福建:长三角、珠三角的市场结点

福建,"依山傍海",上靠长三角,下倚珠三角,面对台湾海峡,海岸线长度居全国第二位,长达3,752公里。;九成陆地面积为山地丘陵地带,被称为“八山一水一分田”;福建的森林覆盖率达65.95%,居全国第一。正是由于福建地貌特点,水泥发展、布局模式有别内陆地区。

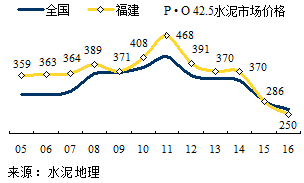

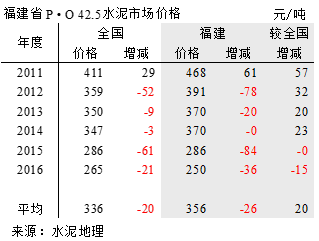

一、水泥价格

福建水泥价格一直高于全国,近两年价格生变,2014年价格首度持平全国,2015年再度急挫,到11月全行业利润才扭亏。

价格和区域开放及流动性程度有关,福建沿海是市场,内陆山区是水泥生产基地,福建的矿山开采成本、交通运输费用大大高出其他地区,前年地方保护政策是维系价格高于内地的一个重要原因,随着福建市场开放度提高,尤其是这两年沿海大规模中转站建立,通过水路进入福建水泥量加大,市场竞争日趋激烈。

福建价格走势特点分析:

一、2011年,价格见顶,高出全国57元/吨;

二、2005~2013年,高出全国20~60元/吨;

三、2011~2015年,和全国价差呈逐步收窄,2014年较上年下挫84元/吨;

四、2015年,首次低于全国,15元/吨。

从价格走势上看,随着全国水泥产能过剩加剧,福建便利的水路运输和大规模中转站建成投产,越来越开放的福建市场价格维系在高位已不再可能。

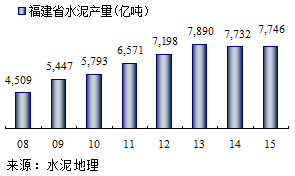

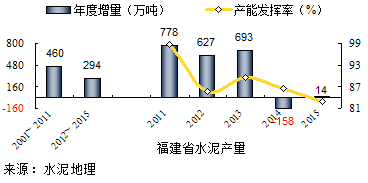

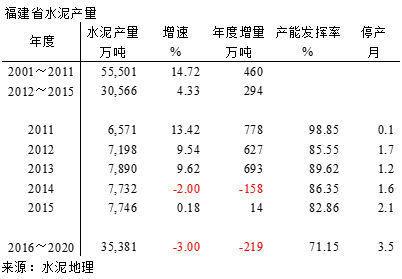

二、水泥产量

进入21世纪,海峡两岸关系改善极大地推动福建经济建设,从而拉动水泥需求。2001~2011年,福建水泥以平均14.6%高速发展。

2012年后,产量维持在7,000万吨,进入高位平台期。在全国大部分地区出现疲软之势,福建仍保持5.7%增长,2015年在全国水泥产量普降背景下,福建水泥产量仍然微增。

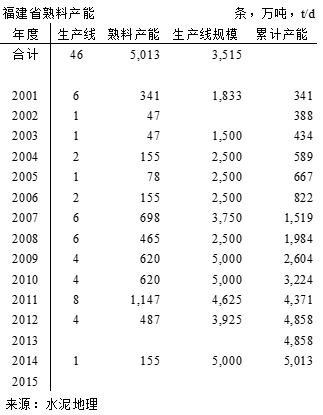

三、新增产能

福建新型干法水泥发展受到众多条件制约,滞后东部地区。一是,福建少有大规模矿山,大多是"鸡窝矿",且要凹陷开采;二是,从山区到沿海,山路运距长,运输条件受限;三是,本地企业投资愿望不强。2007年以前福建所建生产线都是2500t/d 以下中小规模。

2007年,民营企业红狮、台资企业国产实业进入福建,本地企业龙麟集团3家突破"禁区"建成3条5000 t/d 线。

2008年,投下5条2500 t/d 线,2009年后5000 t/d 线主力登场,彻底改写福建不宜建大规模线的历史。

2010年,华润通过收购台资三德进入福建。

2011年投产8条生产线,产能1,147万吨。其中华润在龙岩一地三点建成投产3条5000 t/d 线。

2012年后新线投产的势头被沿海中转站建设所取代。中转站贴近市场,通过长三角水路到岸水泥较从福建山区通过公路的成本更低,更具市场竞争优势。

水泥中转站已在福建沿海一线密集布点,笔者去年北起宁德,经福州至漳州看了不同规模中转站,应该说北方水泥(长三角、山东、河北)登陆福建沿海市场已成气候。不完全统计进入水泥量在1,200~1,500万吨左右,中转能力会超过2,000万吨,海螺水泥是最大品牌。

四、供需关系

进入21世纪,随着两岸关系明朗,海西战略由地方战略全面升级为国家战略,成为环海峡经济圈一个新经济增长极。福建是海西经济区主体,随着经济建设进入了正式轨道,水泥需求每年都有增量,2014年产量在高位上有所下降。

2001~2011年,快速发展期,生产水泥5.55亿吨,平均年增速14.7%,年增量460万吨;

2012~2015年,高位平台期,生产水泥3.05亿吨,增速4.3%,年产量均在7,000万吨以上,年均增量294万吨。

福建前几年市场相对封闭,处于成长期,产能发挥率比较高。随着需求放缓以及外来水泥进入,产能发挥率在逐步走低。一位北方老板企业表示:南方水泥市场要比北方好的多,有季节差,年初北方处于淡季,南方市场就开始启动。年末北方进入淡季而南方正值旺季。只要南北地区价格差能够消化运输成本,就会有北方水泥进入南方市场,可以提高设备运转率,摊搏成本费用。

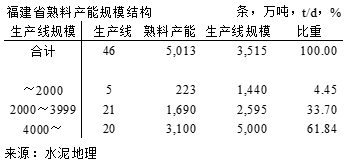

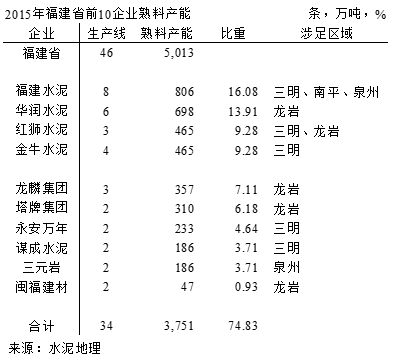

五、产能结构&集中度

福建省46条生产线,熟料产能5,013万吨, 4000 t/d 规模以上生产线20条,熟料产能3,100万吨(设计能力),占比62%,处于全国中等水平。中小规模生产线偏多,24条,占比39%。2015年福建熟料产量4,650万吨,熟料产能超过熟料产量。

笔者2011和2015年两度对福建市场调研,看到福建水泥市场格局变化:

~2005年,福建水泥(简称福泥)一家独大,4条2000 t/d 规模生产线,位于福建北部,福州是主市场。2005年有两个40%:新型干法水泥比重不足40%,福建水泥占新型干法产能40%。南部闽福、春驰、龙麟和台资企业三德。

2006~2009年,福建引进外来投资第一高峰期,期间新增产能投产2,000万吨,是前期的3倍。红狮(后分成红狮、金牛两家)、红火、塔牌、台资国产实业相继进入,福泥一家独大局面被打破,市场格局发生变化。新进入者以5000 t/d线为主力阵容,红狮、金牛产能规模达到310万吨,和福泥340万吨规模相差无几,生产线规模成本优势明显。新型干法快速发展加速落后产能淘汰,形成北部市场福泥、金牛,南部市场红狮、闽福、龙麟领衔的市场格局。

2010~2012年,华润进入掀开福建水泥工业发展新篇章,通过收购龙岩三德进入福建,又马不停蹄的在龙岩连下三城,建设3条5000 t/d线,产能反超福泥,一举成为福建老大。福建4强的市场格局基本确立,北有福泥、金牛;南有华润、红狮。

2013年~,只有福泥在泉州再投一条5000 t/d线。沿海建设水泥中转库形成高潮,从市场竞争角度看,到岸成本低更具竞争优势。中转库快速发展的形势,应该是促成福建水泥与华润水泥在2014年12月合资设销售公司的一个重要原因,已应对市场形成的新格局。

福建水泥前4家企业集中度不足50%,在全国处于一个较低水平。

近两年水泥流向也在发生变化,福建水泥产地集中在南平、三明、龙岩山区,通过陆路向沿海城市发送水泥。随着沿海中转库建设加快,从水路进入沿海市场的量在逐步增加。福建陆路、水路市场竞争格局形成。

广东、广西在近两年还有大量产能投放市场。福建靠近广东,华润、海螺已将触头伸到粤东汕头、汕尾、揭阳。福建不仅有北下水泥,只要有市场、有价格空间,南来水泥不是没有可能。

六、房地产影响

福建房地产业发展顶峰出现在2013年,而后开始回落,并出现负增长,要早于水泥。

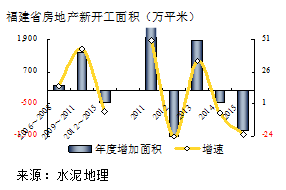

房地产新开工面积2009~2011年是高峰期,2012年出现回落,2013年强力反弹后再度跳水,2015年负增长22%。2015年新开工面积较2013年下跌1,950万平米,缩水23%。

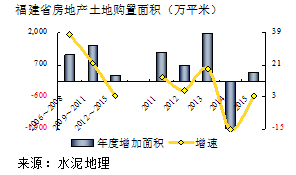

土地购置面积亦是如此,2014年负增长15%,土地购置面积相当于2012年水平。

房地产目前面临的是去库存问题,必然会缩减房地产投入,应该说未来几年福建房地产仍旧会处于下行趋势。水泥需求端房地产的回落会继续影响水泥的用量。

结束语

福建水泥很有特点,从一个相对封闭区域走向全面开放,这也是一个过程。福建市场将面临两个问题。一个是集中度提高,一个是水路、陆路运输所形成新的市场格局,这两个问题又交织在一起。

福建水泥不同阶段几次易主,但都是以新建为主的发展模式,所以集中度不像其他地区有较大幅度的提高。

华润、福泥在销售上的联手,主要是解决市场销售问题,福建市场分布在沿海城市一线,作为两家本地企业,意识到外来水泥对市场的影响力会不断增加。前两年中转水泥主要是进入北部沿海城市,龙岩是全国第三大熟料生产基地,漳州水泥周转库的投产必然加大龙岩水泥企业的市场压力。福建本地水泥和外来水泥的市场竞争也是这两年价格走低的原因。

福建水泥市场格局正以陆路、水路进入以沿海市场为界展开,这一格局必将推动市场的进一步整合。

华润和福泥已成立销售公司,面对外来市场压力,是否会更紧密(华润在云南和昆钢也在推进)?

坊间传说海螺曾考察福建市场,由于矿山条件不符海螺建线标准,因而放弃在福建建线打算,只在南平建阳有一家粉磨站。但海螺一直没有放弃福建市场。海螺北起宁德,南到漳州,都有自建或通过经销商周转的海螺水泥,在市场有品牌影响力。

红狮和金牛都是浙江企业,两位章姓老板是本家兄弟,企业都做的有声有色、今年红狮在漳平三线即将投产,两家企业产能达到1,100万吨,贯穿闽南闽北。

福建省集中度低,市场渠道众多。2015年市场下行,使不少企业举步维艰,应该有共识,福建会形成几分天下:一是,福建内陆地区进行区域整合,华润、福泥已开先河,必然会进一步推动;沿海水泥主要是来自海螺,也必将推动福建市场的整合。福建必然会从一个产业非常分散局面走向由几家企业主导的格局,这也是其他区域走过来的经验。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录