贵州:高需求 高供给 高发展进程已过,面对未来

贵州,简称“黔”或“贵”,地处西南腹地,与重庆、四川、云南、广西接壤,位于中国西南部高原山地,境内地势西高东低,自中部向北、东、南三面倾斜,平均海拔1,100米。地貌可概括分为:高原、山地、丘陵和盆地四种基本类型,高原山地居多,素有“八山一水一分田”之说,是全国唯一没有平原支撑的省份。

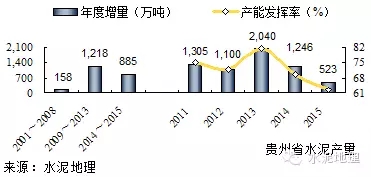

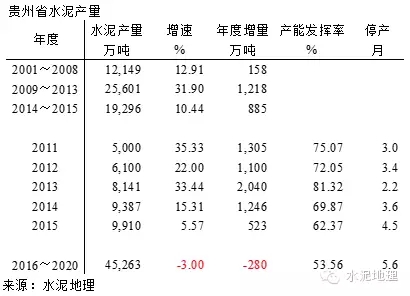

2001年以来,贵州水泥产量平均增速19%,2015年水泥产量9,910万吨,是2001年920万吨的11倍,这两个指标仅次于青海,可见贵州水泥发展速度。

贵州2001年水泥产量排名21, 2014年第14位,2015年连跳三级晋升至第11位。

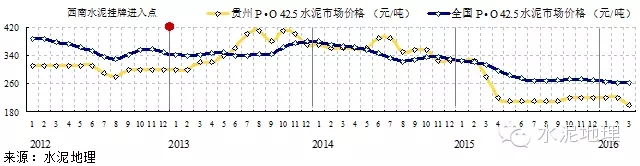

一、水泥价格

贵州供需大起大落对市场价格影响很大:

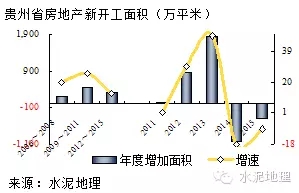

需求端:2008年4万亿投资,2012年房地产新开工面积连续两年39%增速发力,2013年新开工面较2011年增长了1.9倍。

供给端:2009~2011年3年投产40条线,3,850万吨产能。2013、2014年再投23条,2,800万产能吨。

价格跟着供需走,4万亿催生价格上行,2009年后新增产能又把价格拉下来;2012年房地产市场启动,再一次将价格托高,2014年新投产能再把价格拖下来。

2015年是价格最低一年,也是同比下降幅度最大一年,较2014年跌去120元/吨,在5月旺季下跌后再也没有反弹起来。2015年水泥产量增速5.6%,列全国第二,产量虽增价格超跌,究其原因是供给端连续新增产能实在过大,需求端即使增长,也无法消化连续过快增长的产能。

二、水泥产量

受4万亿投资拉动效应,贵州水泥产量超高速发展,2009年连续3年保持30%以上增长,2010年达到38.5%,这一记录在中国水泥史上恐怕是前无古人,后无来者。2009年以来从产量2,000多万吨,6年间连跳7级越到9,910万吨,离亿吨只差一步之遥。这么快且大幅度增长也唯有贵州。

2013年水泥产量增速从33%高速回落,2014年,15%,2015年,6%,回落了27个百分点,下的也够快。好在产量还在增长,但新增产能增长势头超过了产量。

三、新增产能

贵州强劲的水泥需求为贵州水泥发展带来难得发展机遇。第一条新型干法生产线是荣盛建材集团2001年在黔西南建设的1000/t/d 线;现已关停。

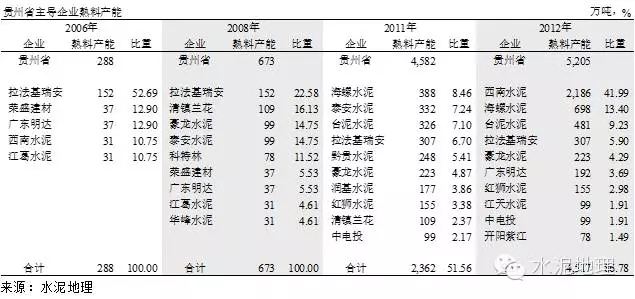

2006年,世界水泥巨头拉法基进入,收购六盘水水城、遵义顶效、黔西南新蒲3条线,产能152万吨,占贵州新型干法产能53%。在当时中国水泥市场引起很大轰动,贵州水泥由此进入关注水泥从业者的眼球。

2007~2008年,这一段水泥工业在低位发展,新型干法生产线从7条增加到12条线,670万吨产能。当时愁的是发展太慢,没有大企业进入。只有几家外地民企进入贵州,拉法基规模不大,独处一隅,收获颇丰。

2009~2011年,贵州水泥工业发生最大变化时,一扫万马齐喑局面,新型干法如火如荼大干快上。

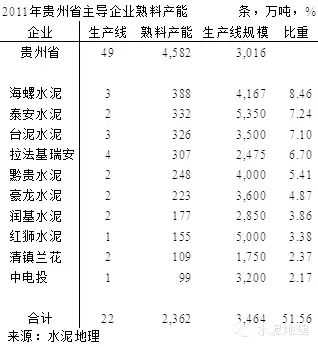

海螺、台泥、红狮国内前10大集团进入,在水泥需求高增长背景下,本地企业蜂拥而至,和广西水泥发展模式截然相反,过于分散,集中度过低,拉法基退居到第4位,海螺产能第一位,也仅只占8.46%,前10 产能51.56%。在这种群龙无首市场环境中,效益急转直下。

—— 需求:水泥产量,3年持续35%增速,产量从2,700万吨增长到5,000万吨,年递增770万吨。

—— 供给:熟料产能,3年建成投产40条线,熟料产能3,860万吨(设计产能),尽管需求在快速增长,也有落后产能淘汰空间,但供需间增长存在差异,必然反映到市场价格上。

—— 价格:2009年,445元/吨,2011年回落到322元/吨,价格下跌123元/吨。

这3年,贵州水泥工业是喜乐哀愁滋味都尝到了,接着就是复制南方水泥重演"浙江现象"。

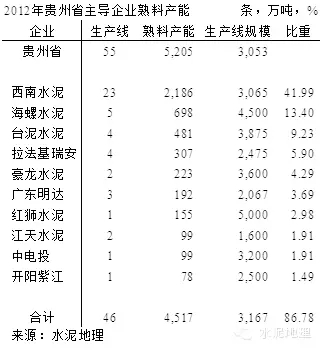

2012年,西南是全国第三大区域市场,正处于上升期,大企业刚开始进入,但地方单体企业一窝蜂进入,市场秩序混乱。中国建材看准机会组建西南水泥,2012年底挂牌进入进行市场整合。

西南一次性大手笔收购23条线,熟料产能2,186万吨,占产能42%,改变贵州水泥产业集中度过于分散局面,极大地推动市场整合进程。前10集中度从51.56%提高到86.78%,提高35个百分点。就是这么巧,中国建材每次进入新市场,市场就会转好。2013、2014年水泥价格走高,西南水泥又一次分享市场秩序改变所带来的利润回报。

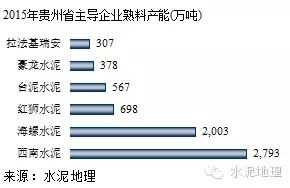

2012~2015年,期间,新投31条线,熟料产能4,100万吨,仍然在新增产能快速跑道上疾奔。西南水泥、海螺两家企业产能超过2,000万吨,两家独大局面形成,红狮3条线,平均规模7500t/d,跻身产能规模第3。

2015年,生产线81条,熟料产能,8630万吨。西南,30条线产能2,800万吨,占比30%;海螺15条线,产能2,000万吨,占比20%。

不完全统计,在建线5条,700万吨,集中在黔东北、黔东南地区。

四、供需关系

应该说贵州是最好的市场,但需求、供给两端都没有得到很好控制,贵州一心想在这一轮经济增长中打个翻身仗,改变边老穷困地区面貌,提高老百姓生活水平,彻底摘掉穷困帽子。必定上基本建设,搞房地产。水泥产业也没含糊,急于求成,不计后果。需求端这么快的增长,供给端也没闲着,一下子就把产能搞了上去。

2001~2008年,发展期,生产水泥1.2亿吨,平均年增速13%,年增量158万吨;

2009~2013年,快速发展期,生产水泥2.56亿吨,增速32%,年均增量1 ,218万吨;

2009~2013年,平台期,生产水泥1.93亿吨,增速10%,年均增量885万吨。年产量9,000万吨以上,高于前期,年增量低于前期。

贵州需求还处于增长中,产能发挥率表现还较北方好很多,2015年62.37%,较2013年下滑19个百分点,这么大幅度下滑为后期带来很大压力。北方地区不仅淡季设备开不起来,旺季也开不起来。这一现象越来越向全国蔓延,如何破解产能过剩已不是区域、产业问题。贵州经历两轮市场拉动,但都没有稳住。这次是否"狼"真来了,市场会不会再来一次机会。

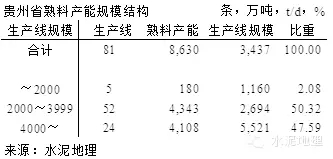

五、产能结构、区域、集中度

1. 产能结构

贵州81条生产线,熟料产能8,630(设计能力)万吨, 4000 t/d 规模以上生产线24条,熟料产能4,108万吨,占比48%,比较低。中小规模生产线,57条,占比52%。2015年贵州熟料产量6,028万吨,熟料产能远高于熟料产量。

2. 区域

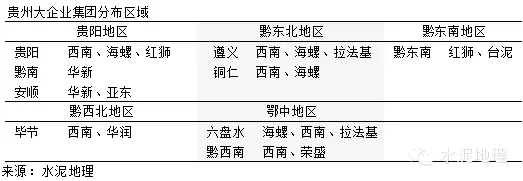

贵州划分为贵阳、黔东北、黔东南、黔西北、黔西南五个地区。

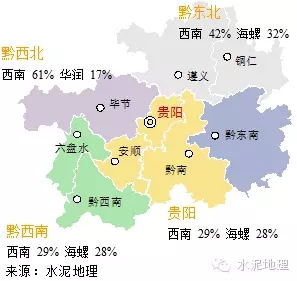

1) 贵阳地区

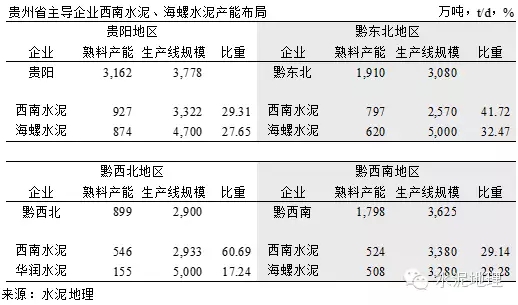

含贵阳、黔南、安顺,贵州省最大水泥产销区,27条线,熟料产能3,160万吨。西南9条线,930万吨,占比29%,在三地都有分布,主要集中在黔南;海螺6条线,870万吨;占比28%,分布在贵阳和黔南;台泥3条线,400万吨产能,在安顺;红狮2条线,390万吨产能,在贵阳东侧黔南地区龙里。

黔东北,遵义、铜仁。贵州第二大水泥生产基地。20条线,1,900万吨。西南10条线800万吨,产能占比42%;海螺4条线,产能620万吨, 产能占比32%。两家在两地都有分布。

2) 黔西南地区

六盘水、黔西南。16条线,熟料产能1,800万吨。西南、海螺两家在这一区域势均力敌,都是5条线,500万吨产能。西南产能主要分布黔西南,海螺分布在六盘水。本地企业荣盛、晴隆单线分别为7500、6000 t/d 线;时隔10年,拉法基两条小线相形见绌了。

3) 黔东南地区

8条线,熟料产能860万吨。红狮万吨线2015年12月下线投产,将根本改变现行市场格局,这里原是清一色的7条2500 t/d 规模生产线;台泥、明达各有两条。

4) 黔西北

毕节。10条线,900万吨。西南一家独大,6条线,550万吨,产能占比60%。华润一条5000 t/d 线。

3. 集中度

贵州集中度变化很有戏剧性,2006年拉法基进入不起眼的贵州;时隔4年,海螺、红狮于2010年进入,2012年,西南水泥大举进入,贵州市场格局初步形成。

1) 西南水泥

西南水泥除黔东南外都有涉足,以快速推进方式进入,在各区产能规模上处于领先,尤其在黔西北,产能占比61%,其次在滇东北,42%。西南水泥进入贵州对提高集中度、区域市场划分起到很大推动作用,为进一步市场整合奠定了基础。西南以收购为主,生产线规模偏低,但在以高原、山地、丘陵为主的贵州市场,运输半径受限,练好内功、降低成本对提升西南水泥竞争力还有空间。

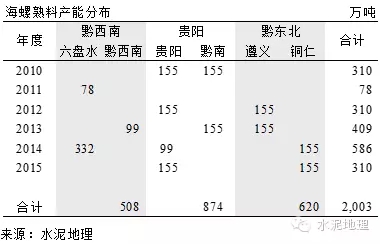

2) 海螺

贵州是继安徽、湖南之后,海螺第三大熟料基地,也是西南市场核心区域,15条生产线,2,000万吨熟料产能规模。

海螺在贵州战略推进和其他地区一脉相承,但也有其特点:

北起遵义、贵阳、南到黔南为中轴线向两翼展开,形成东北至西南走向,完成在黔东北、贵阳、黔西南三地区六市布局。

海螺产能规模扩张遵循两个二维表:

时间 + 区域,以时间为轴线建设基地,逐步延伸,扩大区域;

规模 + 市场,基地建设分步实施,规模扩张与市场成长同步;

由此,海螺将单点规模扩张将时间拉长,同步市场容量成长融入市场。随着区域间布局匹配、完成,在运营管理、市场协同、生产备件实现大区一体化管理,降低运营成本。这就是海螺在任一区域市场都有市场竞争力的保证。

3) 红狮

2010年进入,在黔南州龙里县建设第一条5000 t/d线,目标市场贵阳;时隔4年之后龙里7500 t/d 二线投产;一年之后万吨线在黔东南州岑巩县落地;铜仁市江口县6000t/d 线2月底投产。红狮三点4线,生产线平均规模超过7000 t/d。集中在东部地区,是红狮产能规模布局最为集中的区域。

六、房地产影响

贵州2012年、2013年房地产着实火了一把,但随之也进入下行通中。

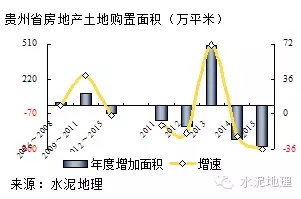

新开工面积,2011年新开工面积2,900万平米,2012年3,800万平米,2013年摸高到5,600万平米, 两年内增长近两倍。2014年快速回落,4,600万平米,2015年进一步回落。土地购置面积,周期更短一些。

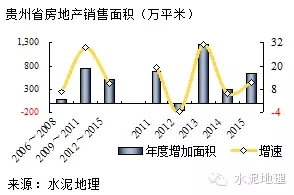

在房地产新开工、土地购置面积供给端严控下,房地产销售形势表现不错,2006年以来销售都有增长,2009~2011年是销售红火期,平均年销售增长750万平米。2009~2011年增量虽有下降,但仍人500万平米以上。

结束语

贵州水泥工业走上快速发展之路,需求、供给端你追我赶,供给增长超过需求,并呈放大态势。2015年熟料产量负增长,-3.44%,2016年新增产能还在继续,甚至还有拟建产能伺机而动。市场有再大胃口恐怕也难以咽下这块"新增蛋糕"了。

贵州水泥需求还未到拐点,但市场供过于求的拐点此起彼落,市场早已领教。

2008年以来,水泥产量年年递增,但价格却从2009年开始回落,究其原因,新增产能更是大幅度的飙升,2012年,水泥产量22%(前今年都是30%以上),)也难以"喂饱"不断新增的产能,价格一路走低,从2009年445元/吨下跌到2012年的303元/吨,跌去142元/吨。

再仔细看一下新增产能和价格非常同步,价格涨,新增产能就会"上“,价格降,新增产能也会"下"。这已在各地市场都有所表现,华南此次批线有市场和价格的背景。所以如何控制市场价格,不要让水泥成为"暴利"产业,让人惦记。

2013年,房地产爆发式增长再一次拉动水泥需求,价格反弹。贵州确实给市场太多想象空间,紧接着,又引发了新增产能大跃进。

市场大起大伏,也给了大企业集团机会。

海螺看准了贵州市场成长的高速度,在贵州投入最大、出手最快,沿东北至西南走向强势布局,对贵州形成15条线,2,000万吨产能规模区域市场布局。

西南水泥,看到水泥产量增长见顶,市场价格回落,果断在2012年年末进入,一举收获2,800万吨产能,成为贵州产能最大企业。两家占贵州产能55%,也是两家在西南地区占比最高地区。

两家同在黔东北、贵阳、黔西南市场,在市场整合上方向一致,但在推进进度和操作上取决于市场变化节奏。黔西北西南水泥一家独大,华润有一条5000 t/d 线,影响不是太大。

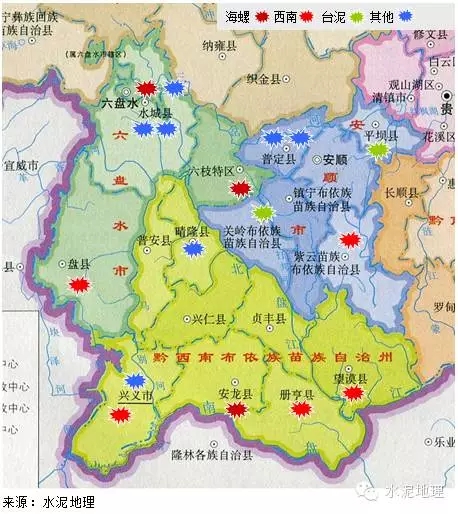

本文将贵州省部分区域进行简要分析:

贵阳是贵州最大市场,海螺、西南在此都有布局,黔南、黔东南、铜仁在其东北向,生产线密布、纵横交错。这一市场会有不小变化。

红狮在黔南龙里、黔东南岑巩和今年2月在铜仁江口三点聚集4条大规模生产线,平均规模7000 t/d以上,熟料产能850万吨,红狮在这一区域市场布局有它的想法。

黔南龙里红狮:2014年11月投产7500 t/d 二线,成为贵阳周边规模最大生产基地之一。

黔东南岑巩红狮:2015年12月投产贵州首条10000 t/d 线。

铜仁江口红狮:2016年2月投产5000 t/d 线。

此区域清镇海螺3条5000 t/d 配置,铜仁海螺、贵定海螺、平坝台泥都是双5000 t/d线,惠水西南7200 t/d 线、修文西南5000 t/d 线,都匀豪龙4000 t/d 线,其他大部是2500 t/d 级别规模生产线。

红狮三个基地布局非常清晰,贵阳是贵州核心市场,龙里红狮是从东面进入贵阳,把贵定海螺拦在身后,而其他方向企业家数多。在岑巩、江口先后投下5000、10000 t/d 规模生产线,规模成本优势明显,区位较铜海螺仁更具优势。周边2500t/d 线只有练内功降本,加上运输成本较低进行较量了。

相比较,西南向地区较东北向地区从生产线规模、密度、竞争格局要要缓和的多。六盘水海螺位于六枝和六盘水两地,六盘水是收购企业,周边三家企业拉法基、豪龙、水钢都具特色,生产线过于集中,海螺并不占优。

西南水泥在六盘水和西南地区生产线均是单点2500 t/d 生产线,市场相对独立,西南在兴义5000、3200 t/d 线主要面对荣盛7500 t/d 线挑战。

安龙海螺独立一条3200 t/d线,和广西百色通鸿、云南文山海螺形成区域。

尽管贵州在2012年进行过一次较大规模的市场整合,但紧接着又经历了一次市场震荡起落,没有给市场喘息机会。2016年市场还处于一个洗牌过程中,需求、供给都出现回落,但供需的矛盾更加突出了。

下面再给出一张遵义—贵阳—黔南和周边部分地区的生产线分布图,不细做分析了,几点印象:

—— 布局很分散;

—— 布局分散原因,是贵州地势决定;

—— 单线小市场和规模生产基地间较量,生产成本+ 运输成本较量,也就是相互间扬长补短的过程。

或是大企业间相互合作共赢局面,那就要看对市场理解和把握了。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录