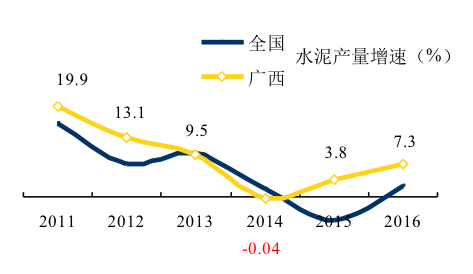

水泥主要经济指标系列之二十三 —— 广西区

从国家统计局发布的数据看,广西在1959年开始生产水泥,当年产量只有5.1万吨。

广西水泥产量1969年就进入全国前10,以后大部分是在第11、12位,2014、2015位第10,2016位于第8,在全国的地位日升。

2013年产量首度超过1亿吨,成为第11个进入"亿元俱乐部"成员。

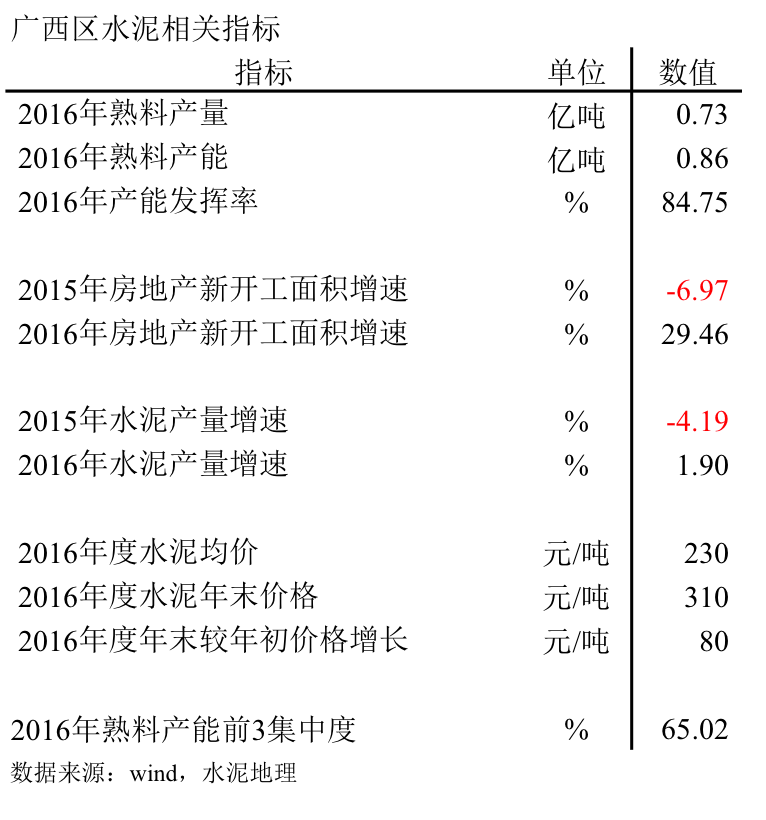

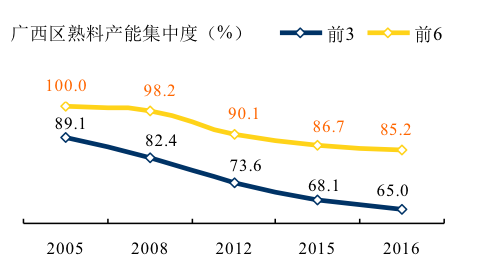

2016年,华润、海螺、台泥前3熟料产能力占全省比重65%,保持一个较高水平。

产能发挥率:2016年84.75%,处于全国高位;

产能发挥率:2016年84.75%,处于全国高位;

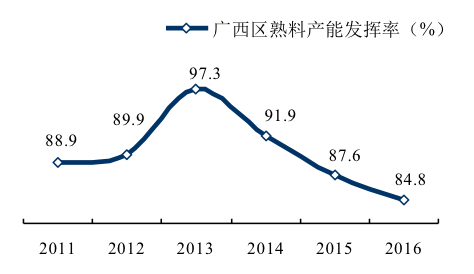

房地产新开工面积: 2016年较2015年有根本性好转,大幅增长29.46%;

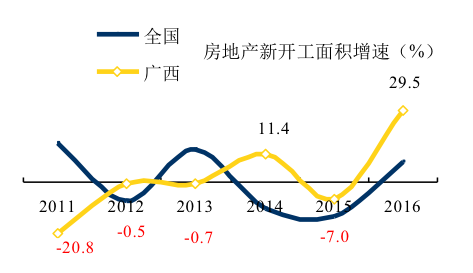

水泥产量:增速转负为正,水泥产量创历史新高;

水泥价格:2016年价格由低逐步上升,进入4季度季节旺季,受煤炭提价影响下,价格推高,年末较年初增长80元/吨,年末310元/吨;

集中度:广西熟料企业15家,产能前3企业:华润、海螺、台泥,占全省产能65%。

一、熟料产能发挥率

广西产能发挥率处于较高水平,2013年后,新增产能增长较快,产能发挥率有所下降,但仍处于全国领先水平,目前仍有在建产能。

二、房地产&基本建设

2016年,广西区房地产新开工面积完成4,914万平米,较同期增长29.5%,超过2010年。

2011年以来,广东省基本建设投资速度持平全国,2015年,同比增长23.0%,超过全国6个百分点。(2016年国家统计局仅发布全国数据)

三、水泥产量

2011年以来,广西水泥产量增速呈"V"字形走势。2014年增速放缓,2015年逆全国走势拉升,2016年产量再度大幅走高,1.20亿吨,较2015年增长900多万吨,创历史新高。

四、水泥价格

2005年以来,广西区水泥价格振幅,以300元/吨为中轴线,上下波动50元/吨左右。

2017年价格又回到300元/吨,今年价格挑战330元/吨是首要目标。

五、集中度

广西熟料产能前3集中度较高,实力强大。

南方水泥产能名列第4,本地老牌企业鱼峰已将区域前移,在河池又建两条新线,产能列第5,百色登高两条5000 t/d 线排第6,都具一定实力。

浙江民企红狮、虎鹰,落地一南一北。

六、企业变迁

广西1959年有了生产水泥的记录,广西鱼峰集团有限公司的前身柳州水泥厂,始建于1958年,是国家第二个五年计划中投资兴建的大型水泥企业。鱼峰是广西水泥工业发展的缩影,有其辉煌历史。2016年7月整体并入广西西江集团。

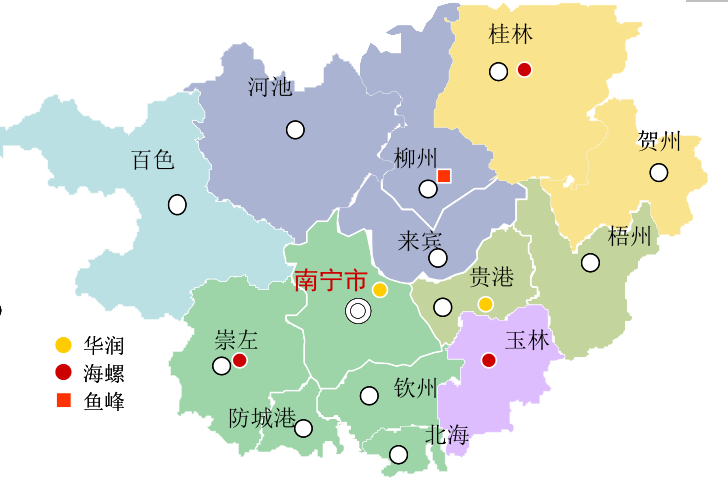

21世纪初,华润、海螺先后进入广西,在广西上演了一场精彩"遭遇战",根本改变了广西市场格局,推动了广西水泥工业发展。

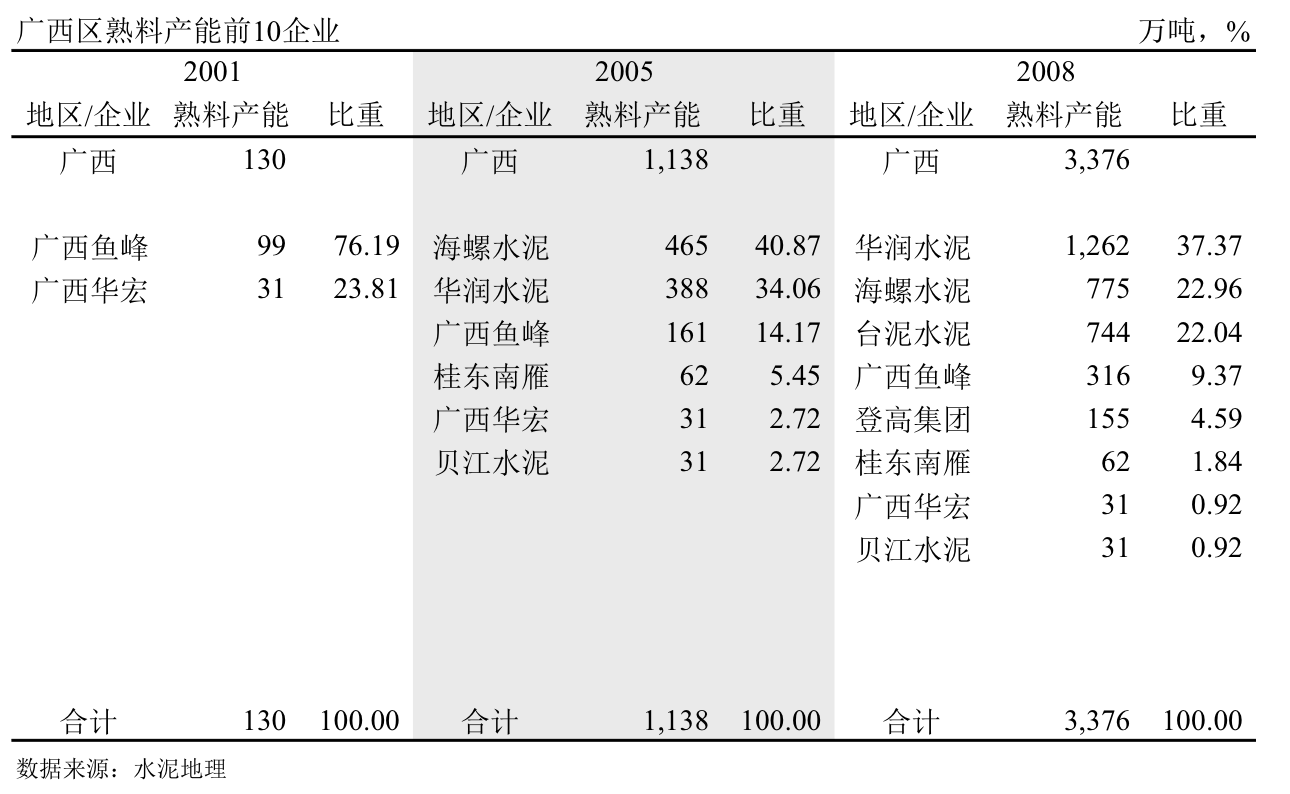

~2001年

2家新型干法熟料企业,鱼峰和华宏。鱼峰是引进3200 d/t 生产线。华宏是原南宁地区蒲庙水泥厂,工厂始建于1958年,是广西最早生产水泥的企业之一,1994年8月改组成立的国有控股建材企业。

2001年水泥产量2,140万吨,新型干法熟料产能130万吨。

2002~2005年

2002~2005年

这一期间,广西水泥工业发生突变,新型干法水泥企业由2家提升到6家,新建投产9条线,新型干法熟料产能规模翻了近9倍,达到1,138万吨。

华润,2003年和鱼峰合作在贵港平南沿西江建设5000 t/d 线,次年收购南宁红水河,在贵港沿西江再投第二条5000 t/d 线,平南、贵港基地目标广东珠三角,红水河面向南宁市场,开启华润"两点一线"的水泥战略。

2004年,海螺在桂林布下第一条5000 t/d 线,次年在玉林兴业、扶绥再投两条5000 t/d 线,在广西形成三点布局;

2002年鱼峰投下第二条2000 t/d 线,期间鱼峰、华润有合作机会,但最终失之交臂。

华润、海螺进入广西,站在产业发展制高点上,以5000 t/d 线为主力装备,采取区域布局,抬高了产业准入门槛。这是广西水泥工业健康发展的根本,避免了一波轰、低水平重复建设,少走了弯路。

2005年,广西新型干法熟料产能1,138万吨,水泥产量3,177万吨,新型干法水泥的快速发展加快了落后产能淘汰速度。

2006~2008年

华润、海螺继续加快实施广西水泥布局,夯实对市场的控制力,台泥重磅一地投下4条6000 t/d 线。由此,形成大集团主控市场的格局,单点中小企业的发展受到制约。

华润:推进4个基地的建设,完成在红水河、贵港的二线建设,在平南二、三线投产,在广西核心市场南宁投产2条5000 t/d 线。华润在广西的首轮布局形成,沿西江5条5000 t/d 线面向珠三角市场,4条线两个方向面向南宁市场,形成熟料产能1,262万吨,占全区产能37%。

海螺:在扶绥投下二线,玉林北流一线投产,广西形成3点5线775万吨熟料产能,占全区产能23%。

台泥:2008年一气在贵港建成4条6000 t/d 线,主打广东珠三角和本地两个市场。

鱼峰:三、四线相继建成,"盯住"柳州市场。

台泥的进入,初步形成华润、海螺、台泥三家鼎立局面,广西格局基本形成。沿西江10条熟料线,大部面向珠三角市场。柳州鱼峰、百色登高所在市场相对封闭。

2008年,广西水泥产量5,111万吨,熟料产能3,376万吨。

2009~2012年

2009~2012年

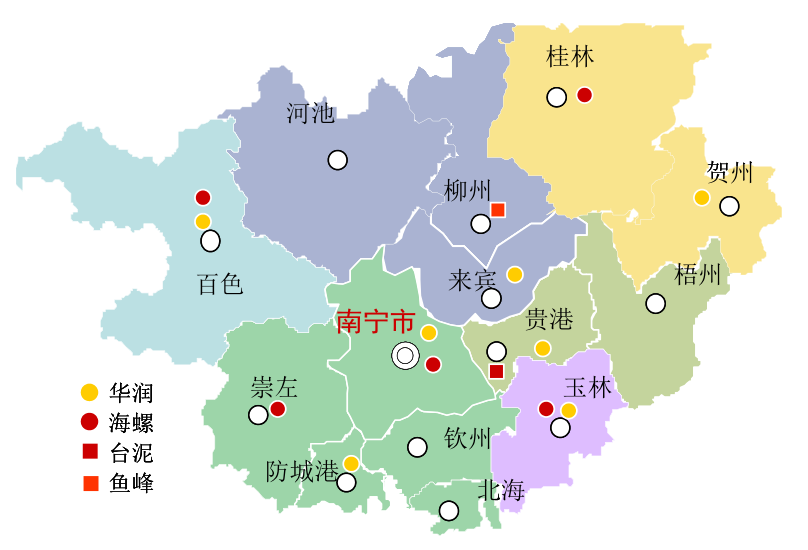

这一期间是4万亿投资高潮期,华润珠三角市场得手后,回首广西,海螺填平补齐,坐实广西市场,新一轮区域布局、产能扩张再度拉开。

华润,2009年,平南四、五线落地,完场广西西江布局;2010年,防城港上思、贺州富川、百色田阳三地相继建成5000 t/d 线,向广西市场延伸;2011年10月,上思二线、来宾武宣、玉林陆川同时落地。这一期间是华润产能投产最密集时期,市场区域快速规模延伸,熟料长再度翻翻,达到2,500万吨, 占全区产能38%。

华润,2009年,平南四、五线落地,完场广西西江布局;2010年,防城港上思、贺州富川、百色田阳三地相继建成5000 t/d 线,向广西市场延伸;2011年10月,上思二线、来宾武宣、玉林陆川同时落地。这一期间是华润产能投产最密集时期,市场区域快速规模延伸,熟料长再度翻翻,达到2,500万吨, 占全区产能38%。

海螺,面对华润的急速扩张,海螺2009年在桂林、玉林北流完成了二线建设;2010年扶绥三线投产;2011年收购南宁四合、玉林兴业二线投产;2012年收购百色通鸿。这一期间海螺的规模扩张超过了前期,达到1,618万吨,占全区产能24.5%。

南方水泥进入桂林,随后收购金鲤水泥南宁横县2条5000 t/d 线,称之为南方装备最精良生产线,拥有沿江码头,直下珠三角;

百色登高二线投产;浙江民企红狮、虎鹰进入广西;柳州两家民企2500 t/d 线投产。好的市场是拦不住进入者的。

华润、海螺在"两点一线"、"三点合围"布局上,进一步产能扩充、市场延伸,形成更广泛的区域市场。玉林紧靠广东粤西地区,广西的石灰石资源、水上物流优势,得以广西水泥拥有本地和广东两个市场,广西水泥在广东珠三角和粤西市场都占有一定市场份额。

期间投产23条线,新增熟料产能3,230万吨。

2012年,广西水泥产量9,864万吨,熟料产能6,606万吨。

2013~2016年

2013年,水泥产量突破1亿吨,在高位持续稳定增长,产量在在1.07~1.20亿吨之间。

期间,新上7条线,产能900万吨,生产线平均规模5680 t/d,不见华润、海螺一条线,鱼峰、南方、红狮榜上有名,其中鱼峰在河池投下两条线。

据了解,目前在建生产线,3条。

七、点评

七、点评

广西立足本地市场,借西江面向广东珠三角大市场和粤西市场,是广西水泥工业发展方向、战略的定位。广西以华润、海螺大企业集团战略发展为依托,促进、带动广西水泥工业发展,以大企业集团基地建设为中心,生产线规模以5000 t/d 为主(4000 t/d 规模以上生产线产能占总产能85%,全国最高),保持高效的运转率降低运行成本,从而获取市场销售利润,走出一条地方水泥工业健康发展之路。

广西水泥工业发展经验:一条江,两个好市场,两个好企业集团,两大战略交锋并推动产业进步。这些因素,不是每个地区都具备,即使具备是否能够复制也要画问号。

红花还要有绿叶,台泥、南方、鱼峰在两大集团如此强势对垒中,仍有一席之地,并从另一个层面润色、推动,共同促进广西水泥业进步。

广西机遇与挑战并存,随着市场转向,市场整合会进一步推进。广西有良好的基地布局基础和企业组织结构,市场整合会更上一层楼。市场倒逼机制正在形成,大企业集团在战略层面有进有退必然是今后市场热点。

新增产能是行业老问题,这个球从长三角踢到全国,现在又从西南踢到华南。根子是市场好了都想从市场获取收益。看看西南、再看看华南,新增产能的主推并不只是大企业集团,你不建其他人也会建。金隅、冀东听话,集中度下降了;山东中联不得不建,建了就得停。新增产能根本问题是在项目审批制,喊了这么多年,该批还是批。为什么很多地方新增产能少了,是市场需求下滑了,最主要是利润空间没有了。大家再仔细看看,真正产能过剩的区域,是产能难以退出,等真到了需求下滑之时,再停止批线,已经是亡羊补牢了。

在现实市场中,差的市场,过剩产能退不出;好的市场,新增产能刹不住。这一现象一直在伴随我们,这是十三五要解决的问题,但真正意义上的去产能,还要看市场倒逼的力度有多大,产业的退出机制如何建立。

注:2016年熟料产能未包含停运产能。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录