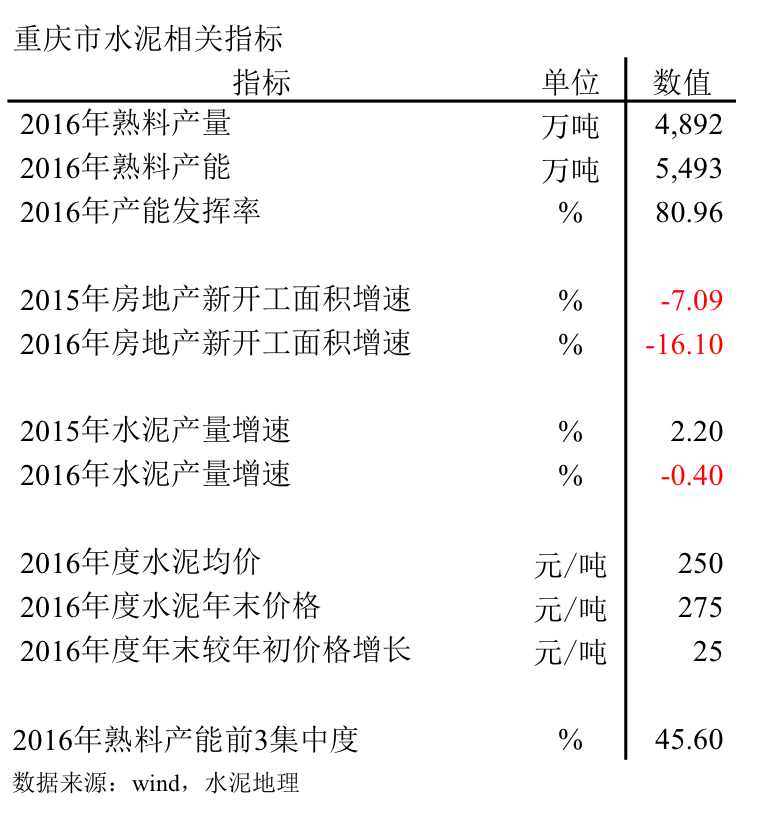

水泥主要经济指标系列之二十五 —— 重庆市

2017年06月16日

1997年3月14日,第八届中国人大五次会议批准设立重庆直辖市,当年水泥产量977万吨,历经20年,2016年水泥产量6,782万吨,产量翻了7倍,平均年增长11%。重庆水泥产量全国排名在15~19位之间。

重庆和陕西、湖北、湖南、贵州、四川交界,沿长江外运输出水泥,和四川交集地区较多。

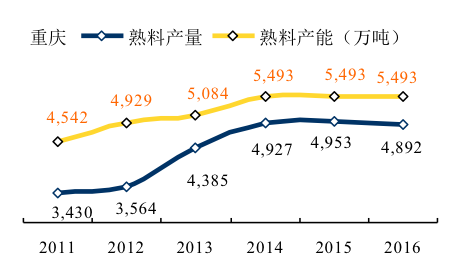

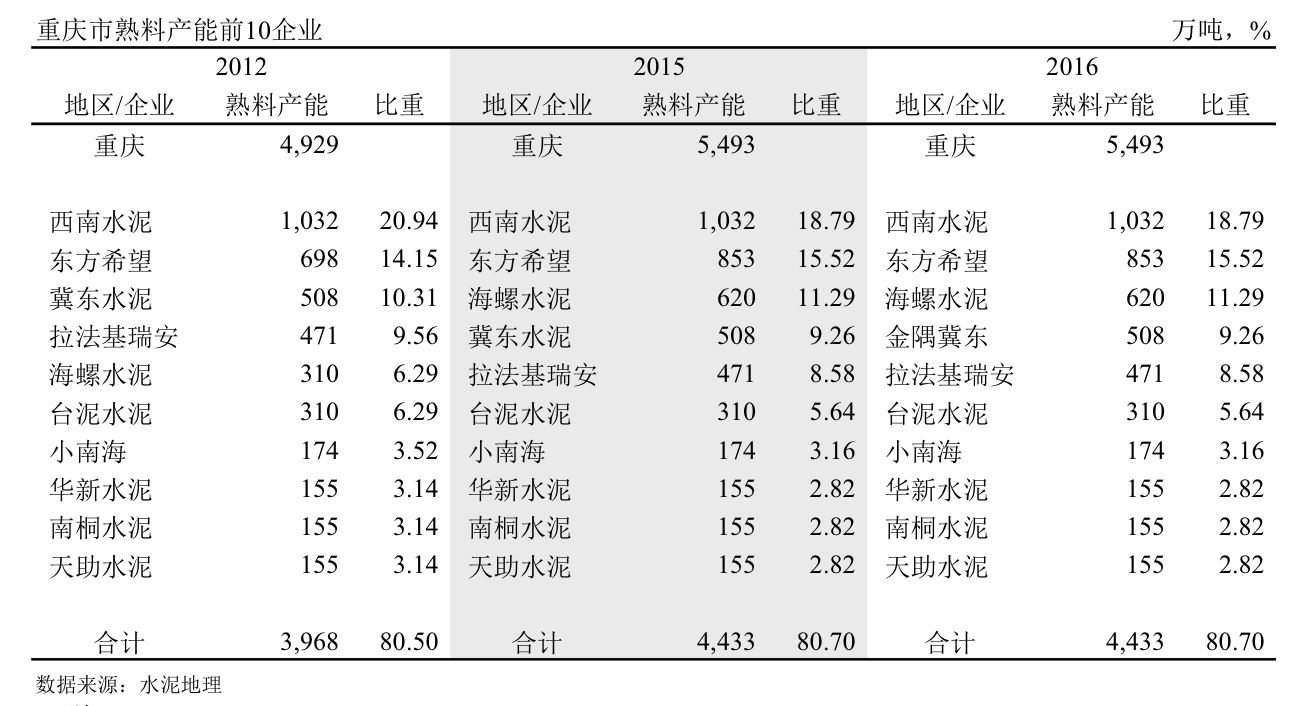

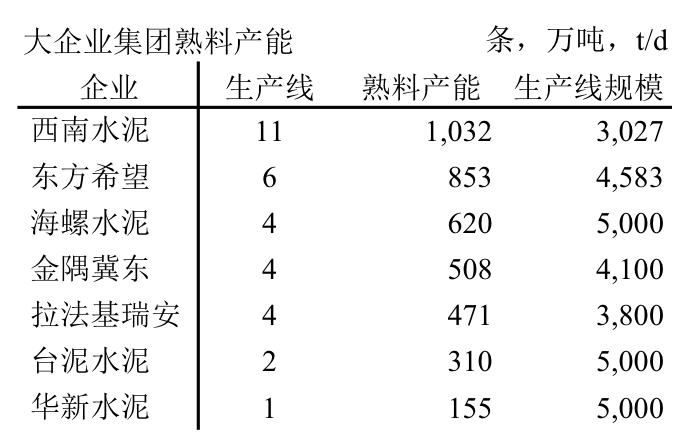

重庆集中度较低,大企业云集,但规模都不够。2016年,西南水泥、东方希望、海螺前3熟料产能力占全市比重45.6%。

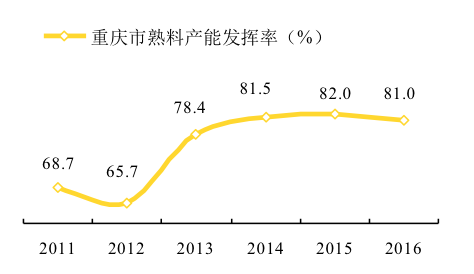

产能发挥率:2016年81%发挥率较高;

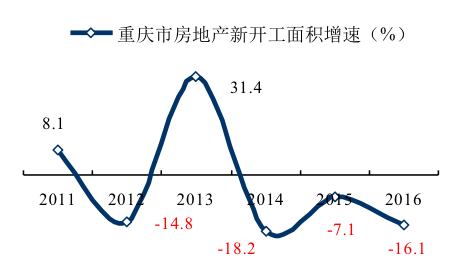

房地产新开工面积:和全国走势逆反,两位数负增长;

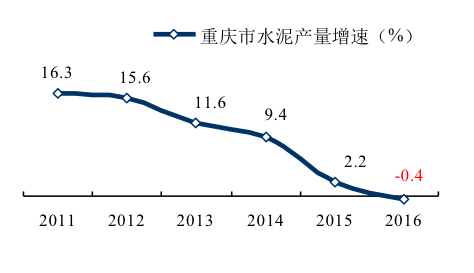

水泥产量:西南地区唯一负增长地区;

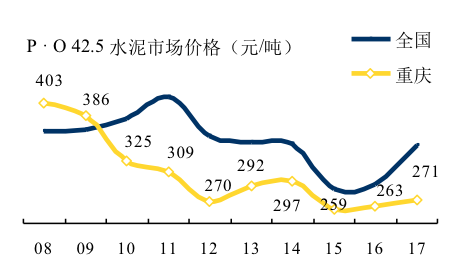

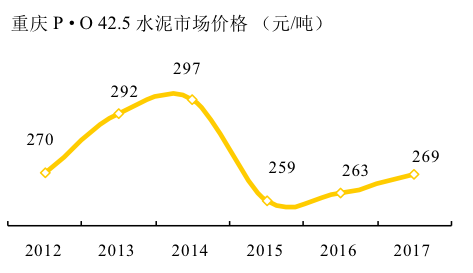

水泥价格:2012年以来,水泥价格一直未突破300元/吨,位于全国价格低价区域。2016年借全国大势,价格虽有增长,但幅度不大,仅上调25元/吨,大大低于全国平均水平;

集中度:重庆市熟料企业21家,产能前3企业:西南水泥、东方希望、海螺,占全市产能比重45.6%。

一、熟料产能发挥率

重庆区域狭窄,既有沿江向外输出通道,又与四川东北部地区交集。重庆在西南地区的产能发挥率较高。

二、房地产&基本建设

2011年以来,重庆市房地产新开工面积波动大,多为负增长,2014年以来持续负增长。2016年,全国房地产新开工面积强劲反弹,重庆市逆势下滑,走出逆势行情。

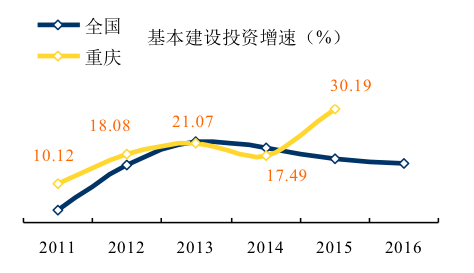

2011年以来,重庆市基本建设投资速度持平于全国,2015年,同比增长30.19%高出全国14个百分点。(2016年国家统计局仅发布全国数据)

三、水泥产量

2011年以来,重庆市水泥产量呈单边递减下滑态势。2013年水泥产量上了6,000万吨台阶,2016年6,782万吨。

四、水泥价格

2011年后重庆水泥价格没有再上过300元/吨,处于全国低位。

进入2017年,西南地区价格都在300元/吨以上。

五、集中度

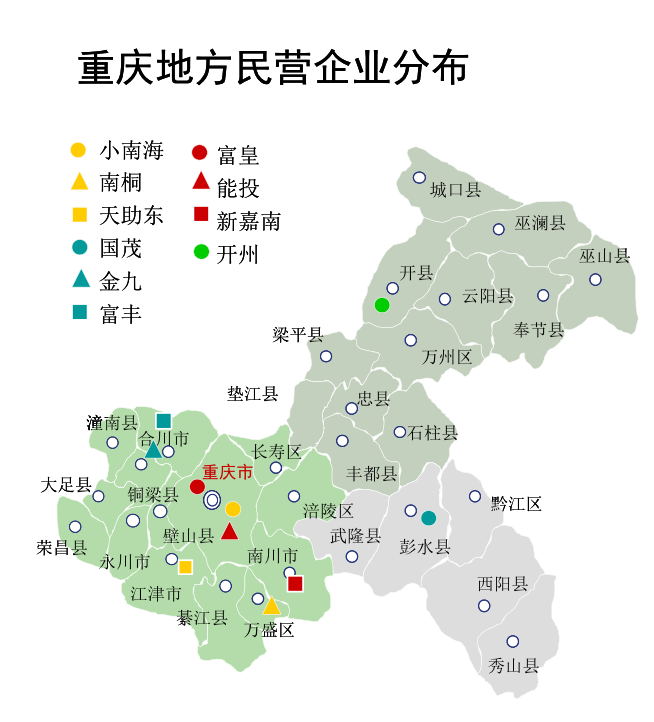

重庆,西南水泥、海螺、冀东、拉法基、台泥国内几大巨头在重庆都有设厂。本地企业东方希望、小南海也是各占一方。

西南水泥2012年的整合,并没有改变市场格局,前3企业西南水泥、东方希望、海螺3家产能不足50%。

六、企业变迁

重庆水泥工业有悠久历史,据重庆水泥厂厂志大事记记录:重庆水泥厂的前身四川水泥公司于1936年开始平基,按日产水泥150吨(900桶)设计,选用丹麦史密斯机械设备、德国米亚格电器设备,上海龙华水泥厂工艺技术人员到场给与支持。

当年选出首届董事11名,吴受彤任董事长,宁芷邨任总经理,潘昌猷、卢作孚、刘鸿生等任董事。

1937年10月10日,四川水泥公司制造厂举行竣工投产典礼。11月8日,生产出硅酸盐水泥。

~2001年

只有重庆水泥厂一条2000 t/d 生产线,位于主城南山区,地理位置优越。

2001年水泥产量1,511万吨,新型干法水泥只占5%,有巨大发展空间。

2002~2005年

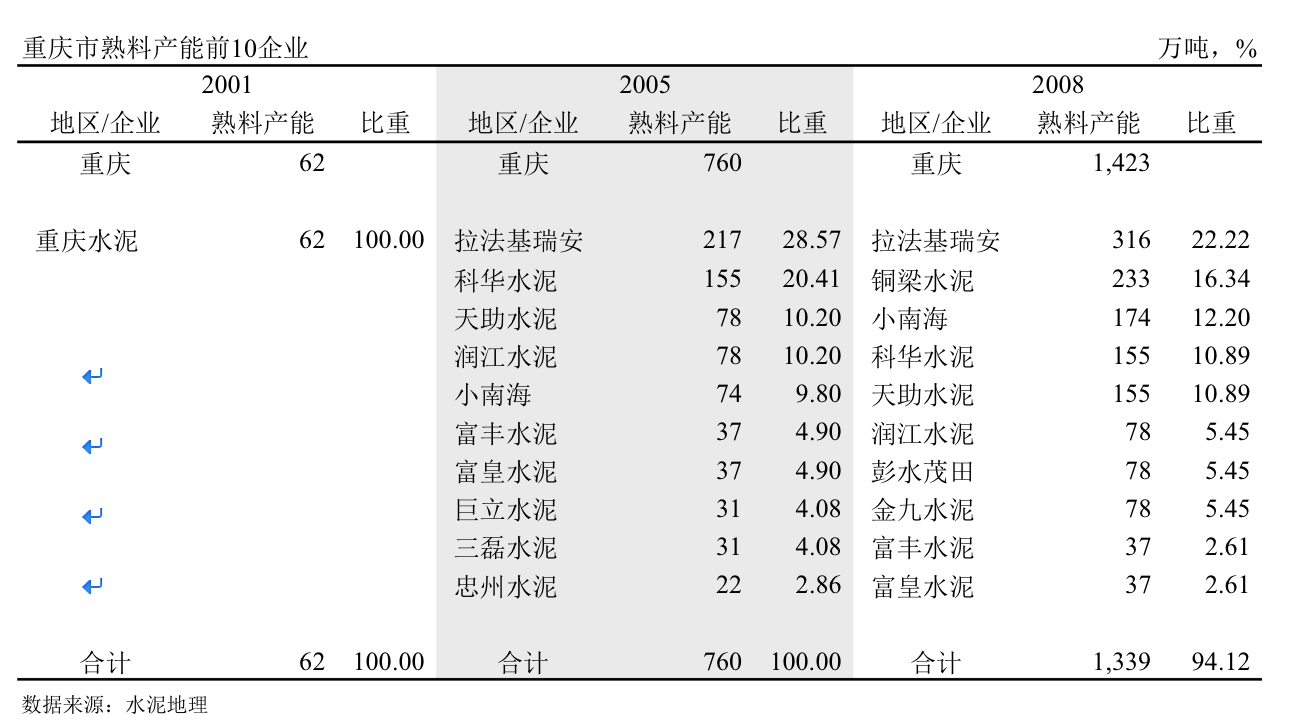

新型干法水泥加速发展,拥有10家企业,新建13条生产线,熟料产能760万吨,发生很大变化:

民营资本大举进入(多为立窑企业转型),天助、润江、小南海、富丰、富皇等企业;

浙江民企科华进入,在万州、綦江建起2×2500t/d 线;

国际水泥大鳄拉法基,2002年先知先觉收购重庆水泥厂,2004年收购江津腾辉水泥,成为重庆规模最大企业,熟料产能217万吨,占重庆熟料产能28.57%。

14条线中2000 t/d 规模以上生产线7条,占产能69%,没有4000 t/d 以上规模生产线。

2005年,水泥产量2,100万吨,新型干法水泥占55%,仍有很大发展空间。

2006~2008年

拉法基继续稳步推进在重庆的布局,2005年在南山区布下二线后,2006年在合川再建3200 t/d 线华,形成三地布局,产能规模达到316万吨。

铜梁水泥一鼓作气在2006、2008年建成投产2500、5000 t/d 线,熟料产能233万吨,规模位居第二。

小南海,位于沿江大渡口,优越的地理位置,贴身的到位服务,出色的市场信誉,是重庆标杆企业。2008年再上3200 t/d 线,产能位于第三。

新进入者,彭水茂田、合川金九以2500 t/d 线进入。

新型干法熟料13家企业,21条线,熟料产能1,423万吨。

2008年,重庆水泥产量3,135万吨,新型干法水泥占70%。

2009~2012年

这一期间是4万亿投资高潮期,西南是最为收益地区,重庆是西南地区的桥头堡,全国水泥产量平均增长11.9%,重庆增长15.3%,高出全国2个百分点之多。2012年重庆水泥产量首度突破5,000万吨。

期间投产30条线,新增熟料产能3,500万吨。大企业纷纷进入重庆,新建、并购并举,彻底改变了市场格局和产业组织结构。

西南水泥,中国建材应对市场周期风险,全国东西南北中分布式布局,大规模进入重庆,先后收购科华、铜梁、润江、三磊11条线,熟料产能1,000万吨,分布在万州、长寿、石柱、秀山、铜梁、綦江,生产线平均规模3000t/d。

东方希望,外行业民营企业,勇冠三军。2010年12月在沿江丰都新上第一条5000 t/d 线,一年半时间,又有4条新线下线,形成丰都4×5000 t/d 线,黔江2500 t/d 线布局。由于产能规模和沿江位置优势,不仅在重庆举重轻重,也可直驱长江中游、下游,具有市场影响力。

冀东水泥,看准重庆市场成长机会,举兵西南。在江津、合川、璧山三地布局,和拉法基市场多有交叉。虽有区域、规模优势,由于矿山、装备等因素掣肘,未达到预期设想。

拉法基,2010年在永川新上5000 t/d线,形成南岸、合川、江津、永川四点。但由于内地大企业纷纷在重庆抢滩登陆,在区域、规模上都受到挑战,重庆市场地位受到严重挑战,产能规模排名退居到第四位,从2005年的产能比重28.57%下降到2012年的9.56%,下降了19个百分点,拉法基在中国水泥市场开始出现转折点。

海螺,在沿江忠县2010、2011年连下两城,建起2×5000 t/d 线,构成在长江上游、中游、下游完整产业基地链。

台泥,在华南市场得手后,挥师西进,不战而进账5,000万元,成为业内故事,但也由此演变成大企业间在发展过程中有进有退。台泥在合川新建2×5000t/d线,和"邻居"拉法基、冀东近在咫尺。

2012年,重庆前10排名发生了根本变化,7名出局,前6,只有拉法基留存,但已从第一降为到第四。西南水泥为开发新领地大规模进入;内地劲旅冀东、海螺聚焦重庆;外资背景台泥、华新不失时机进入;与重庆相邻的四川广安红狮2×5000t/d 线,目标直指重庆;台泥在四川广安5000 t/d 线和合川台泥形成联动。

大企业借成长的市场发力,彻底改变了重庆以民营企业中小规模、单点布局的市场格局。和两广市场大企业区域布局有很大差异,在重庆的大企业受地理位置制约,都是侧重自身企业的战略布局,形成相互掣肘的市场格局,为今后市场整合埋下了伏笔。

新型干法熟料20企业,51条线,熟料产能4,929万吨。

2012年,重庆水泥产量5,500万吨,新型干法水泥生产能力超过7,500万吨。

2013~2016年

东方希望五线在2013年投产,海螺2014年在梁平、忠县投下2条5000 t/d 线;能投集团2014年在沙坪坝投下3200 t/d 线。

2016年,重庆水泥产量6,782万吨,熟料产能5,493万吨,水泥生产能力超过8,500万吨。据不完全统计,由于市场竞争激烈,被逼停的熟料产能有900万吨,其中不少还是2500 t/d 线。

七、点评

进入21世纪,和全国一样,重庆经历了水泥大发展时期,以2008年分界,进行分析。

2008年,重庆21条生产线,生产线平均规模2186 t/d,多是民营立窑企业转型建设,2500 t/d 以下规模,单点生产线居多。拉法基2002年进入,进行区域布局,但行动不快,时隔6年只在南山、合川新建两条生产线,占有一定规模、区域优势。浙江民企科华2004年进入,先后在綦江、万州布点;铜梁水泥拥有5000、2500 t/d 线各一条;天助在江津2×2500 t/d 线;小南海占据地理位置,市场品牌信誉优势。

这一期间,市场需求、企业产能规模、市场布局都处于市场启动前期,主要是发展新型干法、淘汰落后产能。国内大企业主要是在东中部地区跑马圈地,还未眷顾到西部地区。

4万亿投资,急速飙升的市场为大企业找到了新的市场,既有市场的成长性,也有落后产能淘汰的空间,本地大多企业都为单点单线企业,羽毛还未丰满。同时也看到了拉法基在西南的表现,决策的缓慢制约了拉法基的规模推进。

随着市场需求的快速增长,大企业在西南开始了新一轮规模扩张的博弈:

2009年12月,冀东在江津投产3200 t/d 线;

2010年1月,华新在沿江涪陵投下5000 t/d 线;

2010年7月,海螺在忠县首条5000 t/d 线落地;

2010年10月,台泥在合川登陆5000 t/d 线;

2010年12月,本地、外行业企业东方希望第一条5000 t/d 线在沿江丰都面世;

2009年12月,四川广安红狮5000 t/d 线投产,目标市场指向重庆。

短短的一年间6家大企业重装进入重庆,随后就是规模扩张、区域布局。短短两年间,水泥价格从2008年403元/吨跌到2012年270元/吨。

随之而来的是,中国建材组建西南水泥板块,在西南收购4家企业11条线,熟料产能1,000万吨,占重庆产能21%。在此推动下,价格有所反弹,但力度不大。

2014年后,市场需求放缓,产能过剩现象日益突出。市场没有再给企业扩张市场份额机会,企业生产规模得不到有效释放,企业布局相互掣肘。民营企业经营受到挑战,很多2500 t/d 线被成本所逼难以开启;企业的利润受到重创。

重庆由于区域狭小,企业过多,矛盾更为集中。业内早有产能置换提法,重庆首当其冲,但至今不见换出。这说明,谁也不愿接手下行市场的产能。

水泥产业,有专家建议"壮士断腕",但断腕的壮士至今没有出现。所以,只有在政府主导下的"去产量",还是有效调解供需矛盾的"法宝"。

重庆需求要好于辽宁、山西地区,但大企业过多,这都将是继续做下去的企业。在辽宁、山西产能发挥率仅在40%,过剩产能都难以去掉。在重庆市场如何去产能,可能就不容易了。

注:2016年熟料产能未包含停运产能。

打印 | 标签:

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录