海螺业绩发布会:2016年产销量增速目标10%

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

2015年业绩情况介绍

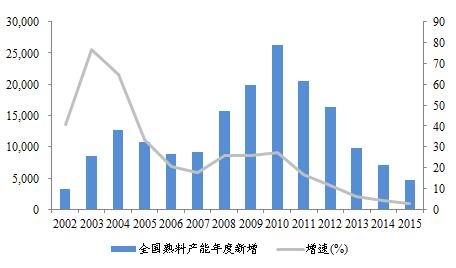

2015年行业水泥产量23.48亿吨,历史上首次负增长(-4.9%)。水泥价格下滑,行业总利润330亿同降57%。海螺水泥在东部、南部、中部、西部仍盈利,北方地区是唯一亏损区域。行业2015年新增31条熟料和水泥线,共计4712万吨产能,当年淘汰落后产能3800万吨,过去三年总淘汰2.3亿吨。行业CR10进一步提升至53%.

海螺水泥2015年水泥及熟料销量2.56亿吨,同增3%,市占率进一步提升。公司骨料销售1082万吨,同增141%,骨料投入力度加大。中部、西部地区水泥和熟料销售增5.6%,东部收入占比28%、中部30%、西部23%、南部16%。出口893万吨同增52%。

2015年公司水泥和熟料销售均价不含税193元/吨,同降43元/吨。成本139元/吨,同降16元/吨,成本主要因为煤、电成本下降,综合煤耗下降2kg/吨。公司通过兼并收购,熟料产能新增1630万吨、水泥新增2790万吨(10%左右)、新增骨料900万吨,总产能熟料2.29亿吨、水泥2.90亿吨、骨料2340万吨。海外产能上,南加一期已投产、二期在建,印尼、缅甸、老挝、柬埔寨等线进展情况顺利。

需求端展望:

1)基建中铁路、公路、高铁、地铁、城轨建设是驱动力,铁路2016年投资额超过8000亿、高速公路1.65万亿、高铁20个重大项目开工(总在建超过8000亿)。

2)房地产:房地产去库存、加速建设保障性住房。一二线城市地产销售很热,三四线开始回暖,降低契税等政策支持去库存。2015年销售面积大于新开工面积。

3)农村市场:农村基建方面,“十三五”期间将翻新20万公里农村公路,2016年改造保障性住房4500万套。

供给侧展望:僵尸企业逐渐退出、环保法规区域严格以及阶梯式惩罚性电价将用倒逼很多小产能退出,32.5低标完全取消后将提高熟料销量。

2016公司经营目标:销量,销量,销量(和产能同步增长的市占率提升),公司产能增长目标是新增熟料1460万吨、新增水泥产能2600万吨。2016年水泥及熟料目标销量同比增速10%。当年计划资本开支约95亿元(不含并购,增加8亿元)。

2016年产量增速目标10%,销量增长拆分(去年新增+今年5条新增产线投产):不包括西部水泥并表,主要是自己的新产能,海外占25%,国内占75%,1)巢东、赣州海螺这些国内并购的贡献,2)新投产如阳春海螺的贡献,3)海外的新产能如印尼的贡献。

水泥量价成本情况:2015年吨毛利约53元历史低位,2016年一季度量增10%

2015年公司出厂均价为193元/吨,同降43元/吨,吨毛利同降26元至约53元的历史低位,销售毛利率下降5.09 个百分点至27.64%;其中四季度吨毛利约54元/吨(历史同期最低)。

2016年1-2月份销量同比持平,3月份量的增长幅度大,日均发货85-90万吨,问1销量同比约在10%增长;价格东部、中部不同幅度增长。增长原因有二点: 1)去年四季度以来价格在底部,大部分企业在保本或者亏本销售,存上升预期和空间大。2)一季度从国家层面,三北地区错峰生产、华东、中部等地区主动停产检修,目前库存低,约55%;华东涨价最大,其他地区幅度稍小。

2016年价格很难预测,但要达到去年水平有难度。各区域不同,比如华中前期跌太多,基本不会再跌。华南预计还有下降空间,目前同比下降70元/吨(对比去年)。制造成本肯定下降,煤电价降,预计2016年成本下降超过5%以上。

供给侧改革三个方面影响

主要体现在三个方面,一)32.5品种取消。二)增加出口退税,一部分产能转移海外,配合一带一路。三)是差别电价、环保,通过市场去掉一部分产能。

行业自身去维护和淘汰一部分产能。

PC32.5完全取消32.5对熟料影响大,估计大概熟料需求有2-3亿吨增加。

海螺率先进军海外,印尼、老挝、柬埔寨、缅甸四地项目已经落地,落地都是先进技术线。优良资产走出去,建厂生产落地几十年。海螺秉承郭总讲的匠人精神。

需求端华东最好,价格上来最快

去年最好是南部、其次是中部、华东、西部。今年来看华东、中部比较好,华东稳,仅江苏稍有回落,没有新增产能,这也是为什么近期价格上来比较快原因。另外,中西部(两湖、四川等),需求稳定;华南去年到今年10条新增线,去年价格一直跌,现在止跌。西部今年基本平稳。

需求段整体增长比较好,房地产需求回升,重点基础设施工程增长很明显。去年底以来(镇江、连云港等地重点工程开工,e.g. 蒙华铁路等1800亿投资开工等)。

海外产能目前建设情况良好,产能海外输出形式是在当地建厂

印尼南加第一条去年下半年实现产销平衡,吨毛利100元左右。南加二线今年要投产,目前市场占有率40%左右,南加岛会保持基本稳定。孔雀岛线主要市场在爪哇岛。印尼整体盈利稳定。 海外建厂投资周期长,时间在2年。

按照十三五规划,海螺集团在十三五第一年要完成10%的增长,产能和效益要同步。

新董事长高书记谈水泥行业

郭董退休,高总去年11月份到任。为什么选择水泥?因为长期工作于企业(十几年)和地方(约二十年),现在回归企业。长期在安徽宣城(宁国水泥厂附近)工作,给海螺提供了十几年服务型工作。曾任宁国市委书记等职位。

【提问环节】

问:运转率多少,同比如何?同行离满产的距离,对后续涨价持续性的影响?从煤价和电价,去年实现的电价?

答:公司华中产能发挥90%、同行80%以上(2015年)。价格稳定,局部地区有上行趋势。直供电今年50亿度,海螺电价下降,直供电今年比去年更大(同比要增50%),电差比去年更大,增加一倍至少。

问:今年新增产能情况?

答:今年新增产能国内4线、海外3条,基本是一半一半。海外是25%、国内产能75%。

问:海螺的国企改革进展?

答:过去有很多方案提出,但国资委没有明确,进展尚不明确

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录