甘肃:"冷风"袭来,量价双降

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

甘肃,简称甘或陇,位于黄河上游,省会兰州。甘肃是取甘州(今张掖)与肃州(今酒泉)二地首字合成。

甘肃水泥产量长期徘徊在全国20名之后,2015年首度进入前20,位于第19,排名西北第2。

2001年以来,甘肃平均增速14%,2014年水泥产量4,900万吨,是2001年885万吨的5.6倍,高出全国近2倍。

一、水泥价格

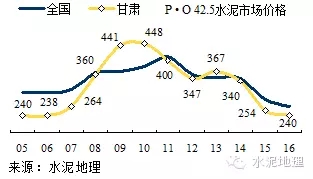

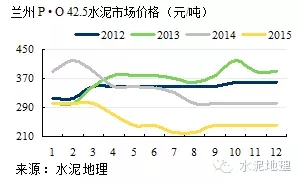

甘肃水泥价格两端低于全国,2009、2011年价格大幅飙升,高出全国;2015年是下跌幅度最大的一年,同比下跌85元/吨。

甘肃价格走势分析:

一、2008~2010年,价格快步走上上升通道,3年上升184元/吨,年平均上涨61元/吨;

二、2011~2015年,同步全国,2013年后下跌速度超过全国,2015年较全国低32元/吨。

三、甘肃在2014年快速下跌,2015年承接2014低位再度走低,2016年低开低走或低开高走只能让市场说话。

二、水泥产量

甘肃位于西部,经济发展滞后全国,4万亿投资使甘肃水泥工业进入快速发展通道。

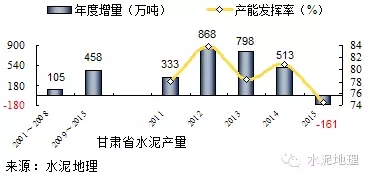

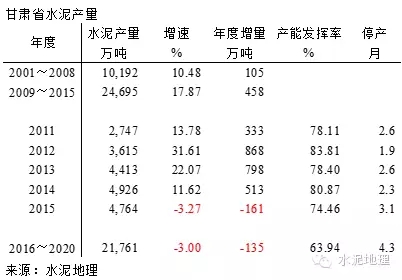

2001~2008年,甘肃水泥产量平均10.5%增长,略低于全国同期11.7%水平。

2009~2015年,水泥产量超高速发展,平均增速17.9%,高出全国10个百分点。

2011年连续3年一步一个台阶,从2,000万吨跨越到4,000万吨,每年递增近1,000万吨。2013年以来基本稳定在4,000万吨以上水平。

2012年增速从高位32%下滑,每年平均10个百分点下滑,2015年增长-3.3%,总量首次出负增长,市场方向开始发生变化。

三、新增产能

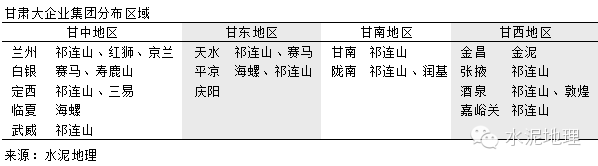

甘肃省水泥几经市场整合,祁连山一家独大,2009年与中材集团联姻,成为旗下一员。

~2006年,祁连山生产基地在兰州、天水两地,4条线,产能280万吨,占全省产能40%。2006年4月将老对手大通河收入囊中,"摆平"兰州市场。

2009~2011年,2009年祁连山加盟中材集团,对甘肃进行全面布局:继续加大在甘中和甘东地区的产能规模,兰州新投5000 t/d 线,进入定西;天水新投3000t/d 线。涉足甘南地区,在陇南和甘南新建、收购并举;挺进甘西地区,布局张掖、酒泉。初步完成甘肃全境布局。产能规模进一步提高,18条线,产能1,150万吨,短短两年间,产能翻了4倍,占全省产能45%

2009年,螺进入甘肃,在平凉建成投产第一条5000 t/d 线,2011年进入临夏;中材集团旗下宁夏赛马2009、2010年相继进入天水、白银;浙江民企京兰2010年在兰州建设5000 t/d 线,4家产能占全省75%。

2002~2015年,祁连山填平补齐,进入嘉峪关、武威;分别在定西和陇南建设5000 t/d 线,产能达到1,750万吨;海螺在平凉、临夏两地双线配置完成;红狮进入兰州。

四、供需关系

甘肃是一个快速、持续发展市场,2015年受全国"感冒"影响,继2005年再度出现负增长,水泥产量在高位微跌。

2001~2008年,发展期,生产水泥1亿吨,平均年增速10.5%,年增量105万吨;

2009~2015年,快速发展期,生产水泥2.47亿吨,增速17.87%,年均增量458万吨,2013年以后产量保持在4,000万吨以上。

西北地区有别于东中部地区,2009年以后持续高速增长。甘肃产能发挥率基本在80%左右,2015年由于产量负增长,发挥率较上年跌去6个百分点,降幅较大。华北、东北市场需先行求走弱,西北地区至2014年以来下滑速度很快,2016年重点工程项目是否能有支撑,是关注重点。

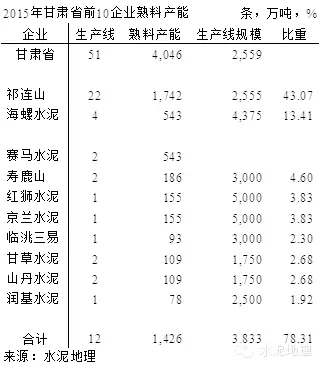

五、产能结构&集中度

甘肃省51条生产线,熟料产能4,046万吨, 4000 t/d 规模以上生产线12条,熟料产能1,829万吨(设计能力),占比45%。中小规模生产线,39条,占比55%。甘肃地区市场容量小且分散,和内地市场消费结构有别,2500 t/d 线是市场主力阵容。

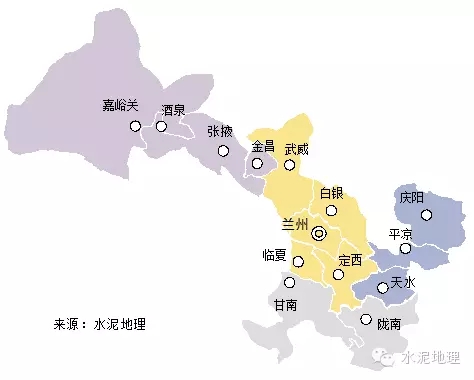

甘肃省按市场地理位置分成4个地区:

甘中地区:兰州、白银、武威、定西、临夏;

甘东地区:天水、平凉、庆阳;

甘南地区:甘南、陇南;

甘西地区:金昌、张掖、酒泉、嘉峪关。

甘中地区,熟料产能23条线,2,058万吨,占全省产能60%以上。祁连山9条线,775万吨,占比38%,生产线平均规模2,778t/d,2000 t/d 规模以下3条,分布在兰州、定西两地;海螺在临夏,2500、2500 t/d 各一条;红狮、赛马、京兰、寿鹿山各有一条5000 t/d 线。甘肃12条5000 t/d 线,8条集中在甘中地区,这一区域市场市场竞争最为激烈。

甘东地区,8条线,663万吨。海螺两条 5000 t/d 线独占鳌头,祁连山四条线,产能250万吨;赛马一条2500 t/d 线。

甘南地区,6条线,熟料产能518万吨。祁连山 4条线,产能419万吨,一家独大,产能占比81%。

甘西地区,13条线,熟料产能806万吨。祁连山,4条线,产能300万吨,产能占比37%;山丹水泥位于张掖,金泥集团位于金昌,各自两条线,熟料产能在100万吨左右。

在建2条线,兰州、武威个1条5000 t/d 线。

祁连山,上市公司。在甘肃14个地级市中10个见到它的身影,产能1750万吨,占甘肃的43%。4个地区中,在甘南产能占比最高,80%;甘东占到46%;甘中和甘西占比不到40%。祁连山布局为其在市场话语权奠定基础。甘中地区企业众多,实力强劲,且大部都是新建5000 t/d 规模生产线,规模成本优势明显,祁连山虽涉足3个地区,在兰州、定西、威武各有一条5000 t/d 线。但在兰州市场,受到巨大挑战,红狮2015年投产新线,据说实际生产能力达到7200 t/d.,去年市场下行,把水泥卖到青海,可见市场竞争程度。京兰,在湖北、河北市场的特点,就是在大企业夹缝中生存游刃有余。赛马虽同是中材集团一员,但市场上各为其主,还未形成合力。甘西地区,都是单点企业,有市场整合空间。对祁连山来说,最的挑战是甘中地区。

海螺,在平凉2×5000 t/d 线,规模优势明显,在临夏5000 t/d 线投产后,市场话语权进一步加强,临夏距兰州近在咫尺。海螺在甘肃东中部两大地区市场中有足够话语权。

六、房地产影响

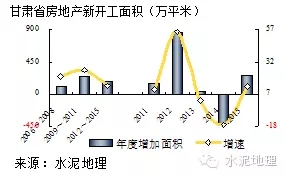

甘肃房地产发展要滞后全国,规模要小,基建投资对甘肃的拉动更大。

房地产新开工面积处于持续增长态势,2012年以来一直保持在2,000 万平米,2012年是当年的增量最高点,859万平米,2013年是新开工历史高点,2,451万平米,2014、2015在起落之间。从趋势看,还在高位。

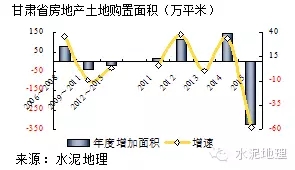

土地购置面积走势不乐观,2009、2010年和2015年都有较大跌幅,2015年跌幅高达58%,紧急收缩,从2014年567万平米跌至240万平米。

结束语

甘肃水泥工业借国家开发大西北,不仅有了规模增长,在技术结构调整、经济效益上都有进步。通过水泥价格判断未来市场走势:

2005~2008年,甘肃水泥价格低于全国和西北地区,是全国水泥洼地;

2009~2011年,是甘肃乃至全国水泥价格黄金期,期间甘肃价格连续3年保持400 元/吨以上,平均价格429 元/吨,高于全国和西北地区;

2012~2014年,价格基本持平全国,但远好于西北地区水泥价格,可谓独善其身;

2015年,经历"痛苦"一年,量价齐跌,前几年风光不再。价格再度回到10年前水平。

身在西北地区其中的甘肃开始感到西北"冷风"正在袭来。甘肃在西北地区市场表现一直比较沉稳,起落不大。一是,有需求支持,二是,祁连山在甘肃市场有一定控制力,市场起伏要较周边地区平稳。市场背景已发生变化,祁连山如何以不变应万变,还是要下功夫也有空间。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录