江苏、上海:长三角市场交汇点

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

江苏,简称苏,省会南京,位于中国大陆东部沿海中心,公元1667年因江南省东西分置而建省,得名于“江宁府”与“苏州府”之首字。

面积10.72万平方公里,占中国1.12%。江苏东临黄海、太平洋,与上海市、浙江省、安徽省、山东省接壤。

2015年,江苏13市GDP全部进入中国前100名,人均GDP达87,995元人民币,居中国各省首位。江苏与上海、浙江、安徽共同构成的长江三角洲城市群,成为国际6大世界级城市群之一。江苏人均GDP、综合竞争力、地区发展与民生指数(DLI)均居全国第一,成为中国综合发展水平最高省份,步入“中上等”发达国家水平。

江苏是中国最大水泥消费市场。

自2009年(2011年略低于山东)以来,水泥产量6年位于全国第一;

2001~2015年,江苏水泥产量平均增速9.79%,持平全国;

2001~2008年,江苏水泥产量平均增速13.61%,高于全国2个百分点;2009~2015年,江苏水泥产量平均增速5.42%,低于全国2.5个百分点;

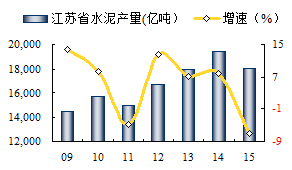

2014年水泥产量见顶,1.94亿吨,2015年水泥产量1.80亿吨,继2011年(-4.78%)再次出现负增长,-7.16%。

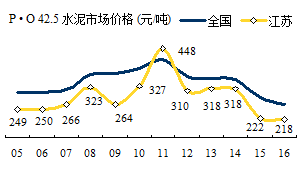

一、水泥价格

江苏水泥价格起伏大,除2011年外,整体低于全国水平。水泥是区域性产品,由于长江贯穿江苏沿长江城市群,受周边影响,价格随波逐流。

2005~2009年,水泥平均价格271元/吨,全国331元/吨,低出全国60元/吨;

2010~2014年,期间平均价格344元/吨,全国370元/吨,较全国低26元/吨;

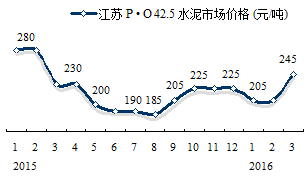

2015年,价格同步全国下行,商混市场受房地产影响大,普遍开工不足,全年平均价格222元/吨,7月跌破200元/吨,8月见底反弹,年终需求乏力,价格反弹有限;

2016年,随一线城市房地产市场销售转暖,影响面逐步扩大,进入3月,市场信心恢复、市场启动,价格反弹,3月末,需求转旺,再拉一波行情。今年看点:房地产恢复和重点工程项目落地程度。

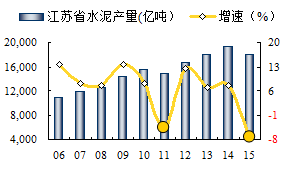

二、水泥产量

江苏水泥产量长期处于增长阶段:

2001~2005年,平均增速15.87%,从5,000万吨增长到9,500万吨;

2006~2010年,平均增速10.35%,从1.09亿吨增长到1.56亿吨;

2011~2015年,出现过两次波动,平均增速3.15%,从1.49亿吨增长到2014年1.94亿吨,2015年,下滑到1.80亿吨。

2011、2015年分别负增长-4.78%,-7.16%,2012年强力反弹,2016年能否反弹,取决于投资反弹力度。

三、发展进程

江苏水泥工业发展有其辉煌历史,其代表是上世纪1921年建成的中国水泥厂,是中国水泥工业发展的一个缩影。

中国水泥厂创建于1921年9月,由上海民族工商业者姚锡舟等人筹集白银50万两,在江苏省句容县龙潭镇(1953年划归南京市)组建,是继最早由日本投资的启新水泥厂(唐山)之后,我国最早的民族工业水泥厂。

1987年为救活曾经在国家建设中做出过重要贡献的老国企,经国务院批准,国家计划委员会批复下达中国水泥厂技术改造设计任务书,确定新建1条2000 t/d熟料新型干法窑外分解水泥生产线。1996年开始试生产。

1996~2004年

1996年,日本小野田江南水泥厂4000 t/d线、中国水泥厂2000 t/d 线,相继建成投产,揭开江苏省新型干法水泥发展序幕。

1997年,淮海巨龙引进3700 t/d 线技改后达产,台资嘉新京阳6000 t/d 线投产。

2002年,为盘活资产、重获新生,在省、市各级政府的大力支持下,南京化建产业集团与海螺签订购并协议,海螺集团以承债方式整体购并中国水泥厂,改制为中国水泥厂有限公司。

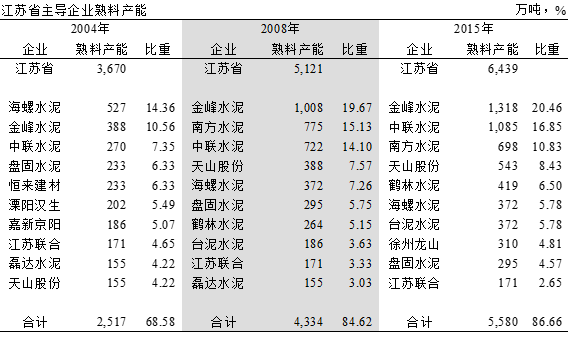

2004年,全省40条新型干法生产线,熟料产能3,670万吨,生产线平均规模2960 t/d。前10企业产能占69%。

海螺水泥2002年收购中国水泥厂后,2004年先后在南京建设5000 t/d线、徐州装备精良万吨线投产,3条线,熟料产能527万吨,产能占全省14%;本地民营企业金峰水泥2003年2500 t/d 线得手,2004年再投2条5000 t/d 线,产能388万吨,产能排名第二;中联水泥收购淮海巨龙后,再建5000 t/d 线,排名第3;盘固是江苏优秀水泥企业代表,2003、2004先后投下2500、5000 t/d 线。

本地民营企业纷纷入主水泥业,恒来、汉生、磊达、扬子,新疆天山股份2004年进入。

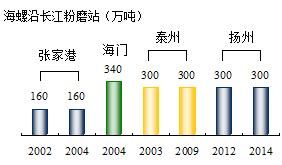

海螺推进"T"型战略实施。自1998年起,先后收购张家港市水泥厂、南京张北水泥厂、南通市水泥厂、泰州水泥厂、中国水泥厂,并在苏州太仓、泰州杨湾、南通海门、盐城八菱、淮安粉磨站相继投产,"T"型战略江苏段基本形成。

2005~2008年

中国建材在江苏先后两次动作,成为中国水泥工业标志性事件。2006年7月,中国建材旗下中联水泥收购徐州海螺万吨线,这一收购为中国建材2008年组建南方水泥,全面进入东南地区埋下了伏笔。

金峰水泥勇冠三军,2007、2008两年又一气呵成,集中一地密集投产4条5000 t/d 线,物流主要是沿河道和公路。7条线,产能1,000万吨,成为江苏新榜首,产能占全省20%;南方水泥进入江苏,收购5家熟料企业8条生产线;中联2006年"举牌"收购徐州海螺,2008年收购南京三龙;为中国建材水泥板块做大做强添砖加瓦。南方、中联,一南一北,产能780和720万吨,分列第2、第3;天山股份2008年收购恒来,产能388万吨,产能排名第4。

前4两位易主,其实不然。盘固看破水泥发展"红尘",改道在安徽建设熟料基地;海螺坚决贯彻"T"型战略,靠近资源建熟料基地,靠近市场建粉磨站。在安徽沿江建设9条线,产能1,400万吨,确立市场主导地位。

鹤林2008年投产6000 t/d 线,产能排名第7;嘉新京阳转手台泥。

全省50条新型干法生产线,熟料产能5,100万吨,生产线平均规模3300 t/d。前10家企业产能占全省85%,较2014年提高16%。

2009~2015年

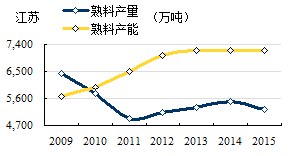

江苏省2004年后严控新增产能,除2008年外,每年新增生产线不超过3条,2013年后"收官"未再新增产能。

2009~2015,期间,新增10条线,产能1,700万吨,其中中联、金峰、徐州龙山各新增2条线,鹤林5000 t/d三线投产,同步建设5万吨配套码头。

前10,徐州龙山两条5000t/d 线投产,取代磊达位置,而磊达在2011年后,相继在安徽建起3条5000 t/d 线,实现熟料基地转移。

金峰水泥继续保持产能首位,南方与中联调位,天山第4,鹤林从第7跃居第5,由于码头、物流条件改善,市场影响力加大。

在市场激烈竞争格局下,小规模、高成本生产线关停,13条线,500万吨产能。

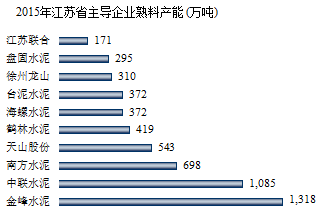

2015年,全省48条新型干法生产线,熟料产能6,400万吨,生产线规模提高至4300t/d。前10家企业产能占全省87%。

四、供需关系

江苏是一个持续发展的大市场,以海螺、中建材、中材为主导的大企业,金峰、鹤林、盘固等地方企业在这一市场角逐得以发展成长。

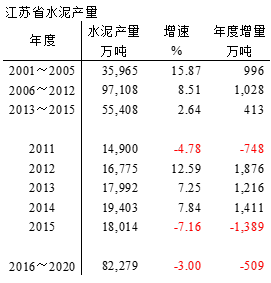

2001~2005年,快速发展期,生产水泥3.60亿吨,平均年增速15.87%,年增量996万吨;

2006~2012年,发展期,生产水泥9.71亿吨,增速8.51%,年均增量1,028万吨;

2013~2015年,高位平台期,生产水泥5.54亿吨,增长,2.64%,年均增量413万吨,产量尚在高位,出现负增长。

江苏省水泥产量增速、增量和总量反映出水泥发展的一个过程,2011、2015年两次出现负增长,表明一路上坡的时代行将结束。

江苏省是经济发达地区,水泥需求量大,在产业转移背景下,控制本地水泥发展,外来水泥保持逐步增长趋势。从江苏水泥、熟料产量比看,10年来下降20个百分点,说明虽然江苏水泥需求量不断增长,外来熟料增加量更快(包括江苏企业盘固、磊达在安徽6条5000 t/d 生产线)。

由于江苏城市群地处沿长江一线,物流便利、运输成本低,不仅长三角企业将其视为目标市场,长江中上游水泥、熟料也有流入。

五、产能结构、区域

1. 产能结构

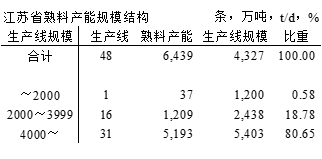

江苏48条生产线,熟料产能6,439(设计能力)万吨, 4000 t/d 规模以上生产线31条,熟料产能5,200万吨,占比81%。中小规模生产线,17条,占比19%。不完全统计,关停12条小规模生产线,产能400万吨。

2. 区域

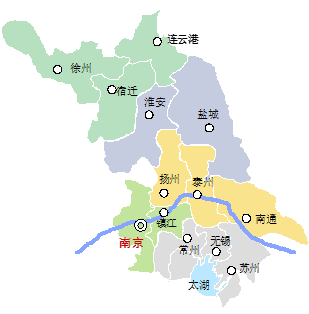

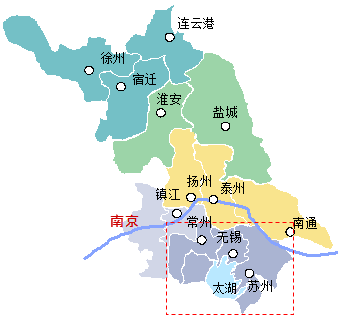

江苏划分为苏北(徐州、连云港宿迁)、淮安、盐城、宁镇(南京、镇江)、苏锡常(苏州、无锡、常州)沿江(扬州、泰州、南通、张家港)6个地区。

随着上海市国际化地位提升,水泥工业发展受到抑制,只有少数几家粉磨厂,本文将上海并入。

1) 苏北地区

徐州是苏北地区最大熟料生产基地,宿迁、连云港没有资源,是水泥输入地区。苏北区域东部临海,南部是江苏淮安市,北部和山东最大产能基地枣庄对接,西部和安徽淮北、宿州接壤。

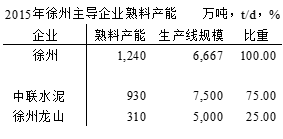

徐州中联在贾汪、北郊有两处熟料基地,贾汪中联两条万吨线在多地配置粉磨站,盐城响水200万吨,连云港港口100万吨,安徽蚌埠泗县100万吨,淮北南坪100万吨,四铺100万吨;淮海中联两条5000 t/d 线在连云港配套240万吨,宿迁200万吨粉磨站,阜阳200万吨粉磨站(在蚌埠线投产后,和蚌埠线配套)。可以看出中联2006年在收购徐州海螺万吨线后,在市场配套粉磨能力有精心设计。贾汪龙山是一家民营企业,2条5000 t/d 线。徐州合计6条线,熟料产能1,240万吨。

山东枣庄是全国第三大熟料产能地区(唐山、芜湖),22条线,2,500万吨熟料产能,是重要输出地区。和徐州市场关系较为密切是枣庄市台儿庄和峄城区企业,中联联营托管企业泉兴、申丰6条5000 t/d线,巴西沃丰2条2500 t/d 线、山水5000 t/d 线、上海联合2500 t/d 线,10条线,产能1,200万吨。

安徽宿州、淮北也有一定产能,宿州海螺2条5000 t/d 线,天瑞5000 t/d线,淮北矿业4条线,合计熟料产能800万吨。

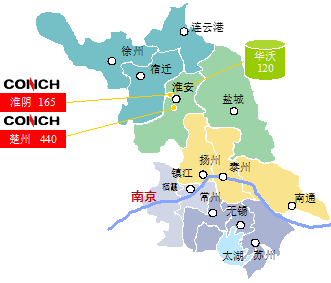

淮安没有石灰石资源,海螺在淮阴、楚州设置两家粉磨站,水泥能力600万吨,安徽熟料通过长江经扬州河道进入,华沃水泥在淮安建设120万吨粉磨站,熟料通过水路来自枣庄峄城,距离200公里。

这一区域产能严重过剩,昔日山东枣庄水泥大规模进入苏南和上海地区,这一日子已经一去不复返,枣庄熟料生产基地+大运河的水路通道已被安徽熟料基地+长江通道所替代。枣庄是中联发源地,中联在这一区域浓墨重彩进行快速、大规模市场整合。收购徐州海螺、联营泉兴、托管申丰,将旗下枣庄、淮海两区合并,都是意在加强市场整合,进行市场有效控制。

可以清晰地看出中联在这一区域占有市场主导地位,苏北地区北部是以中联为主导,西部、南部主要是海螺,这一市场格局轮廓已经显现,看点:

江苏徐州,山东枣庄台儿庄、峄城和安徽宿州、淮北间的水泥、熟料流动,宿迁、连云港是上述生产基地的延伸市场;

淮安是海螺江苏北大门,随着楚州海螺二期投产,应该将徐州南下水泥被锁定。

市场格局泾渭分明,随着市场需求下滑,徐州及周边地区产能过剩日趋严重,向外出路已被堵死,限产已几近极限,过剩产能出路在哪里?

2) 淮安北地区

淮安下辖清河、清浦、淮阴、楚州、经济开发区5个区,涟水、洪泽、金湖、盱眙4个县,人口483万,没有石灰石资源。

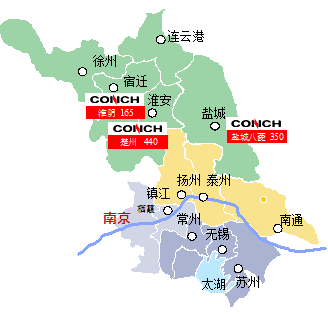

海螺于2004、2010年分别在淮阴和楚州建成投产165万吨、440万吨水泥粉磨站,熟料通过安徽长江,经扬州转京杭运河进入淮安;巴西华沃紧倚淮阴海螺,水泥粉磨能力120万吨,熟料通过200公里外山东枣庄的峄城熟料基地经水路运入;本地几家小粉磨站,粉磨能力200多万吨,合计水泥能力1,000万吨。

淮安地区市场相对独立,海螺两家企业相互联手,立足本地市场,紧邻涟水、泗阳两县,洪泽、宝应、金湖、盱眙等县市就在视野之下,最长车程不超过1小时。西北面是徐州中联3座粉磨站,安徽宿州泗县、江苏宿迁和连云港粉磨站。东南部是本家盐城八菱海螺和盐城东台磊达。

此区域的特点是粉磨站间对垒博弈,楚州海螺二期工程在2014年7月投产,配置4套先进水平的4.2m×13m的带辊压机磨机粉磨系统,最具规模竞争力,加之淮阴海螺和盐城海螺联手,无疑成为淮安地区当仁不让的市场主导者,同时也成为海螺从徐州撤出后实际意义的北大门,在布局上有举重轻重的地位,再有盐城八菱做"后卫",建起一道"马奇诺"防线。

3) 盐城地区

盐城下辖亭湖区、盐都区、城南新区、经济开发区,下辖7个县: 建湖县、射阳县、滨海县、阜宁县、响水县、东台市、大丰市(其中东台市、大丰市为县级市),人口722万,没有石灰石资源。

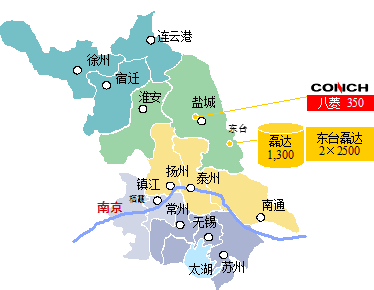

盐城东台磊达建造一座“水泥城”,水泥粉磨能力1,300万吨,形成一地规模最大水泥粉磨生产基地。磊达充分利用长江、河道的便利条件,在物流、仓储上做透文章。通过物流将安徽石灰石、熟料、秦皇岛煤炭、北方混合材资源集结、处理加工,再分销到周边市场。磊达拥有船队和车队,员工持有股份,运入石灰石、熟料、煤炭、混合材,运出水泥,极大地调动物流周转,双向拉货,不放空、少放空船。

磊达做大规模,需要大量原燃材料。如何盘活库存资金,低价进货、加快资金周转是降本的重要途径,利用淡旺季差价,市场淡季低价大规模采购囤积,价差直接产生效益。磊达前台做水泥,后台做物流、仓储环节,放大后台效益,迅速在江苏水泥占有一席之地,盐城磊达码头长3公里,物流便利,直通南通、泰州、扬州等地。

盐城海螺320万吨粉磨项目2005年12月19日开工建设,2007年投产运营。熟料经安徽沿江至泰州,通过引江闸转道通榆河运入盐城。 盐城和淮安海螺地处江苏中部,两地海螺在位置上将苏北和苏南地区拦腰切开,减少区域间流动性,有利于稳定市场价格。

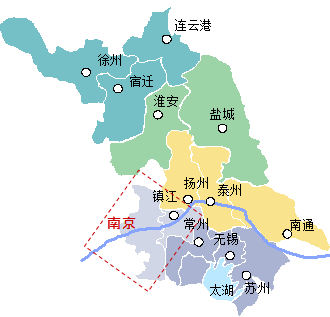

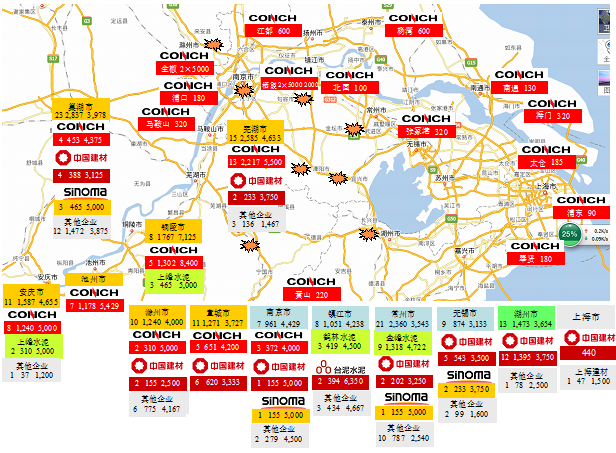

图中可清晰地看出,沿长江一带集聚了众多厂家,西起南京、镇江、扬州、泰州、东至张家港、南通、海门,海螺在沿江粉磨站林立,一字排开。盐城、淮安海螺位于江苏前沿,在山东和江苏之间建起一道防火墙。

4) 宁、镇地区

南京、镇江。13条线,产能1,900万吨,生产线规模4,800 t/d,江苏生产线平均规模最高地区。

南京、镇江位于江苏西南部,与安徽接壤,是进入江苏的西大门。

南京十三个区县分为城中、东南、西南、江北、南部等五大片区,城中片区(玄武、白下、秦淮、鼓楼、下关);西南片区(建邺、雨花台);东南片区(栖霞、江宁);江北片区(六合、浦口);南部片区(溧水、高淳),人口819万。

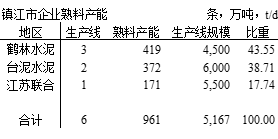

镇江市为江苏省省辖市,现辖京口、润州、丹徒三区,代管句容、丹阳、扬中三市,人口317万。

南京、镇江都有熟料生产基地,但大都是单线企业。南京5家企业,海螺3条线,熟料产能372万吨,规模最大。

镇江3家企业,鹤林3条线,熟料产能419万吨,规模之首。

鹤林、台泥、太平洋是沿江企业,长江边都建有码头,可直接出口水泥,有物流优势,这一区域生产线平均规模大,大都是5000 t/d以上规模生产线,8家企业中有4家有外资背景。

海螺在此有周密布局:

1998年,收购南京江北水泥厂(浦口),进入南京(南京海螺),后水泥粉磨能力扩至200万吨;

2002年,收购中国水泥厂

2004年,在中国水泥厂建成投产2条5000 t/d 线,形成年产熟料420万吨、水泥320万吨能力;

2012年,收购北固水泥公司,水泥能力100万吨。

为此,海螺在这一区域形成以南京中国水泥厂为核心,肩挑浦口、北固粉磨站,西北有安徽全椒双5000 t/d 线、西南有马鞍山粉磨站320万吨水泥生产能力策应,在南京、镇江市场占有最大份额。

鹤林水泥,2013年5000 t/d 三线投产和5万吨长江级码头建成,年产水泥850万吨,使其身价陡升,关键在于鹤林手中也握有"核武器",可以拥有"超万吨级"江轮沿江直接出海,将市场跳出本地延伸拓展,这是和本地企业最大区别。其产能规模已远超同样拥有沿江码头的台泥和太平洋,这应该是江苏水泥工业本地企业最为光彩一笔,不进则退,鹤林有这个勇气。江苏建材协会会长聂长兰表示,我们支持鹤林做大做强,这对提升江苏水泥工业水平有推进作用。

台泥2007年收购嘉新京阳,沿长江有5座储量规模大、品位高的矿山,唯一在江苏境内的1座为京阳所拥有。1997年投产6000 t/d 线,台泥收购后,时隔12年再投一条,福建的粉磨站与其配套,市场范围大,有非常优越区域位置。

江苏省窑磨一体化,并可直接下江出海3家企业:鹤林、台泥、日本-小野田(太平洋),小野田厂1996年建成投产,首家沿江工厂,可见在选址上有先见之明。

溧水天山5000 t/d 线2009年建成投产,与无锡、苏州粉磨站配套,主打苏锡常市场;江宁中联收购三龙后关停成本高、规模小两条小线,于2011年再建5000 t/d 线,2012年进入混凝土市场进行整合;台资背景信宁建材2011年投产,运营中遇到一些问题,2014年有很大改善,主打高标号产品,最求品质;联合水泥进入较早,但在运营中存在问题。

南京、镇江熟料产能占江苏近1/3,生产线规模大,南京是江苏和安徽结合部,也是上海、浙江前沿,南京价格高低直接影响上海、浙江,南京价格导向作用愈发明显。

5) 沿江地区

长江途经扬州、泰州、张家港、南通,这一带集聚众多大型粉磨站,海螺在扬州、泰州、张家港、南通、海门、太仓一气布下6家粉磨站,水泥粉磨能力2,200万吨,占到海螺在江苏粉磨能力2/3。除此之外,在这段沿江通道上仅有亚泥、金峰两家设置粉磨站,可见海螺在这一段黄金水道上的"霸气"。

海螺精心打造沿江粉磨生产基地。扬州海螺、泰州海螺都具600万吨粉磨能力,张家港320万吨,是海螺的重要水泥出口基地,海门海螺340万吨,这4个粉磨站均沿江,可以停靠大吨位船舶,具有明显水上物流优势。在这里感受到的不是生产线装备规模和技术水平,更是感到码头港口、物流吞吐为海螺带来巨大流动性能量。公路物流是制约水泥市场延伸的瓶颈,而水路物流的低成本突破了这一瓶颈,长江大吨位运量更是降低物流成本和提升物流规模。可以说海螺沿江粉磨基地是海螺T型战略的重要环节:熟料基地──沿江粉磨站──终端市场。

常州、无锡一带拥有石灰石资源,聚集常州金峰、盘固,无锡央企中建材、中材。通过汽运、河道或长江向沿江和下游城市输送水泥。磊达水泥除在本地盐城销售,其余通过通榆河进入江北南通、扬州、泰州。

一条长江由西向东,海螺借长江通道布下集群粉磨站,运送熟料生产水泥,再沿江、沿海发送水泥;长江南北两岸企业借助汽运、河道向周边地区发送水泥,通过长江可以走的更远,便利的水陆交通物流构成四通八达的交通网络,全国其他地区无法比拟的。

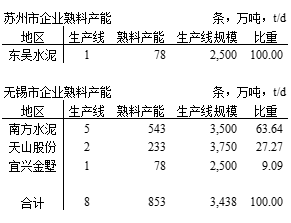

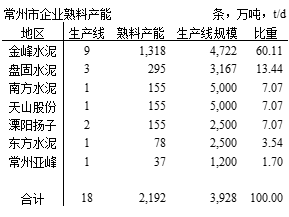

6) 苏锡常地区

苏锡常是指沿袭吴文化传统的苏南三个城市,即苏州、无锡、常州。三个城市区域相连,环太湖,充满活力,是江苏经济最为活跃、发达的地区,和上海相邻。

苏州管辖7个区和5个县级市:7个区是:金阊区、沧浪区、平江区、工业园区(一般就叫园区)、高新区(虎丘区,一般也叫新区)、吴中区和相城区。5个县级市是:张家港市、常熟市、太仓市、昆山市、吴江市,人口1,058万;

无锡市:共辖2市 江阴市宜兴市 7区 崇安区、南长区、北塘区、滨湖区无锡新区、惠山区、锡山区,人口648万;

常州市辖金坛、溧阳两个县级市和天宁、钟楼、戚墅堰、新北、武进5个市辖区,人口469万。

苏锡常三地都有熟料生产基地,常州是江苏产能规模最大地区,占全省总量1/3,金峰产能规模最大,1,318万吨,其次南方、天山、盘固,大部都有内河码头,具备水陆通道。相比较南京、镇江生产线规模,逊色不少,平均规模不足4000 t/d。

金峰最具影响力,位于常州溧阳一地,从2003年投下第一条2500 t/d线,又连续投下8条5000 t/d 线。海螺、华润大规模熟料基地都是沿江走大吨位船舶,这里有金峰对市场前景与规模的考量。也正是这一举措决定了金峰在江苏水泥的地位。一地布局,生产成本低,但也有弊端,市场上行,生产规模成本优势明显,市场一旦回落,必然会增加物流成本。

盘固水泥,常州金坛3条线,熟料产能不足300万吨。盘固早在2008年另辟蹊径,在巢湖和县接连砸下3条5000 t/d 线,目标市场直指长三角。石灰石资源+长江物流+市场,一举三得。记得当年笔者进入水泥业,原国家建材局局长王燕谋告诫:要想搞清楚水泥,必须把握市场、资源、物流三要素,搞懂了三要素就懂水泥了。

中材天山在苏锡常布局可谓用心,先是在21世纪初战略决策南下进入江苏、广东:

2002年,通过收购位于无锡胡埭湖州水泥厂进入江苏;

2003~2005年,在常州溧阳建成投产第一条5000t/d 线,在无锡和苏州配套建设粉磨站;

2008年收购无锡宜兴恒来水泥5000、2500 t/d两条生产线;

2009年,在紧倚溧阳5000 t/d 线南京溧水投产5000 t/d 线,配套无锡、苏州粉磨站;

2012年,江苏州粉磨站迁至同里,形成粉磨能力200万吨。

至此,天山在苏南地区三个熟料基地:常州溧阳、无锡宜兴和南京溧水。三个粉磨站,苏州同里(200万)和无锡滨湖区硕放(200万)、胡埭(30万),并向商混延伸,在在滨湖硕放建有50万方商混站。天山在苏锡常+南京区域:有资源建熟料基地,有市场建粉磨站,通过水陆两栖物流连接的水泥生产、销售系统一目了然。

南方水泥大规模进入浙江,江苏主要在无锡在和常州,无锡收购4家企业6条线,熟料产能570万吨,后关停1条小规模生产线。在常州收购1家企业2条线,熟料产能200万吨,后关停1条小规模生产线。南方在无锡的熟料产能远超水泥粉磨能力,窑磨产能不匹配,无疑产能不能有效发挥占据终端市场;若增加粉磨能力,窑磨配套必将降低运营成本,增加竞争力,提升效益,但在目前市场状态下,南方水泥没有去做。

几家单点企业各有各的活法,大有大的强势,小有小的生存之道。但我们看到6条小线已被市场逼停停摆,4家企业出局。

苏锡常是大市场,水泥需求量5,000 万吨,此地云集众多生产厂家,金峰、盘固、天山、南方各有表现,南京、镇江企业借长江便利物流也会常来"光顾",苏锡常市场是竞争最为激烈地区。这里交汇着本地及沿江多个方向流入的熟料、水泥,企业交锋,成本说话,市场在这里定价。

江苏建材协会会长聂长兰点评:江苏水泥市场竞争、竞合同步推进,一味竞争,产业受挫难以为继,一味竞合,产业难以进步。江苏协会搭好舞台,推动市场整合,推动产业进步,让水泥产业融入区域发展,与社会同步。

7) 上海地区

上海市辖浦东新区、徐汇、长宁、普陀、闸北、虹口、杨浦、黄浦、南市、卢湾、静安、宝山、闵行、嘉定等14区和南汇、奉贤、松江、金山、青浦、崇明等6县。人口2,415万,无石灰石资源。

上海是国际大都市,水泥需求量多年保持在高位,据上海水泥协会统计,2015年水泥消费量仍保持在2,500万吨,上海有6家规模水泥企业,奉贤海螺 180万吨、浦东明珠海螺90万吨、金山南方220万吨、宝山南方110万吨,张堰南方110万吨和万安华新1500 t/d 生产线(主要处理危险废物),合计水泥生产能力800万吨。上海是一个主要依靠外来水泥输入城市,浙江、江苏是水泥主要输入省份,安徽、江西、湖北、重庆、沿江进入,山东、河北、辽宁沿海进入。

海螺水泥上海区域管理委员除海螺除在上海奉贤、浦东明珠两个粉磨站外,南通海螺130万吨、海门海螺320万吨、张家港海螺320万吨和太仓海螺185万吨也在其管理之下。上海是海螺重要市场,上海磁悬浮列车和上海东方明珠电视塔都选用海螺牌水泥。

南方旗下宝山南方、金山南方和张堰南方三家企业,熟料来自浙江湖州和安徽广德,440万吨水泥生产能力。

上海在黄埔江两岸很多水泥中转站,以龙吴路划界,西边水泥的用量占1/3,东面占2/3。上海的混凝土撑拌站均在沿江,可以直接对接水泥。

南方水泥是上海最大的水泥供应商,除本地外,主要从浙江、江苏进入;海螺其次,金峰、盘固、鹤林等企业都有进入,由于上海交通便利,上海的价格决定水泥的流入量。

上海2011年水泥产量800万吨,2015年水泥产量400多万吨。说明上海在不断压缩水泥产量,据悉,宝山南方去年已停产,奉贤海螺、万安华新也在退出之列,上海建材2条污泥处理线也遭搁浅,大城市的环保压力正向水泥产业袭来。

六、房地产影响

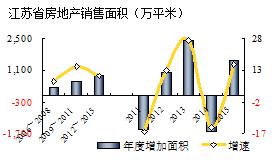

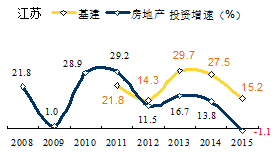

江苏房地产下行走势更为明显。

新开工面积,2013年16,358万平米,见顶回落,2014年负增长-13%,2015年下滑更大,负增长-19%,较2013年缩水29%,减少4,800万平米,每年2,000万平米以上缩水,2015年的房地产新开工面积已回退到2008年的水平。

土地购置面积,2013年4,200万平米,见顶回落,2014年负增长-18%,2015年继续大幅回落,4,200万平米,负增长-51%,较2013年缩水60%,减少2,500万平米。

2015年江苏房地产销售反弹,缓解库存压力。这两年江苏基建投下滑加快,2015年投资增速15%,低于全国17%水平。房地产投资出现负增长,-1.1%。直接影响水泥需求的房地产、基建投资处于下行过程中。

结束语

江苏是一个完全、充分开放市场。海螺"T"型战略主要区域就是江苏城市群地段,海螺将安徽熟料生产基地和长三角水泥大市场通过长江物流连接在一起,成功地克服水泥发展短板—— "区域半径"问题,"世界水泥看中国,中国水泥看海螺",是海螺"T"型战略的成功实施,而海螺成功关键词:规模(生产、市场)、成本、物流、环保。

江苏、上海水泥市场成就了海螺,同时本地民营企业也是一展手脚:

金峰,在内陆一地建起8条5000 t/d 线,1条2500 t/d 线。一家民营企业能做到这个规模,而且是在全国竞争最激烈的地方,持续发展也属不易。除市场规模支持外,还要看到金峰企业管理,市场、资本运作。金峰能够持续做到如此规模,在全国也是屈指可数。

盘固,中国水泥协会原会长雷前治指出:盘固水泥是必须要去看的水泥企业。做为民营企业,盘固建厂之初就没有"省过",装备水平、生产环境、企业文化在全国都属"上乘",标准就是不输海螺。2008年,转道安徽,表现了盘固战略前瞻性。一位海螺高管评价:盘固是最有想法的企业。

鹤林,2004年2500 t/d 线,2008年6000 t/d 线,2013年 5000 t/d 线,这是一个民营企业走过来的坚实脚印。看到民营企业"单点单线"的发展历程。鹤林是为数不多成功者,成功在于把握成本,生产成本、物流成本、管理成本,最终在市场中是系统成本说话。鹤林最成功一点:借江轮,市场跑的更远。

磊达,对立窑"情有独钟",但市场让磊达更明白,没有资源就会卡脖子,没有物流,腿短了就没有市场。身在江苏中部盐城的磊达只有"借船下海"才能把水泥做大。方向一旦明确,磊达一鼓作气,2011年后3年连投3条5000 t/d 线,熟料基地扎根安徽。磊达看的更远:安徽的石灰石资源、北方的混合材、长三角的市场+物流,磊达的水泥粉磨群+机制(员工持股,船队、车队),构成一道磊达水泥风景线。

江苏不是两大央企中建材、中材主市场,但都有一席之地,中建材两大推手—— 中联、南方在此都有布局;中材天山在江苏要地 —— 南京和苏锡常,可谓是深耕细作,通力打造3(3个熟料基地)+3(3个粉磨站)。

长三角是中国水泥市场"风水宝地",是众多企业市场首选,很多外资企业都看中这一市场,种种原因未能如愿。但在这里我们看到:

江南小野田捷足先登,1996年5月在沿江南京,投产江苏第一条4000 t/d 新型干法生产线,一条具有示范意义的沿江生产线,标志规模、物流、市场选点重要性;

台资嘉新进步后尘,1997年12月在镇江投产6000 t/d 线,无独有偶,背靠资源,沿江码头直接下船的生产基地;

而后,有外资背景联合、信宁进入。

江苏水泥,既有央企,又有地方国企、民企,再加上外企。在一个物流畅通、市场充分开放条件下,既有集团区域协同,又有企业单一基地作战;既有窑磨一体化,又有分布式粉磨布局;既有沿江、沿河物流,又有公路交通;既有沿江、沿运河流入,又有沿海输入。江苏、上海市场承受最为开放、复杂的市场环境。

而在这一背景下,海螺脱颖而出。和其他地方不一样的是,江苏几家民营企业都有强势表现,是什么原因有如此表现,值得探讨、研究。

江苏不是一个孤立市场,是长三角区域的核心市场,通过长江上连安徽、江西、湖北、重庆,下联上海、浙江;通过运河对接山东;沿海一线北起辽宁、河北、山东,南福建。

江苏、上海,长三角市场交汇点,在市场大潮中,一批企业崛起,一批企业出局。海螺从这里走出宁国,迈向世界;中国建材从这里确立产业地位,继续向全国推进。市场在不断变化,中国水泥业最精彩的一幕在这里上演,更大的一幕也会在这里拉开……

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录