中国建材和中材股份合并 背后竟有这样的故事

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

近年来,国企改革动作频繁,从宝钢股份和武汉钢铁,到中粮集团和中纺集团,国企混改顺风徐来,吹遍钢铁、粮食、纺织、通讯等民生基础行业。

2017年以来,国企混改依然在“蹄疾步稳”地推进,且势头不减。最近,还刮到了水泥建材行业,一份华丽的混改方案飞天而过

华丽混改与水泥

9月7日,中国建材集团有限公司和中材股份有限公司旗下的多家A股和港股公司宣布停牌,在两地的市场成为了大新闻。让大家不禁猜想,“中国神材”是不是要来了?9月8日收盘后,港股市场的中国建材(03323)和中材股份(01893)发布了合并的计划。

即使近年来,供给则改革进行得如火如荼,但我们也一直很少听到能和水泥行业扯上什么关系。原因是在中国的众多周期行业中,水泥可以说是基本因素较好的一个。

我认为,这主要基于以下几点:

(1)行业整合较早

2012年,前十大水泥集团市场占有率将达到48%,接近市场的一半。

(2)水泥行业存在运输半径限制

只要一个地方的集中度提升到某个点,新的玩家就难以进入市场,供应面上得到保护。

(3)水泥成本相对稳定

原材料(石灰石、黏土、耐火材料等)占20%、煤占30%、电占15%、折旧占18%及其他占17%。许多大公司自有矿山,原材料的成本变化不大。影响最大的主要是煤和电。由于电价受政府主导,变化不会很大,所有成本中,煤炭的价格变动影响最大,但充其量只是成本中的30%而已。

因此,在这个供需关系及成本相对稳定的行业环境下,就孕育出一只股价走势完全不像周期性特征的海螺水泥出来。

如果说海螺水泥是过去十年水泥行业的佼佼者,那么中国建材可以说是海螺水泥的反面例子。

以生产量来说,其实中国建材才是中国的水泥龙头。2016年中国建材生产了4.09亿吨水泥。海螺水泥仅随其后,生产3.13亿吨,两者分别占到了2016年全国水泥生产量的17%和13%。

海螺水泥近5年来,历年盈利都维持在平均70亿人民币以上级别,可谓实力强大。

相反,中国建材近两年都是亏损的,共亏了近70亿元人民币,显得无比孱弱。即使水泥行情较好的2014年,中国建材的盈利也只有16亿,是海螺水泥当时的16%而已。

中国建材盈利能力极差,主要来自两方面:

① 过去的急速并购,导致公司内部消耗极大,三费(管理费用、财务费用、销售费用)一直极高

② 公司长期背着沉重的负债,负债比率达200%以上。

中国建材跟海螺水泥盈利差距悬殊,才导致了今天中国建材并购中材股份。

并购那些事

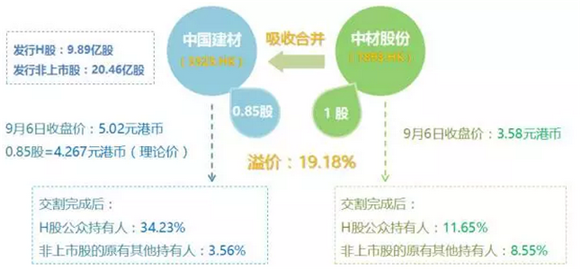

这次合并,中国建材会采取换股的方式,用0.85股中国建材换取1 股中材股份,按9 月6 日的收盘价计算,中国建材是5.02 港币/股,中材股份是3.58 港币/股,对于中材股份来说存在着19.18%的溢价,或者说是0.7 倍的市帐率(PB)。

如果这次换股成功,中国建材就需要发出额外30.36 亿股来收购,占股权扩大后的35%,而中材股份将被除牌。到时,“中材股份”的名字就不复存在了。

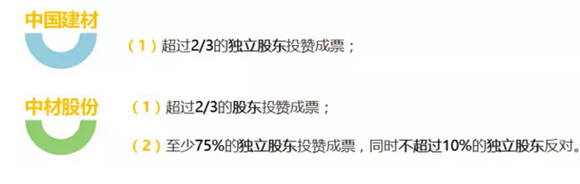

整件合并虽不涉及一分钱,但怎么也算是一桩买卖。根据港交所的规定,这种级别的收购属于重大资产重组,因此,中国建材及中材股份分别需要满足以下条件才能通过方案:

我们来分析一下这桩并购通过的可能性:

(1)中国建材的想法

基于中国建材长期匍匐在地板上的业绩及股价,中国建材的大部份股东只能寄希望于国企混改,而收购中材就是迈出混改的第一步。

无论是从基本因素,还是财报上看,收购中材对于中国建材的确有明显的帮助。

① 财务上来看,中材股份2017年盈利同比大升93.87%,明显得到改善,利益率达2.3%,高于中国建材的

② 中材股份公布的资产负债表要远远好于中国建材。中材股份的净负债率是38%,而中国建材则达到了228%,合并之后的中国建材有希望将净负债率从现在的228%下降到173%。

虽然合并后,中国建材将会新增出55%的股票,总股本达到84.35亿,但是因盈利也会大幅改善。对于中国建材旧股东的股份,摊薄效果并没有想象中明显。

因此,中国建材的股东应该是十分乐于看到这次的合并成功,加上在中国建材方面,只需要有75%或以上的独立股东通过就可以,比较简单,基本上收购方案会顺利通过。

(2)中材股份的想法

中材方面则比较复杂,要通过被收购而满足的条件就严苛很多,不单要超过75%的全部股东及独立股东赞成,还需要不超过10%的独立股东反对。

中材的独立股占公司股权大约32%,也就是说只需3.2%的股东就可以左右这宗收购。通俗来说,中国建材要收购成功,就要看中材小股东的脸色。

有买卖就有伤害,中国建材跟中材股份合并就像一面镜子,中国建材得到的好处就是中材股份拿到的坏处。

但是,由于这次合并是以换股方式进行,最后中材的股东都会成为中国建材的股东,因此,中材股东投不投赞成票只着眼于两个地方。

① 收购估值够不够吸引

② 究竟成为了中国建材股东后有什么好处。

我们先谈金,再谈心。中国建材是一只容许沽空的股票,因此,只要拥有1股中材股份的投资者,于复牌当天沽空0.85股中国建材,就等于是锁定了这19.18%的溢价。

既然回报锁定了,问题核心就转移到究竟中材股份的投资者对这19.18%的溢价率是否满意

我们可以参考一下水泥行业并购的案例。

2017年4月,台泥国际集团(01136)被其母公司TCC以溢价率38%提出私有化,1.1倍市帐率,以现金收购

2016年1月,海螺水泥在第一次收购西部水泥(02233)16.6%股份时,给出了1.3陪的市帐率,以现金收购。

而这起收购虽说存在着19.18%的溢价率,但计算下来市帐率(PB)只有0.7倍。收购还要是以换股的方式进行的,不能以沽空对冲的散户,还要面对收购过程中股价波动的风险。

如果只是单从估值的角度来看,这次中国建材出手有些寒碜,显得诚意不足,未必能达到投资者心中的目标价格。

那既然谈金不行,咱们就谈心吧,换成中国建材股东后有什么好处

收购中材一石二鸟

中国建材的股价一直不温不火,匍匐前行,很大一部分原因就是没有获得外资大佬们搭救,只能在那苟延残喘。

挑剔的外资大佬们之所以没有被征服,主要基于以下两个原因:

① 净负债率过高,

② 商誉过高,426 亿人民币。

(1)负债过高的问题

如果这次合并成功,中国建材的负债应该会下降较多,毕竟中材股份的净负债率只有38%。一些券商预计其负债会下降到170%左右,这对中国建材来说肯定是个好消息。

中国建材属H股架构,本身很适合回归A股上市,而早于2011年7月公司就曾宣布回归A股市场,集资150亿元,之后刚好到A股IPO落闸及要求自查事件,2013年中国建材宣布正式终止IPO。

公司盈利和股价落得如此下场,某程度上与当时公司回归A股失败有关。而这次收购中材股份,虽说成功合并后,中材股份H股会除牌,但是中材股份旗下多家A股上市公司仍然会保留。

也是说通过这起收购,中国建材把原本属于中材股份的A股融资平台收入囊中,对未来再降负债有一定的帮助。

(2)商誉过高的问题

商誉是什么?在会计定义上,商誉是一项能在未来期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获利能力(如社会平均投资回报率)的资本化价值。

上面的文字,估计大家看上个十遍八遍也难以理解其中的精要,我们举个简单的例子来理解商誉。

公司A收购公司B:假如老板A,看到了老板B的一家工厂在出售,工厂的价值在100万,但是老板A看到了以后的发展前景好,决定用150万买下来这间工厂及它的品牌,那么这高出的50万就是商誉。

中国建材高达426 亿的商誉,其实也和他过往的收购策略有关。

从2007 年7 月与虎山集团重组后,中国建材就开始了疯狂收购,至今已收购了180 多家大大小小的水泥企业,产能从2006 年最初的每年1100 万吨上涨到2011 年的每年2.2 亿吨,5 年时间翻了几乎20 倍。

为了跑马圈地,收购方未必有太多时间去详细了解每一个水泥企业,所以这中间也肯定会高价收购了很多低质量的公司。

例如:2011年中国建材号称可以新增产能6000万吨,结果实际增加了3000万吨,但这3000 万吨为中国建材带来了60 亿元的商誉。相反,海螺水泥为1000万吨的新增产能,只付出了6000 多万元的商誉。

水泥本身就是同质的产品,虽然产能也有生产效率之分,但在相同的产量下,商誉差别并不应如此之大。可见中国建材在过往的收购项目中往往都付出了很多不合理的溢价。

从中国建材历年的财务数据看,其商誉确实一直居高不下,几乎没有实质性减值,埋伏了未来要减值的后遗症。

要解决商誉这个问题,其中一个方式就是把中国建材的有形资产扩大,那么即使400 亿的商誉全减去,公司也不会出现资不抵债的难看食相。这次合并就是让中材股份的资产成为中国建材减商誉时的安全垫。

结语

在收购合并消息出来后,在分析员会议上,中国建材的管理层就收购中材股份说出了很多业务上的协同好处,例如:合并后能大幅裁员、减少行政费用、重叠区域将产生协同效应,解决产能严重过剩的问题等等。

但行政费用从来不是水泥公司成本的大头,以及两家公司本身的重叠区域就十分有限,实际整合效果并不大,因此我认为解决中国建材高负债及商誉减值问题才是真正并购的原因。

一旦合并成功后,中国建材第一件会做的事就是宣布把商誉减值。

中国建材现市值271亿港元,相比它的净资产903亿港币,现PB是0.3倍,看上去超便宜。但以海螺水泥为例,商誉仅为5亿港币左右,这应该是一个正常的水泥公司该有的水准。

如果你把中国建材的全部商誉的减去,其实PB高达0.66倍。因此,一旦启动商誉减值,中国建材的估值自然就上去了,股价难免有波动。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录