水泥行业再遇旺季停限产,能否复制2010年的辉煌?

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

不同于8月份的疲软,9月份开始,国内水泥市场的需求明显上升,大部分地区的企业发货恢复至8成或者正常水平。

全国有20个省市自治区的P.O42.5散装水泥价格环比上涨,水泥价格也正式步入新一波的升轨(上图红箭头所示)。

其中,湖南地区的涨势最为明显,环比上涨幅度达20%;江西地区经过三轮的价格上调,累计涨幅也达到了14.48%;中南河南、两湖、两广、以及西南重庆也都不同程度的大幅上调水泥价格;华东区域则基本是全线上涨,在长三角的皖北、苏南、浙北区域,海螺水泥、南方水泥、台泥同时宣布提价,上调熟料价格30元/吨,提价后华东核心区域的熟料价格将达到360元/吨,创年内新高;国庆后,预计华北地区的价格也将会上调50-100元。

进入四季度,华东及中南地区的水泥迎来自己的销售旺季(十月-春节前)。然而接下来,水泥行业也将迎来前所未有的大力度限产停产政策。当前的低位库存(如上图),旺季产量下降的夹击,以及价格已处在近年高位的先决条件,都为水泥复制2010年时行业的巅峰增添了想象空间。

我们先来看看,接下来主要限制水泥产量的政策有哪些,以及可能产生的影响。

政策一:“2+26”城冬季错峰停产

近期,停限产政策在水泥行业影响最大的,非8月份环保部发布的《京津翼及周边地区2017-2018年秋冬大气污染综合治理攻坚行动方案》(简称“方案”)莫属,也就是新闻报道中总提到的“2+26”城冬季错峰停产,主要是在北方采暖季中停止系列工业项目,以达到减少大气污染物排放的目的,水泥生产线就是被停产的项目之一。

“2+26”涉及的省市有京津翼、山西、山东以及河南,停产时间基本是从今年的11月15日到明年的3月15日,期内所有生产线(除去供暖线)将停产。

首先要明确,由于水泥难以储存的先天特性,产量基本可粗略反映出需求。

2016年,以上6个省市全年所涉及的熟料产能约为37156万吨,在“2+26”停产期间的产量则达到约4546万吨(占总产能的12%)。当然,这4546万吨并不能直接算为今年可能的供给缺口,还需要考虑1)错峰期间照常生产的产线,包括供暖线以及协同线,企业可自行申请开通;2)库存消耗的影响;3)错峰期间的需求下滑,例如“方案”中有提出要停止土方石的作业。

如若综合考虑以上因素,根据专业的测算,“2+26”政策理论上导致的供给缺口约为1000万吨。

由于水泥的销售是有辐射半径的,一般陆运200公里,水运500公里,所以该政策导致的水泥供给缺口,只能由邻近的省份进行输送弥补。参考地理位置和历史数据,北方冬季错峰供给的缺口,最有可能弥补的省份是安徽、江苏以及湖北(如上图).

对应2016年时的错峰季,安徽、江苏以及湖北的熟料产量共计6999万吨。1000万吨的缺口,意味着占三个省份产量的约15%。加上采暖季停产的时间,正好是华东地区水泥需求的最旺季,届时需求将大幅上涨,很大可能会拉动华东地区的水泥价格。

政策二:安徽铜陵等地的停限产

安徽是我国最大的熟料生产基地,2016年时熟料的产量位居全国的首位,在华东地区的熟料产能占比也高达27%。其中,安徽省的主要水泥产能地有铜陵,其熟料产能占全省比例的11%。

8月份,安徽省发布了1-7月全省大气污染治理的通报。通报中显示,该省的PM2.5平均浓度同比2016年增长了8.3%。由于影响恶劣以及环保督查的日趋严格,安徽省的铜陵市迅速出台了《采取超常规措施确保完成省政府确定的2017年空气质量目标工作方案》。

铜陵的方案表示,如若三季度该市的空气质量未达到省控目标,全市的水泥企业将在10月-12月严格落实限产30%的措施,直接限制熟料产能发挥约113万吨。

除了铜陵外,安徽省其地区也在陆续出台相关方案。例如,宣城表示将对水泥企业实施50%甚至停产的力度。宣城的熟料产能约1271万吨,如若方案严格执行,限制的产能体量同样不容小觑。除了铜陵和宣城外,安徽省其他城市也可能出台有关政策。

前面已经反复提到,四季度至春节前都是华东区的销售旺季,而目前安徽省各地区出台的方案中,并未提出类似于停止土石方施工等会影响需求的措施。所以相较于北方采暖季停产,对需求的影响会更小些。

产量遭限制,旺季需求不减,安徽的停限产再次成为华东地区水泥价格上涨的助推器。并且相关测算表示,华东地区的水泥价格仅需上涨一轮,即可抵消限产对其利润的影响。

值得注意的是,8月份长三角25城的PM2.5同比也增长了8.3%,所以其他邻近省份跟进安徽采取限产也存在可能性。

水泥能否重现2010年的行业辉煌?

政策一和政策二都传递了一个信息:华东地区即将时处水泥销售旺季,但是其或者其邻近地区的水泥供给量,却遭到了限制,这样的结果,概率上是水泥价格大幅上升。其实,今年实际是历史上第二次发生旺季限产事件,第一次是发生在2010年的下半年。当时,华东地区的水泥价格出现暴涨,并且创下历史高峰。那么今次的旺季限产,可否产生2010年的效果呢?

2010年7月至年底,为了完成当时“十一五”的节能减排目标,各地陆续发布措施以应对节能减排的考核,拉闸限电是最重要的行政手段。水泥作为耗电的大户,自然也就成为拉闸首当其冲的行业之一。其中,华东地区是被限电的最主要区域。上图是2010年华东区的熟料产量数据,可以看到限电期间产量增速下滑明显。

虽然水泥产能受限仅10%左右,但是由于拉闸时处销售旺季,导致当年华东地区的水泥价格是一路飙升,从7月份的301元/吨涨至12月的516元/吨,涨幅约67%,创下历史巅峰。华东区的水泥价格也直接带动全国水泥价格,上涨约80元/吨,涨幅超20%。

这一次,冬季错峰停产以及安徽停限产的时间,与2010年一样,均为华东地区水泥的销售旺季。但是,供给端和需求端的情况略有不同。

需求端:2010年,全国的水泥产量基本是保持在15%以上的增速,需求较强劲。2017年,水泥行业的需求基本是已经进入一个缓慢的平台期,1-8月的水泥需求产量累计同比是下降了0.5%。所以就需求的大环境来看,今年是不如2010年的。

供给端:2010年,拉闸限电的主要区域集中在浙皖苏,且各地持续均时间不长,一般就15天至一个月。2017年,环保督查的力度强劲,就“2+26”城冬季错峰停产以及安徽的停限产,两个主要政策来看,无论是覆盖的时间,还是覆盖的范围,都要远远大于2010年。并且,除去这两个政策外,东北、西北等地区也都将进行停限产,时间约持续四到五个月。基本可以说,今年水泥行业去产量的力度,是前所未有的。

综合来看,虽然需求端不如2010年来的高,但是供给端的承压却是明显要大大高于2010年的。目前,华东区域的水泥价格为360元/吨,跟2010年相似。所以,今年四季度的华东水泥价格能否复制2007年的辉煌,笔者认为非常值得期待!

水泥供给侧的进展

再来说说水泥行业目前供给侧的最新进展。

相比于钢铁、煤炭、电解铝等传统行业如火如荼的供给侧改革,水泥行业的去产能政策则相对缓慢,一个原因是水泥市场调节能力要优于前几个行业。国庆前,水泥行业终收到久违的去产能利好。

9月25日,工信部完成GB 175-2007 《通用硅酸盐水泥》标准修改,修订内容为取消32.5R强度等级的复合硅酸盐水泥(PC 32.5R),公示截止日期10月25日。

水泥,分为高标号水泥和低标号水泥,高标号(42.5)硬度高,低标号(32.5)硬度就相对弱一些。

早在2013年的《国务院关于化解产能严重过剩矛盾的指导意见》中,政府就将淘汰低标号水泥定义为化解产能过剩的重要方向,并且明确表示要取消32.5等级的复合水泥。PC 32.5已经在2015年12月的国家标准第2号修改单中全面被取消。此次关于PC 32.5R的标准修订,意味着低标号复合水泥要彻底退出历史舞台了。

为什么说取消低标号水泥就是行业的去产能呢?这跟熟料的产能利用率有关。

熟料是水泥半成品,把石灰石、粘土、粉煤灰等煅烧成熟料,加适量石膏研磨后,即成硅酸盐水泥。而标号不同的水泥,对熟料的需用量也是不一样的。32.5标号的复合水泥,需要消耗约50%的熟料;42.5标号的复合水泥,则需消耗约60%-70%的熟料。

目前,我国的32.5水泥产量占全国的60%以上,而32.5的复合水泥占到全国产量的50%以上。2016年水泥的产量是24亿吨,低标号复合水泥占到12亿吨,对应消耗熟料6亿吨。如若之后的水泥标号真的能全面提升至42.5,熟料的掺加比例将提升10%-20%,增加熟料消耗1.2-2.4亿吨,较2016年熟料产量增长9%-17%,提升熟料产能利用率7-13个百分点。

行业整体熟料用量的提升,一方面,将直接改善行业产能过剩的局面,因为同样的熟料,产出的水泥总量将会降低;另一方面,则将使得没有熟料产线的独立小粉磨站面临成本上行的压力,生存遭到威胁,加速退出水泥市场,带动行业集中度上升。

投资机会

供给侧去产能是行业的长期利好,而短期的旺季限产则是使华东地区的水泥企业最大受益。这样的情况下,海螺水泥,作为华东地区乃至全行业的龙头,也就是非常稳健的选择了。

首先,2010年的旺季拉闸限电,对海螺水泥产生了明显的利润弹性。2010年第四季度,海螺水泥的吨毛利是达到了133元/吨,同比增长60元/吨,环比增长66元/吨;吨净利则是达到78元/吨,同比增长39元/吨,环比增长43元/吨。

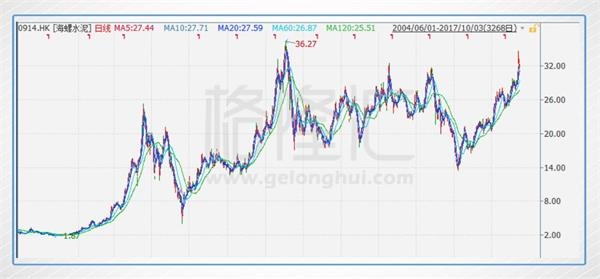

上图为海螺水泥近十年来四季度销售毛利率以及销售净利率的走势变化图,2010年四季度,海螺水泥的销售毛利率和销售净利率分别为41.93%和25.27%,为历史最高水平。今年同样在旺季限产的情况下,海螺水泥的利润弹性可观。

同样是在2010下半年,海螺水泥的H股股价达到历史峰值,36.27港元。

其次,相关统计表明,如若出清32.5标号的水泥,熟料产能利用率提高,规模小于2500吨/天的熟料生产线将全线关闭。海螺水泥基本没有2500以下吨位的生产线,也就是说水泥供给侧改革下,海螺水泥的产能受到的影响非常小。

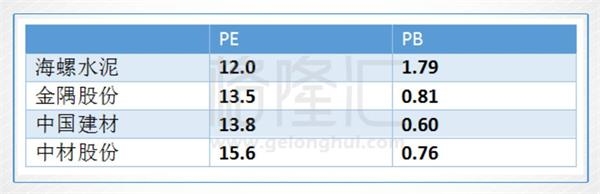

最后,海螺水泥目前的市盈率为12倍。这个值,放在港股的水泥同业中,是最低的。作为行业龙头,海螺的估值偏低,还有估值修复的空间。

小结

短期来说,“2+26”城冬季错峰停产以及安徽铜陵等地的停限产,都将对华东地区的水泥价格起到推波助澜的效果。冬季错峰停产,可能会产生北方地区1000万吨的共计缺口,而这个缺口会由华东地区进去弥补,大约占华东熟料产量的15%。而安徽铜陵等地出台的四季度水泥停限产政策,进一步减少了旺季华东地区的水泥供给。为行业复制2010年的辉煌提供可能性。

长期来看,全面出清32.5标号的复合水泥,将提升熟料的利用率,减少水泥产出,以及提高行业集中度。作为华东地区乃至全行业的龙头,海螺水泥利润弹性大,估值也不高,是稳健的标的选择。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录