山东:市场上行、下行,面对的都是"产能过剩"

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

山东是水泥生产大省,在中国水泥工业占有重要地位。1986年山东省生产水泥1,346万吨,首次获得全国水泥产量第一,蝉联三届后,被广东反拔得头筹后坐稳5年。1994年山东再度获取水泥产量桂冠,连续保持15年,直到2008年,期间山东一省水泥产量为全国贡献11.70%。

一、水泥价格

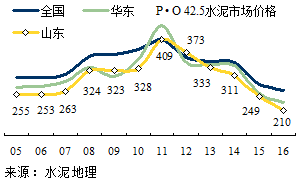

2010年前山东水泥价格一直低于全国水平50元/吨,直是全国价格洼地。山东虽是水泥产量大省,却始终和低价区连在一起,脸上有彩无光。

2007、2008年,山水、中联两家企业在政府支持下,左开右攻大规模整合市场,提高产业集中度,加强市场控制,价格有所回升。

2011年,山东水泥价格再上一个台阶,逼近全国创造历史新高。2011年即是山东水泥价格的顶峰,也是走下坡路的起点,但下的更快。

2011~2016年间:

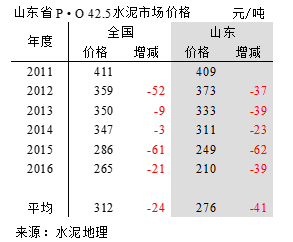

平均价格276元/吨,低于全国36元/吨;

平均年下跌41元/吨,较全国24元/吨多17元/吨;

2016年210元/吨。,较全国3265元/吨低55元/吨;

5年间下跌133元/吨,较全国144元/吨少跌11元/吨。

山东省的价格走势也反映了一个市场价格规律,在市场上行期,不同区域都有价格上升动力,市场一旦下行,价格随之下滑,而且速度更快。

二、水泥产量

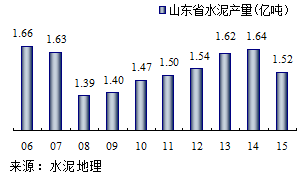

山东省地处沿海,市场启动要早于全国,2006年水泥产量1.66亿吨,这也是山东水泥的顶峰。

2008年,受大环境影响,产量大幅下跌15%,而后受4万亿拉动,缓步攀升,2013年再上1.62亿吨台阶,2014年又一步推进到1.64亿吨,挑战历史新高未果。

2015年和全国一样,再度下跌。

山东是经济发展先行市场,2006年水泥产量问鼎后开始下行,而后在2008年强刺激政策下,需求再度攀升,持续6年之久。2015年出现下滑,在2016年能否企稳,或反弹或下跌,这个问题同样摆在了山东省面前。

三、新增产能

山东省2006年水泥产量达到峰值,但山东立窑产能还大量存在,为彻底淘汰立窑产能,山东还要发展新型干法。

2008年后,由于4万亿的投入,无疑是市场前景持续发展的最大动力,加之通过市场整合带来的效益回升,还得追加一句,地方政府更是看好这一时机,在招商引资上积极鼓励快速做大。山东在这一轮的新增产能上没有悬念的大干快上,超过了东部其他地区,也为以后的供需变化埋下了伏笔。

2008~2015年,建成投产40条线,产能6,000万吨,生产线平均规模4600 t/d,形成水泥能力超1亿吨。而要退出的产能远比新增的产能要少的多。

四、供需关系

山东省市场启动早于大部分地区,而且长期维持了一个较高的水平,但从量、增速来看,下行要早于其他地区,但幅度要小一些。

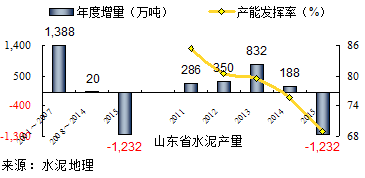

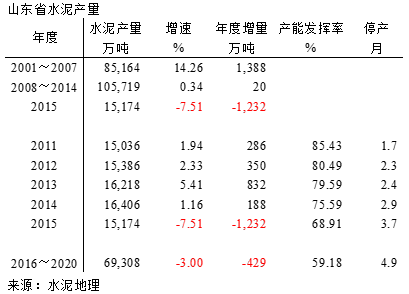

2001~2008年,快速发展期,生产水泥8.5亿吨,增速14.4%,年均增量1,388万吨;

2008~2014年,市场平台期,生产水泥10.6亿吨,增速0.34%,年均增量20万吨;

2015年,市场下行期,生产水泥1.52亿吨,增速-7.5%,年减量1,232万吨。

在新增产能持续增长背景下,2015年水泥产量不增反跌,供需关系的逆向变化使产能发挥率大幅降低至69%,较2011年85%下降26%个百分点。同比是差了很多,但较河北、山西要好的多。

山东是产量大省,周边江苏、河南、河北都是位于全国产量前列的省份,区域之间流向随供需的变化而流动。山东省在产能控制上一直有良好的表现,但随着市场的下滑,及周边市场的压力,产能控制的力度已打了折扣。十三五乐观估计按3%速度下降,即使这样较十二五也要再下降10个百分点,59%,若按6%,产能发挥率将降至48%,而这一发挥率在华北地区已成事实。

五、产能结构&集中度

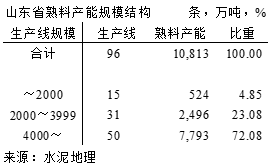

山东省96条生产线,熟料产能1亿吨,形成水泥粉磨能力超过2亿吨,4000 t/d 规模以上生产线熟料产能7,800万吨(设计能力),占比72%,在全国处于中上水平。2015年山东熟料产量8,200万吨,若4000 t/d 规模生产线按实际能力算应该在9,000万吨左右,基本平衡。

山东省96条生产线,熟料产能1亿吨,形成水泥粉磨能力超过2亿吨,4000 t/d 规模以上生产线熟料产能7,800万吨(设计能力),占比72%,在全国处于中上水平。2015年山东熟料产量8,200万吨,若4000 t/d 规模生产线按实际能力算应该在9,000万吨左右,基本平衡。

去产能,一些人提到2500 t/d以下规模生产线都要去掉,这样就能彻底解决产能过剩问题。这个提法太笼统,因为区域的产能规模结构不一样,市场规模不同,运输的成本半径差异很大,过剩的成都更不同。初步做了估算,由于华北地区产能运转率低,4000 t/d 生产线都开起来还有富余,其他地区未必是这个情况(见后面区域市场的分析)。

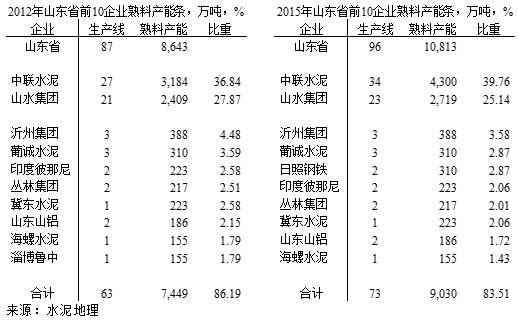

山东是较早进行市场整合的地区,2007、2008年山东省主推山水、中联两家企业大规模整合市场,使产业集中度迅速提高,扭转了山东省水泥市场虽然产量大却没有效益的尴尬局面。2012、2013年中联以托管方式推进市场整合,进一步提高产业集中度。

中联、山水两家企业在2012年占到产能比重的64%,二线企业占到25%,以5000 t/d 线为主。2015年前10家企业的比重较2012年下降3个百分点,中联升山水降,两家总体上升0.19个百分点。

从山东市场整合的经验来看,在市场上升期通过提高集中度控制产能发挥,改善了市场供需关系,获取了经济效益,总结到一点限产,而得到的获利,企业就有积极性。

但在市场下行期,企业首先面临的不是效益问题,所谓去产能,实际上是退出的问题,因为大家看到仅仅用限的方式还不够。

产量和价格走势基本一致,只是高点不在一个位置上。供需关系的改变影响了产能发挥率,尽管中联和山水的集中度并没有变化,但对市场价格的控制力却大大地下降了。在两个市场背景下,协同的后面是:出发点不同了,是对获利和退出的思考,这是导致价格反向走势的根本原因。

是供需关系的变化导致了价格的变化,都是面对产能过剩,还是这些企业,就发生了如此变化,限产在市场上升期应对产能过剩事半功倍,主要是有需求的支撑。市场下行期,需求端快速的下滑致使限产来不及招架。

山东的集中度、"市场协同"、所取得的效益是有目共睹的。这都是市场上行期背景下的成果,如何面对市场下行期,这只球已经踢到了山东,是否能够再交出一张满意的答卷。

六、房地产影响

市场取得共识,房地产市场对水泥产业影响最大,山东省的表现也不例外。

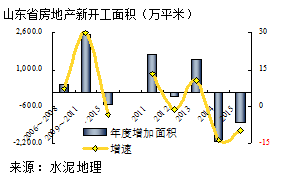

房地产新开工面积在2009~2011年是高峰期,进入十二五,新开工面积进入负增长,要早于水泥产业,2014、2015年连续缩水,2015年较2013年新开工面积减少3,350万平米,减幅22%。

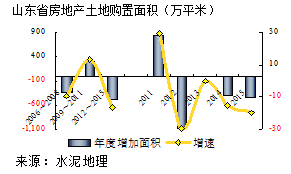

山东房地产土地购置面积更是先行一步,2015年土地购置面积较2011年拦腰砍去一半以上,从2011年的3,690万平米跌到2015年的1,788平米。房地产需求端能这么跌,水泥是否能扛得住,基建投资、农村市场?

应该说,房地产的走势势必会传递到水泥需求端,水泥需求仍然处在一个下行过程中。

结束语

山东省在市场上行期面对产能过剩的治理在全国是一面旗帜,主要表现在产能的控制上,通过落后产能淘汰、收购、托管等组合拳方式维护了市场秩序。随着经济转型、市场需求下行、供需关系变化、周边地区影响,山东省原有的市场平衡度被打破,北方地区市场下行的走势正在向南推进。

山东省在市场上升期有产能过剩治理经验,在市场下行期同样要面对过剩产能的挑战,只是市场背景转换了,但难度是大大加大了。

应该说,现在不仅要针对新增产能供给的挑战,更要有办法面对需求下行的挑战,但最后只能从供给上做文章、找答案。

去产能,市场上已经在"去需求,供给端如何"去产能"。北方地区率先受到市场压力,没有做好充足的应对准备,现在中部地区也遭遇这股冷空气袭来,希望山东总结以往经验,吸取北方地区教训,在破解新常态下的产能过剩之"苦",能再有建树。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录