水泥主要经济指标系列之二十八——云南省

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

云南省,隶属西南地区,与四川、贵州、广西、西藏交界。

云南省,隶属西南地区,与四川、贵州、广西、西藏交界。

云南省,在1949年全国生产水泥的14个省份中,排名第11位,当年生产水泥5,000吨。进入十二五以来,水泥工业高速发展,2016年水泥产量突破1亿吨,进入全国前10,这个势头会将会继续持续。

一、历史资料

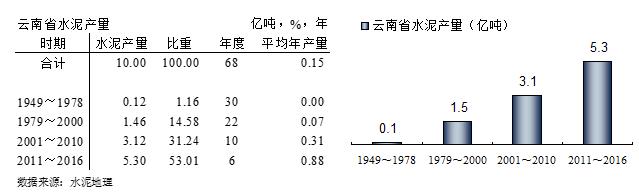

1949~2016年,云南省合计生产水泥10亿吨,占全国总量3.08%。2001~2016年是云南水泥高速发展时期,生产水泥8.4亿吨,占总量84.25%(全国,79.29%),高出全国5个百分点。2011~2016年,生产水泥5.3亿吨,占总量53%,这意味着6年的水泥产量超过以往62年产量的总和。

2009~2016年,云南省水泥产量持续走高,走出全国水泥少有走势。2016年水泥产量增速17.8%,仅低于西藏,产量首次突破1亿吨。

2009~2016年,云南省水泥产量持续走高,走出全国水泥少有走势。2016年水泥产量增速17.8%,仅低于西藏,产量首次突破1亿吨。

2008~2016年,云南水泥产量平均增速高达14.2%,列全国第5(全国为6.7%);2012~2016年,全国水泥市场下行,平均增速-1.4%,云南水泥逆势走强,平均增速7.9%,仅次于西藏。

云南省2016年累计人均水泥消费量22.4吨,低于全国25.1吨/人水平。

2012~2016年,人年均水泥消费量快速上升,达到2吨/人年,高于全国1.7吨/人年水平。

2012~2016年,人年均水泥消费量快速上升,达到2吨/人年,高于全国1.7吨/人年水平。

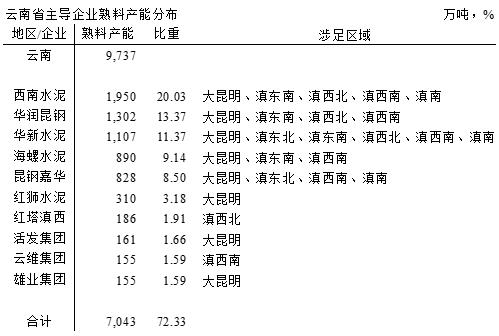

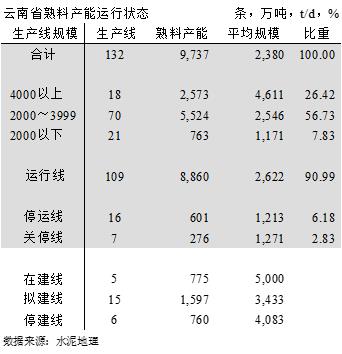

1995年,红塔滇西在大理建成投产第一条1000t/d新型干法生产线,至1996年云南先后投产132条生产线,合计熟料产能9,737万吨(设计产能)。

截止2008年,建成投产62条线,熟料产能3,391万吨,其中2000t/d以下规模生产线37条,熟料产能1,277万吨,占产能39.46%;其中2000~3999t/d规模生产线21条,熟料产能1,587万吨,占产能49.04%;4000t/d以上规模生产线4条,熟料产能372万吨,占总产能11.49%。

2009~2012年,新增产能增长最快时期,建成投产49条线,熟料产能3,959万吨,平均年增长近1,000万吨,占总产能40.66%。其中2000~3999t/d规模生产线40条,熟料产能3,147万吨,占产能79.48%;4000t/d以上规模生产线4条,熟料产能589万吨,占产能14.88%。

2009~2012年,新增产能增长最快时期,建成投产49条线,熟料产能3,959万吨,平均年增长近1,000万吨,占总产能40.66%。其中2000~3999t/d规模生产线40条,熟料产能3,147万吨,占产能79.48%;4000t/d以上规模生产线4条,熟料产能589万吨,占产能14.88%。

2013~2016年,建成投产21条线,熟料产能2,387万吨,其中2000~3999t/d规模生产线11条,熟料产能930万吨,占产能38.96%;4000t/d以上规模生产线10条,熟料产能1,457万吨,占产能61.04%。

云南省新型干法生产线数量,1000t/d规模生产线条数在全国均列之首。通过上述分析,也可看出随着云南省经济规模体量的增长,水泥需求用量的加大,在不同时期生产线的规模也在不断增加。

二、现状分析

产能发挥率:2016年77%,在全国处于中上水平;

产能发挥率:2016年77%,在全国处于中上水平;

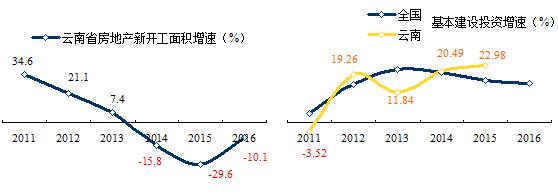

房地产新开工面积:较2015年有很大改善,仍为负增长10.08%;

水泥产量:基本建设项目是云南水泥需求重要支柱,使水泥产量大幅提升;

水泥价格:2016年借全国大势,年末较年初上调40元/吨,全年均价278元/吨,低于2015年285元/吨,也低于全国293元/吨水平;

集中度:云南省熟料企业40多家,产能前3企业:西南水泥、华润昆钢、华新水泥,占全省产能比重45%。

1 熟料产能发挥率

进入21世纪,云南水泥需求保持两位数增长,2008年以后,更加提速,领先于全国。在需求高增长背景下,新增产能高潮迭起,产能发挥率的波动较大。

2 房地产&基本建设

2011年以来,云南省房地产新开工面积一路下行,2014年连续3年负增长。2016年,全国房地产新开工面积强劲反弹,云南省下滑幅度有所减缓,但仍为负增长。

2013年,云南省基本建设投资速度下行,低于全国。2014年、2015年,基本建设提速,两位数增长,2015年高出全国6个百分点。(2016年国家统计局仅发布全国数据)

3 水泥产量

3 水泥产量

2011年以来,云南水泥产量保持较高增速发展,尽管2014、2015年在大背景下有所走低,2016年强势反弹,产量增速高达17.8%,当年产量突破1亿吨。云南正直市场上行期,发展势头普遍看好。

4 水泥价格

4 水泥价格

2008年价格在最高位,除在2008、2014两年略高于全国外,一直低于全国。

2015、2016年两度低于300元/吨关卡。2017年在全国价格大幅上扬背景下,2017年价格已重拾300元/吨,处于近年价格中部位置。

云南高原山地多,多为小区域市场,市场相对封闭,价格有差异。

5 集中度

5 集中度

云南,生产线条数、熟料企业个数、都排在全国之首。相比较,大企业产能规模、市场控制力都在形成过程中,产能集中度不高。

云南出现过3次一定规模整合。第一次,2007年,拉法基;第二次,2012年,西南水泥和昆钢水泥;第三次,2015、2016年,华润和昆钢合作,华新重组拉法基。

市场格局在不断变化,前3企业西南水泥、华润昆钢、华新3家产能44.8%;加上海螺、昆钢嘉华、红狮3家,占全省产能65.6%。

6 企业变迁

云南水泥工业第一家水泥厂为昆明水泥有限公司,由中国水泥大王王涛先生和实业家缪云台先生牵头,按股份制多方投资建设,其沿革如下:

1939.5~1943.4,昆明水泥有限公司;

1943.5~1951.1,华新水泥股份有限公司昆明水泥厂;

1951.1~1962.4,云南水泥厂;

1962.4~1984.10,昆明市海口水泥厂;

1984.10,恢复云南水泥厂。

中国自行设计的第一台半机械化立窑就诞生在云南水泥厂。

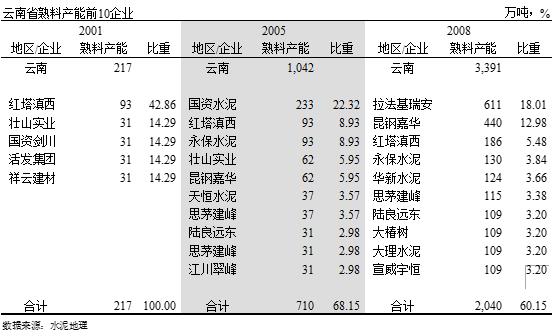

~2001年

云南省第一条新型干法水泥生产线,红塔滇西1000t/d线,位于大理市,1995年建成投产,后又连续投产二线、三线。剑川水泥、壮山实业、活法集团、祥云集团1000t/d线相继建成投产,分布在大理、文山、玉溪,熟料产能217万吨。

2001年水泥产量1,534万吨,新型干法水泥有很大发展空间。

2002~2005年

云南组建国资水泥公司,将昆明水泥股份有限公司、开远水泥股份有限公司、云南东骏水泥有限公司、剑川水泥有限公司等集结旗下,组建云南省最大水泥公司。

期间有20条线先后投产,多为1000t/d生产线,2000t/d规模以上有3条:东骏4000t/d线、开远2500t/d线和昆钢嘉华2000t/d线。

2005年,熟料产能1,042万吨,水泥产量2,644万吨,新型干法水泥比重占到40%。

2006~2008年

拉法基通过瑞安进入云南市场,在云南主要水泥市场昆明、红河、丽江、大理4地收购9条线,合计熟料产能611万吨,成为云南具有区域规模优势企业,改变以往单点小规模生产线格局,但在进入过程中并不顺利。

具有港资背景的昆钢嘉华出手不凡,在昆明、曲靖、保山3地布下4条生产线,规模都在2000t/d以上,曲靖5000t/d、昆明4000t/d、保山3200t/d线规模优势明显。

期间,建设生产线35条,其中2000t/d规模以下生产线13条,熟料产能499万吨;2000~3999t/d规模生产线19条,熟料产能1,448万吨;4000t/d规模以上生产线仅3条,熟料产能403万吨;2500t/d线开始受到市场青睐。

新型干法熟料36家企业,62条线,熟料产能3,391万吨。

2008年,云南水泥产量3,8645万吨,新型干法水泥产量能够满足市场水泥需求。

2009~2012年

这一期间是4万亿投资高潮期,期间2008年5.12大地震,水泥告缺,西南地区是全国最受益地区之一,4年水泥需求平均增长19.3%,极大地推动了云南发展新型干法水泥动力。国内大企业华新、红狮、华润和海螺纷纷涉足云南,2011、2012年西南水泥大举进入云南,收购生产线26条,熟料产能1,838万吨,占全省产能25%,形成一家独大局面。

拉法基瑞安、昆钢嘉华、昆钢也适时发展,拉法基瑞安的地位受到挑战,较2008年现下降近50%,只占9.36%;昆钢将水泥业做为重点发展,新建、并购并举,加快产能扩张,熟料产能增至450万吨,在玉溪、红河、大理、德宏、临沧布局,后续项目多在建设之中。

期间新上49条线,新增熟料产能近4,000万吨,是原有产能1倍以上,合计熟料产能7,350万吨。

49条生产线,2000t/d规模以下生产线5条,熟料产能223万吨;2000~3999t/d规模生产线40条,熟料产能3,147万吨;4000t/d规模以上生产线4条,熟料产能589万吨;2500t/d线成为市场主选。

2012年,云南水泥产量7,794万吨,新型干法水泥生产能力1.1亿吨,供给超过市场需求。

华新,最早进入云南,2006年在昭通建成投产4000t/d线,而后在昆明、迪庆、西双版纳分布式布点。

海螺,通过收购,进入文山、德宏,在保山建设3200t/d线;

红狮,在云南昆明先后建设2×5000t/d生产线;

华润,在大理收购三德弥渡、鹤庆3条线;

西南水泥在云南进行大规模区域收购,涉足昆明、曲靖、玉溪、丽江、德宏、普洱、文山8个地市。

2013~2016年

在全国水泥需求放缓背景下,云南水泥产量仍保持9.2%的增速令人叹为观止。

期间,新上21条线,新增产能2,387万吨。其中,2000~3999t/d规模生产线11条,熟料产能930万吨;4000t/d规模以上生产线10条,熟料产能1,457万吨;5000t/d线比例大为提高。

在这一轮扩张中,海螺在文山、保山、德宏新上4×5000t/d线;昆钢在临沧、怒江、迪庆、德宏地区新上5条线,熟料产能434万吨;昆钢嘉华在保山、普洱新上2×5000t/d线。

2015年9月,华润和昆钢联手,对云南水泥市场进行整合,地区主要分布在云南西部大理、怒江、德宏、临沧和玉溪、红河。

2016年,拉法基业务注入华新,华新的版图迅速扩大,在全省六大地区都有涉足。

云南的市场格局再一次得到切分。

三、点评

云南水泥市场有其特点:

正在成长的市场,在全国市场下行背景下,云南市场凸显其市场优势;

熟料企业、生产线之多,堪称全国之首;

集中度不高,布局分散;

市场重叠度大。

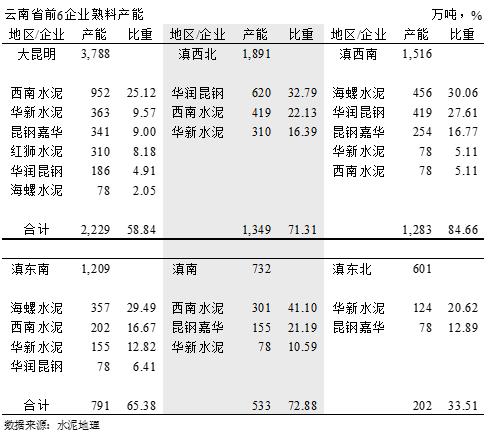

前10企业中,有8家企业集中在大昆明(昆明、曲靖、玉溪),6家在滇西南(保山、德宏、临沧),4家在滇西北(迪庆、怒江、丽江、大理)和滇东南(红河、文山),滇南3家(普洱、西双版纳),2家在滇东北(昭通)。

云南多山地,形成小区域市场,是一个快速成长的市场,在发展中有别于其他地区。本地企业、外来企业、大小企业都是看中增量市场,跑马圈地,获取份额,尚未形成有效的区域市场控制力。这和其他地区有所区别:

长三角成熟市场:南方收购地方龙头企业,逐步和海螺形成两大巨头对话机制,推动市场整合。

华南市场:海螺、华润、台泥早期进行大企业区域战略布局,提高市场准入门槛,形成大企业主导市场局面。

京津冀市场:冀东、金隅两家独大,长期处于竞争中,市场下行倒逼重组,集中度迅速提高,市场秩序恢复。

云南省是西南地区典型代表。大集团是在4万亿后进入,尚未形成有效区域控制,中小规模生产线成为市场主流;每个地区都有几家大企业声影,集中度过于分散;供需一直处于交替变化之中;区域间供需相差很大。

简单的说,云南市场的需求端,有其独特向好一面,而在供给端,也存在不少矛盾、问题。云南生产线经历了1000、2500、4000t/d规模爬楼梯上升过程;市场整合也经历了拉法基瑞安——西南水泥、昆钢 —— 华润昆钢、华新三度市场整合过程。

而这两个过程,恰恰就是技术结构、组织结构调整重要内容,较其他地区表现更为复杂。也正是云南水泥需求的延续性长,弹性空间大,为企业发展空间带来不断变数。

云南生产线条数多,截止2016年,共有132条线建成投产,其中109条线在运行之中。由于市场竞争激烈,成本高的小规模生产线23条或关停,或停运。

在运行109条的生产线中,70条2000~3999t/d规模生产线为主力阵容,熟料产能5,524万吨。

4000t/d以上规模生产线18条,熟料产能2,573万吨。

目前在建线5条,都是5000t/d规模生产线。

云南市场向好是市场主流,经过几度整合的市场,有利于推进市场的秩序恢复。市场区域的进一步整合;高成本、落后产能的退出;新增产能的控制;都是老问题,但在新形势下如何把握、推动,仍然有一个过程。

西南不同于全国,云南也不完全等同于西南,但云南市场前景被普遍看好,是共识。但上述提到的问题,如何解决,正在走出一条新路。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录