决战9月,为4季度旺季市场来临市场奠定基础

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

上篇文章提到:2017' 8月价格反弹力度加大,9月是全年关键。当下已进入9月中旬,市场价格行情如期启动。

一、综述

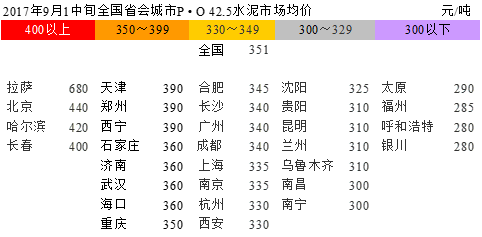

此轮价格上涨行情是从8月底开始,步步拉升,从8月17日332元/吨线性攀升至9月14日351元/吨,一举收复前期失地。

9月还有半个月时间,价格仍会有上升空间。

涨幅在50元/吨以上有6个地区省会城市,分布在华北、华东、中南和西南。前期表现不佳城市,长沙、南昌、重庆表现强劲;

涨幅在30~49元/吨省会城市,也有6个地区,同样分布在华北、华东、中南和西南;

价格持平省会城市最多,14个,华北3个,东北3个,西北4个,北方地区占到10个。说明需求不振,自然缺失提价动力。

负增长只有1个,西南重镇——成都,前期拉涨过高,适时回调。

9月14日,全国水泥价格报收351元/吨,大大提振市场信心,开启全年第二旺季市场序幕。

二、价位评述

400元/吨以上价格

4个省会城市,由东北黑龙江、吉林经北京至西南西藏,一条大斜线贯穿。东北、西藏区域相对独立,北京经过过金隅冀东大力度整合市场,使上述地区维系400元/吨以上高价格。

350~399元/吨

在这一平台价格的区域,主要集中在全国的东中部地区。北京价格强势上挺,带动了周边天津、河北价格走高;河南有价格爆发上涨潜能,在今年仍有表现;重庆9月价格大幅上扬,传递一个重要信号,将带动西南地区价格整体上扬;青海今年在西北一花独放;湖北9月价格已在今年高位,有进一步上涨动力;这些区域的拉涨,将形成一个放射性效应传递。

330~349元/吨

这一价位地区,将孕育今年4季度市场最大看点:首先是华东,长三角和山东,长三角(上海、江苏、浙江、安徽)价格在8月提前开始上攻,笔者最看好长三角价格的上涨动能,2010年,在与今年相似背景下,写下同期拉涨185元/吨记录,即使拦腰砍去,也在90元/吨以上,北方地区冬季错峰生产,最大收益者当数长三角;山东今年价格一直在较高位盘整,在周边价格推涨形势下,不会保持沉默;华南(广东、广西、海南)前期表现平平,进入9月,开始发力,4季度市场环境要明显好于前期。

是否能形成东南两大区(长三角、华南)比翼齐飞,将是今年市场最为关注点。长三角是海螺、南方挂帅,华南是华润、海螺领衔,这一区域4季度价格冲上350~399元/吨是指日可待,挑战400元/吨以上也绝不是没有可能;长三角有2010、2013同期拉涨185、91元/吨记录,华南有2013、2016年同期拉涨107、82元/吨记录。

陕西是西北地区门户,四川是西南地区水泥消费量最大市场,都将对本地区形成不小影响;湖南已在此轮价格上涨力拔头筹。

还有一点,上述地区的的水泥体量大,产生的影响更大。

300~329元/吨

在这一价位地区,或是受需求不振或是因产能过剩困扰,价格难有尚好表现。江西、广西9月开始扭转价格被动局面,南昌价格较8月上升幅度50元/吨;云南、贵州是价格洼地,周边区域价格都高出一个档次,能否在4季度市场旺季借势提升价格,应该是有一定空间;甘肃需求大幅下挫,市场处于低迷状态;辽宁水泥市场连续5年缩量减产,在全国首当其冲,需求一降再降,过剩产能迟迟退不出去,仅靠限量维持价格当属不易;新疆是全国产能过剩最严重地区,价格维稳是首要目标。

300元/吨以下

山西、内蒙、宁夏是全国产能过剩最为严重地区,11月即将进入北方淡季错峰生产,已没有太多生产时间;福建省集中度低,加之外来水泥进入,至2015年以来,价格一蹶不振;上述地区是全国水泥价格"弱势群体"。

福建在2016年,价格从9月230元/吨上冲到12月350元/吨,幅度高达120元/吨,说明还有上冲潜质,目前价格已在285元/吨,能否冲到350元/吨,今年是否还有可能。

三、市场预期

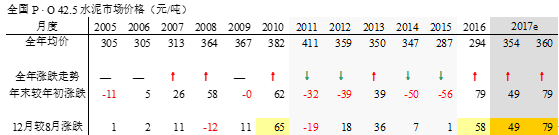

在 2005~2017年13年价格记录中,看到:

——全年价格走势中,6年上涨,4年下降,3年持平;

—— 2011~2015年,仅2013年价格上涨,其余都为下跌;

—— 2011年,价格最高,411元/吨;2016年最低,294元/吨。

2017年9~12月价格走势是当下市场最为关心问题:

1 价格走势

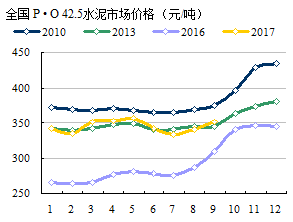

2017年走势和2010、2013、2016年最为相似,但年初价位起点有很大差别。

2010年年初价位起点高,372元/吨,高出2013、2017年30元/吨之多;2016年年初价位266元/吨,低于2017年近80元/吨;2017年和2013年在走势和价位上最为接近。

1~8月平均价格,2013年343元/吨,2017年344元/吨,仅差丝毫。

2 价格增幅

2017年4季度市场背景和2010年相近,供给端受到抑制。2010年12月较8月价格涨幅65元/吨,2013年为36元/吨,2016年为58元/吨,预计2017年在50~80元/吨,2017年4季度的市场表现可期。截止9月14日,较8月价格已上调10元/吨。

2017年9~12月,由于环保压力(外力)和供给端缩量(内力)双向发力,压缩了供给,改变了市场供需关系,将会减少地区间水泥流动性,从而保证旺季价格有持续增长的时间和空间。

在南部地区表现更为突出,在京津冀,鲁豫等中部地区也有明显变化,北部地区要小些,从西北向东南,价格增幅是一个递增趋势。

3 水泥产量影响

旺季需求的支撑仍是价格上涨的重要基础,这一点是影响供需关系的关键点。

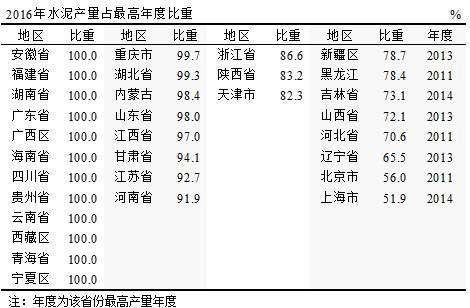

将2011~2016年水泥产量做比较分析:

1. 2016年水泥产量为2011年以来产量最高,12个省区,水泥产量占全国41.9%;

2. 2016年水泥产量占到最高年份90~99%,8个省市区,水泥产量占全国35.7%;

3. 2016年水泥产量占到最高年份80~89%,3个省市区,水泥产量占全国7.7%;

4. 2016年水泥产量占到最高年份80%以下,8个省市区,水泥产量占全国14.7%。

2017年水泥产量基本持平2017年,一些省份产量会有波动,但大的格局不会变化太大。产量为最高年份80%以下的地区,除上海外都在北方地区,华北3个,东北3个,西北1个。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录