2018年,水泥价格盘点

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

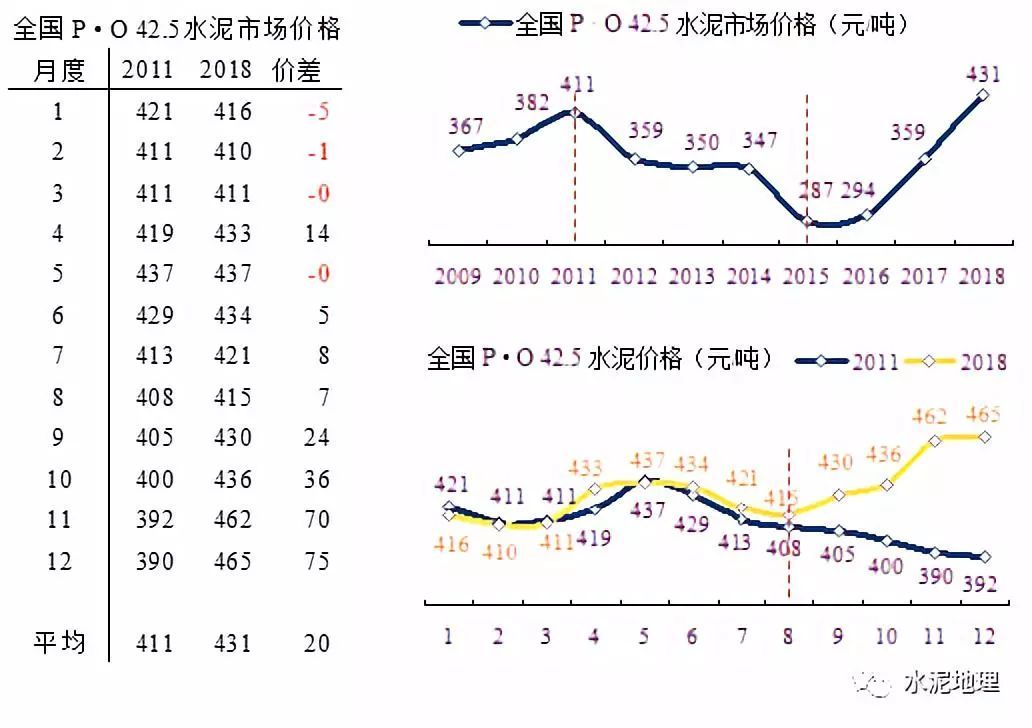

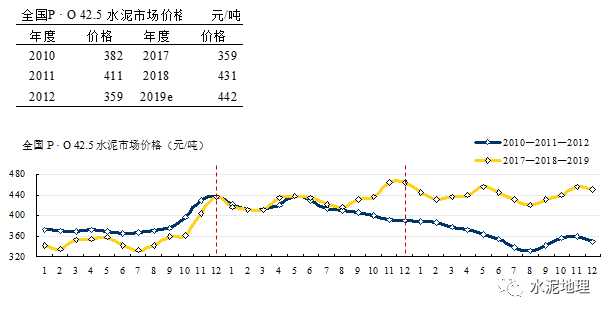

一、全国价格综述

在4万亿需求强劲拉动的背景下,2011年价格创下历史新高—— 411元/吨,随后需求下行,直至2015年需求超跌,引发价格大幅回落,2015年较2011年下跌124元/吨,市场遇到冰点。

市场倒逼增加了行业重组紧迫感,2016年大企业重组加快了步伐,市场整合,价格反弹成为行业主旋律。国家供给侧改革,环保督查力度加强,水泥供给端受到抑制,市场供需关系得以改善,价格恢复节奏加快。

2018年与2011年价格起点在一个水平线上,年初大家都看好2018年,两点:

2011年,虽是需求上行期,但新增产能释放巨大,导致价格走低;

2018年,需求持平是大概率,但供给端受到错峰+环保双向施压,市场外部环境得到充分改善。

2018年供给压缩的弹性要好于2011年需求增长的弹性。2018年价格走势正如年初判断,8月开始形成巨大反差:2011年一路向下,218年一路向上。

2018年年末盘点:全年平均价格431元/吨,高出2011年20元/吨。

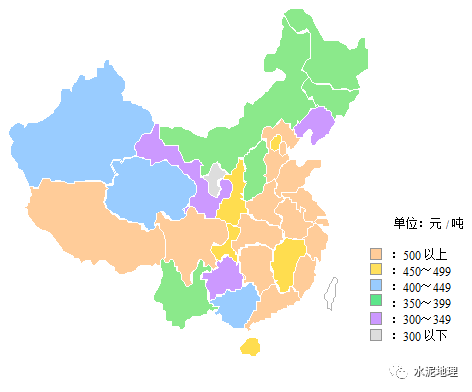

二、地区价格比较

— 全国,再创价格历史新高,较2011年增长4.75%;

— 除东北外、西北外,所有地区价格较2011年都有增长;

— 华东,价格最高,463元/吨,较2011年增长3.35%;

— 西南,增长幅度最大,上涨78元/吨,增长23.13%;

— 华北,北方地区唯一价格超过400元/吨地区;

— 中南,价格450元/吨,略低于华东,增幅大于华东,上涨35元/吨,增长8.43%;

— 东北、西北,分别回落27、16元/吨,下滑6.43%,3.92%;

— 长三角作为今年市场领头羊,价格最高地区,473元/吨,较2011年增长21元/吨,增长4.72%。

三、价格排名

500元/吨以上价格,14个,从地理分布上可以看出:由东向西,在全国中部基本形成一个500元/ 吨以上高价格区域(被陕西、重庆切断)。

400~499元/吨的省会城市8个,低于400元/吨以下的9个,如下:

华北:山西、内蒙古

东北:黑龙江、吉林、辽宁

华东:无

中南:无

西南:贵州、云南

西北:甘肃、宁夏

四、市场分化,价格先导

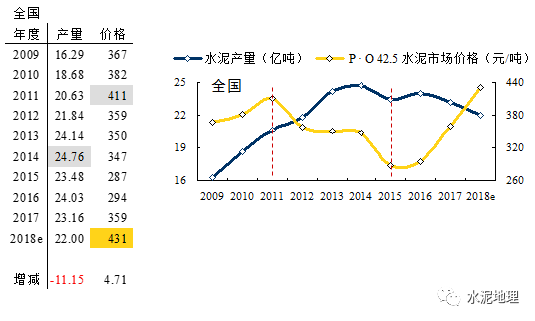

1 全国

2009~2011年,4万亿投资大幅拉动水泥需求,价格同步攀升;

2012~2015年,新增产能供给过快增长,导致供需关系失衡,价格快速急跌;

2016~2018年,大企业市场整合提速,市场再平衡能力加强,行业效益回升。

期间,2016年价格止跌;2017年价格逆势上扬,上调65元/吨;2018年在供给端进步改善条件下,尽管水泥产量较2014年下滑11.15%,价格较2011年上涨4.71%,巩固了2017年价格恢复性上扬态势。

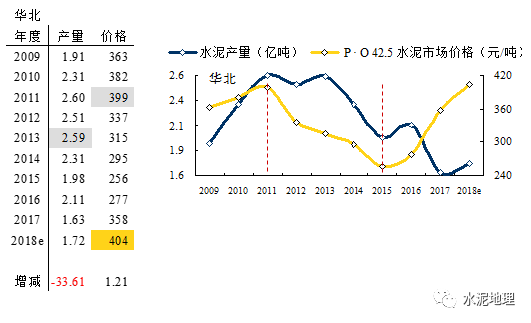

2 北方市场

北方地区(华北、东北、西北、山东、河南),市场持续下滑,2018年水泥产量较2013年下滑31.67%;2016年金隅冀东重组、两材合并,错峰力度加大,供给收缩明显,供需矛盾降温,价格较2011年上调4.35%。

3 南方地区

2014年以来,需求在高位盘整,2018年水泥产量较2016年小幅回调3.15%,借助北方错峰,北下水泥减量,供需关系明显修复,价格线性走高,较2011年上调6.50%。

4 华北市场

下行市场重灾区,内蒙最严重,山西稍差,京津冀尚可。金隅冀东重组,在京津冀市场大幅收复"价格失地",为华北做出贡献。2018年产量较2013年下挫1/3,价格是北方地区唯一上了400元/吨台阶,较2011年增长5元/吨,来自不易。

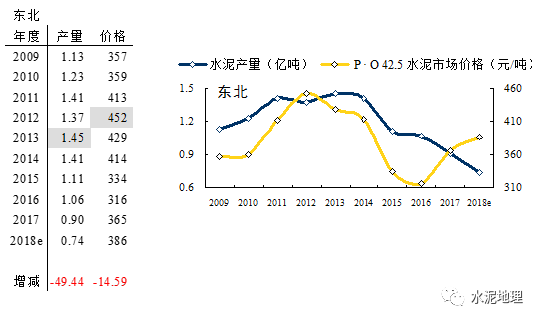

5 东北市场

需求持续下底,仍未见底,较2013年拦腰砍去,形势不言乐观。借全国大势价格也有反弹,力度不大,较年度之高价格2012年66元/吨之差。核心问题,错峰已到尽头,去产能迟迟难以启动。

继辽宁云鼎水泥公司集团之后,本月由、亚泰、北方、冀东三家成立吉林水泥公司,3家公司产能占吉林83%,扭转市场颓势应是主导思想。关键问题除本地市场下行外,如何管控水泥流向和去产能问题。近期在对中国建材集团总经理曹建林先生和金隅集团董事长姜德义先生采访,东北市场问题都是他们明年关注的问题,是否能够瓜熟蒂落?

6 华东市场

2011年市场价格攻坚战,华东是主力,全年始终保持领涨态势。2012年以来,市场需求都在7亿吨以上,是在高位稳定的市场。华东2011年1~10月价格领先2018年,直到11月,才被2018年超出。

7 中南市场

中南与华东市场是中国水泥行业的"双保险",两个市场的容量占到全国的60%,也就是说这他们的成败决定了行业的生死攸关。国家统计局统计口径,2018年华东、中南水泥产量同口径同比上年都是增长,错峰+环保力度都有增加。尤以华南(广东、广西、海南)近年需求领涨全国,量价齐升实属难得市场。

8 西南市场(价格未含西藏)

西南是成长性市场,成长动力来自云(南)贵(州),成长也有烦恼:云南的异地产能能置换引起争议;贵州需求起落过猛并伴随新增产能置换,没有更上全国市场节拍,云南价格基本原地踏步,贵州价格不涨反落。相比之下,(四)川渝(重庆)今年市场火爆,急转之上。主因:多年的市场探索,今年发酵。川渝市场联动+错峰生产,功不可没,市场形成共识:需求是刚性,刻意打压需求不会增加,平衡供需,内外兼施才有保证。川渝对西南市场价格反弹起到至关作用。问题来了,区域价差增加了市场流动性。

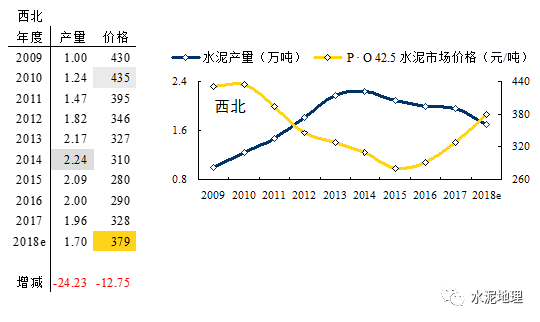

9 西北市场

西北步华北、东北市场后尘并有加速趋势,市场不容乐观。2018年水泥产量较2014年下跌24%,价格较2010年下跌12.75%,下跌56元/吨。

五、2019价格预判

2019需求端下滑接受度3~5%。供给端变数,广西、云南、贵州。川渝今年市场的翻转能够消化云贵多少流入量;广东市场需求的稳定,是接收广西新增的关键。

市场已有共识,上述地区唯有实施切实的错峰生产,抵消新增带来的不平衡,方能稳定市场;东北市场关键在辽宁,东北地区的错峰需要借鉴南方,淡季的错峰数有量无市,旺季的限产才能保持市场供需相对平衡。

西北市场企稳取决于基建投资拉动。

稳定、平衡是2019年市场关键词。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录