评华润年报:水泥企业的好业绩,是否只能依靠好市场?

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

“所有不幸福的公司都是一样的,因为他们无法摆脱同一个诅咒——竞争,而所有幸福的公司,他们也都是一样的,都是与众不同或者都是很独特的。”

——“硅谷创投教父”之称的Peter Thiel说

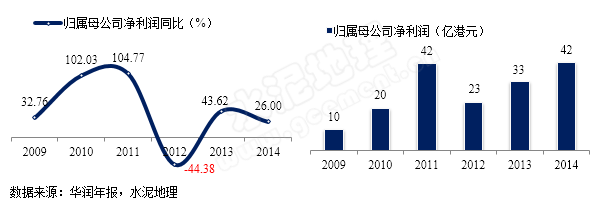

3月6日,华润水泥发布2014年年度业绩:全年营业额326.69亿港元,同比增长11.3%;归属母公司净利润42.06亿港元,同比增长26%。

不可否认,主市场华南在2014年的超预期表现是成就华润业绩的重要支撑。

2014年,对水泥产业来说,是考验的一年。房地产市场低迷带来的水泥需求增长乏力,全国规模以上水泥产量24.76亿吨,同比增长仅为1.8%,是1991年以来增长速度最低的一年;而以省会为统计的全国水泥平均均价为347元/吨,是自2008年以来的最低位。

水泥需求“平台期”的来临如此之快,让众多企业似乎措手不及。而在一片低迷声中,华南市场却“风景独好”:

——需求:广东、广西均是全国万吨级以上的大水泥消费市场,而如此庞大的市场在2014年仍保持客观增长。广东水泥产量1.47亿吨,是全国第四大省,同比增长12.77%,仅低于贵州和西藏两地;广西水泥产量1.06亿吨,是全国第九大省,同比基本持平于2013年。

——价格:而区域内海螺、华润、台泥等主导大企业集团的高集中度、高竞争力,使华南水泥价格处于高位。在华润年报中显示,2014年的水泥销售均价为338港元/吨,较2013年提升了17港元/吨,是自2008年以来的第二高位,仅低于2011年。

2014年水泥市场“南高北低”,特别是有些地区需求已进入负增长、价格低位运行,与华南地区形成鲜明对比,因此在谈及华南地区的水泥企业,很多水泥人羡慕不已。

但是,市场售价是否是成就华润水泥“幸福感”的唯一因素?

笔者选取了华润水泥两组年份的数据,2010年与2014年,2012年与2013年,进行业绩对比。选取依据主要是华润水泥的年份平均售价相近,2010年2014年水泥售价差别仅2元/吨,2012年与2013年水泥售价差别仅3元/吨。

从华润水泥近几年盈利能力看,2011年是其近年的盈利高峰,但2012年直接跌入低谷,2013、2014年盈利能力逐渐恢复。对比两组年份的业绩指标,2014年的总资产报酬率为11.47%,较2010年提高3个多百分点,仅略低于2011年;2013年总资产报酬率为9.44%,高于2012年2个百分点。

也就是说,在水泥市场售价水平基本相当的前提下,华润水泥在近两年的盈利能力要大幅优异于此前年份,市场售价并非是决定企业盈利能力的唯一因素。

2012年,是华润盈利能力的低谷,这一年发生了什么?

纵观华润水泥历年盈利指标的走势,我们看到一个关键年份——2012年。这是近年来华润水泥唯一的净利润负增长年份,且幅度高达44%,由此导致了净利率、毛利率、资产负债率等指标成为历年最低谷。可以说,2012年是华润近年来盈利最为萧条的一年。

在这一年,到底发生了什么?

2012年,是4万亿计划实施的第4个年份,同时国家经济转型开始正式拉开帷幕,以投资大幅拉动经济发展的动力趋弱,此前高歌猛进的水泥需求增速也应声而落。当年全国水泥产量22.12亿吨,同比增长5.7%,是进入二十一世纪以来的第三个增速为单位数的年份,而广东的水泥产量增速也大幅下降3.22%。

这场水泥市场“寒流”几乎席卷了所有区域,广东市场也不可避免。为维持利润,华润水泥借鉴长三角地区等地区的企业做法,通过限产调节供给以适应需求放缓。然而当年盈利不但未出现期望值,反而大幅下降。

2012年,也成为华润彻底的“反思年”

但是华润水泥并未将企业的盈利水平回落完全归咎于市场,他们看到同在华南市场的海螺在当年却仍旧实现了业绩的增长。他们意识到,在过往几年中,旺盛的水泥市场带来企业进入快速发展通道,市场好、业绩好,掩盖了企业众多可能存在的弱项,而这些问题在市场下行时更容易反映出来。

此时的中国水泥产业已经开始严格控制新增水泥产能,使现存产能或成为“不可再生资源”,导致收购价格高企,华润水泥放缓收购节奏,并调整原生产线建设计划,应势将工作重心转向企业内部,开始了新一轮对企业彻底的、系统性的反思,进一步优化对标管理、标准化管理,并开始施行精益管理。

同时华润水泥也深入思考了限产为什么在长三角地区较为成功,在华南为什么没有起到效果的原因。华南地区的海螺、华润、台泥基本上都是几条高规模生产线形成的大生产基地,这种生产布局的最大优势就是高运转率带来的低成本,限产却把这种最大生产优势绑住了手脚。从华润水泥年报数据,我们可以看到,2012年华润水泥的熟料产能利用率为110.9%,水泥产能利用率为83.90%,均为历年低位,由此导致了其2012年的销售成本率高企,为75.93%,是历年来最高。

在经过深刻自我剖析后,华润水泥重新制定了生产和销售模式,采取“全产全销”模式,2013年熟料产能利用率为118.90%,2014年为117.10%,恢复到了往年的高水平并有改进提升;同时加大了自我消耗熟料的比例,水泥产能利用率自2013年来大幅攀升,2014年高达99.3%,控制终端市场,减少市面上单独粉磨企业对市场价格的冲击。

通过一系列的调整,华润水泥近两年的销售成本率持续降低,2014年仅为68.70%;同时消化了在2012年前大跨步建设生产线、推进市场布局带来的较高的负债率,2014年资产负债率下降为50.09%,仅略高于刚二次上市、拳脚刚开始施展时的2009年。

由此,华润水泥经过内部管理再一次理顺,效率提高、现金流充裕,而中国水泥市场进入需求“平台期”,企业“有子弹好过冬”。按照华润水泥年报显示,在不考虑任何收购的前提下,预计2015~2017年将新增水泥产能1500万吨,熟料产能1400万吨,已分别是此前三年(2012~2014年)的1.6倍、1.9倍。而据水泥地理了解,华润水泥已积极在全国选取并购目标,继续推进区域布局,对未来中国水泥的目标应不止于此。

从华润水泥,我们可以看到哪些?

过往水泥产业有“靠天吃饭”的说法,区域市场好企业就好,区域市场不好企业就不好。而中国经济的高速发展带来了旺盛的水泥需求,好市场掩盖了很多产业问题、企业问题。很多水泥人都在考虑如何才能够打破单纯“靠天吃饭”的倚赖,而这个问题随着水泥市场需求进入“平台期”,在十年甚至几年后就有可能进入“下滑期”而显得更加紧迫。

但对华润水泥来说,并非第一次遭遇挑战。自2003年3月正式成立,短短的12年的时间,华润水泥已发展成为水泥行业盈利能力最强的企业之一,让业内外瞩目,被形容是水泥行业的一匹“黑马”。然而翻开如此辉煌的成绩背后,却看到华润水泥并非是一路高歌猛进、始终大踏步向前,而是不断遭遇各种问题的挑战,这是整个华润集团从贸易向实业化的转型开拓中、作为“行业新手”的共性。

但华润人最可贵的地方在于从不缺乏自我剖析的勇气,他们一直在挑剔自己的问题,并不断地解决掉这些问题。从在上个世纪九十年代从房地产等上游产业倒逼进入水泥产业,从第一个投产之际就遭遇亏损的东莞粉磨站到如今进入盈利能力最强水泥集团之列,从H股第一次上市后遭遇下市又到重新上市,从最初的“两点一线”战略完善到“3+2”战略……在经历种种摸索之后,华润水泥以系统成本最低成功挑战了传统的生产成本最低的理念,成为少数能够与中国龙头企业海螺水泥同台共舞的强势企业之一。

强或不强的企业,只有在低谷期才能真正区分出来。在市场还未到底时先行解决好市场下行可能的各种内部战略、管理等问题,才有可能经受住真正“寒流”的到来。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录