水泥需求端:拐点提前4年到来 | 年度系列报告一

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

水泥是区域产品,经济发展不一,供需差别不一,生产季节不一,集中度不一,所以用简单的一统办法很难达到市场效果。为清晰地分析水泥的发展过程,本文分为4个阶段来阐述产量的变化:

1949~2000年,水泥发展前期;

2001~2008年,水泥进入发展期;

2009~2011年,4万亿投资,水泥进入快速发展期;

2012~2015年,水泥发展进入平台期。

水泥总量

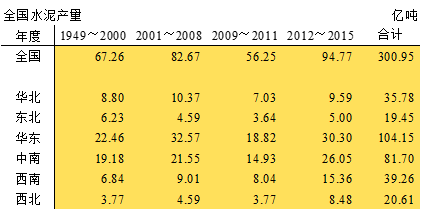

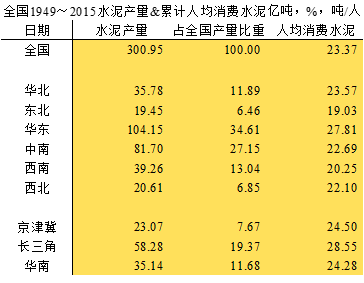

1949年以来,全国水泥合计生产300亿吨,除少量出口外基本都在国内消化。水泥是区域化产品,可将地区的水泥产量视为消费量。

进入21世纪,是中国水泥产业发展最快时期,至今15年全国生产水泥234亿吨,占自1949年建国以来水泥生产总量的78%,西南、西北这段时期的产量占其所有水泥产量的比重达到80%以上。华东水泥消费量最大,超过104亿吨,占全国35%;其次中南地区,82亿吨;华北和西南在40亿吨左右;东北和西北最低,20亿吨。

年均水泥产量

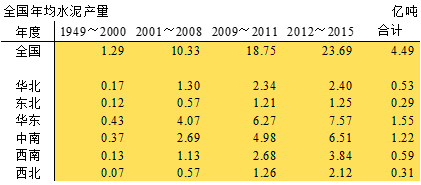

2001年以来全国水泥产量持续快速阶梯式增长,但区域间差别明显,华北、东北2012~2015年基本持平2009~2011年,率先进入平台期,西南、西北2012~2015年较2009~2011年仍保持较高的增量。

水泥比重

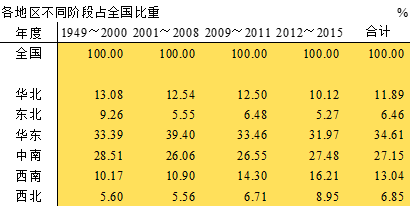

水泥比重是一个重要指标,可以看出区域间水泥消费的规模与变化。

中国水泥的大发展时期就是在进入21世纪以后的15年,快速发展的时期是在2008年4万亿投资以后,全国2009年以来7年的水泥生产量151亿吨,超过过去60年的总量。而西南、西北地区是4万亿最大的受益者,7年的水泥生产量占到1949年以来的60%。恐怕这种发展速度不仅是中国的最高点,世界其他国家也很难达到。

中国幅员辽阔,区域经济、气候、环境差别大,水泥的发展也不平衡。水泥是周期性产业,大企业之所以分布布局,就是看到这一点。中建材、海螺尽管市场运作模式有异,但在布局上都是采取分布式布局。华润是产业黑马,进入晚,也是分布式布局,但华润深有体会,品尝到了南北地区间的差异。

南部地区华东、中南、西南全年生产时间长,北方华北、东北、西北由于冬季,3~4个月处于冬眠时期。初此外,由于经济发展不平衡,地区的水泥用量在不同阶段表现不一。

华东、中南、西南是水泥消费主要地区,1949年以来,三地区生产水泥占全国的75%,其次华北12%,东北、西北在6~7%。但分阶段看,就出现细微差别:

华北:呈不断下降趋势;

东北:差别很大,东北在全国解放初期,重工业都集中在东北,水泥也是如此;

华东,进入21世纪,华东作为经济发展火车头率先启动,一度全国占比39%,后被中西部地区赶超。

中南:走势比较稳健;

西南、西北:4万亿后强劲发力,大幅度提升,占全国比重明显得到提升。

水泥产量增速

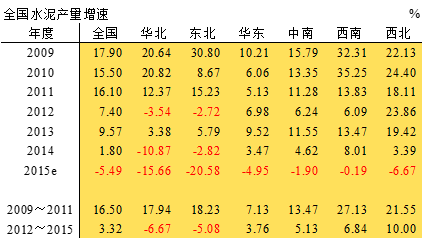

全国各地区水泥产量自2009年以来的7年间,水泥产量比重占本地区的44~60%,所以分析这一阶段地区的增长轨迹很有必要。

2009~2011年,市场高速发展期,除华东外都是两位数增长,其中西南高达27.13%,除4万亿投资外,四川灾后重建也是重要因素。

2012~2015年,市场平台期,各地区增速都不同程度回调,全国下调了13个百分点之多,华北、东北、西南都下调了20个百分点以上。相比较,华东仅下调了3.4个百分点,市场波动幅度小,这也是目前市场最为看好的地区。

2015年,各地区都出现负增长,华北、东北进行扩大负面效果,西北承接2014年大幅下滑势头,2015年继续下跌10个百分点,中南、西南基本持平去年同期。

人均水泥消费量

1949年以来,全国人均累计水泥消费量23 吨/人,华东接近28吨/人,东北最低,19吨/人,其他地区都超过20吨/人。

2015年,全国人均水泥消费量1.71 吨/人,低于2013、2014年,西南、西北超过2吨/人,东北最低,1吨/人。

点评

业内专家预计水泥总量在22~24亿吨,人均累计水泥消费量22吨/人将见顶,拐点将在2018年出现。这两个指标在2014年均被突破,预示拐点提前4年到来。

进入21世纪,中国经济高速发展,国家地位和老百姓生活发生了根本变化,但在高速发展的同时,也出现了环境、资源、信仰等问题。政府提出科学发展观,已意识到发展和环境的问题。目前国家就产能过剩提出“供给侧”问题,说明不可能像以往单一靠投资去拉动需求端,而是在稳增长的同时解决“供给侧”的问题。

笔者将2009~2011年,2012~2015年划分两个阶段,可以清晰地看出在这7年中,非常集中地消费了大量水泥,相当于1949~2008年60年消费的水泥总量。将这两个阶段划分成市场快速成长期和平台期,又可以看到增速的方向截然相反。平台期的时间和总量,大家还存在不同意见,但“十三五”这5年到底应该是一个什么水平,最近和一些企业高管的交流中,都非常关注这个问题。同时南北市场的差异,2015年全年区域市场需求端下行的走势,都摆在了产业面前。

水泥没有替代产品,受区域半径制约,供需间的弹性决定了市场价格,把握水泥供需端就能对市场控制。前10年需求快速发展,落后产能不断退出,新型干法和落后工艺的立与破,两者交织在一起。当前需求端肯定是在逐步减(速度有待讨论),供给端已全面过剩,去供给是必须面对的问题。一些有前瞻性的企业高管提出:去产能不能一刀切,要根据各地产能实际情况去。所以将需求和供给说清楚,让产业心里有数,对未来市场才胸中有数。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录