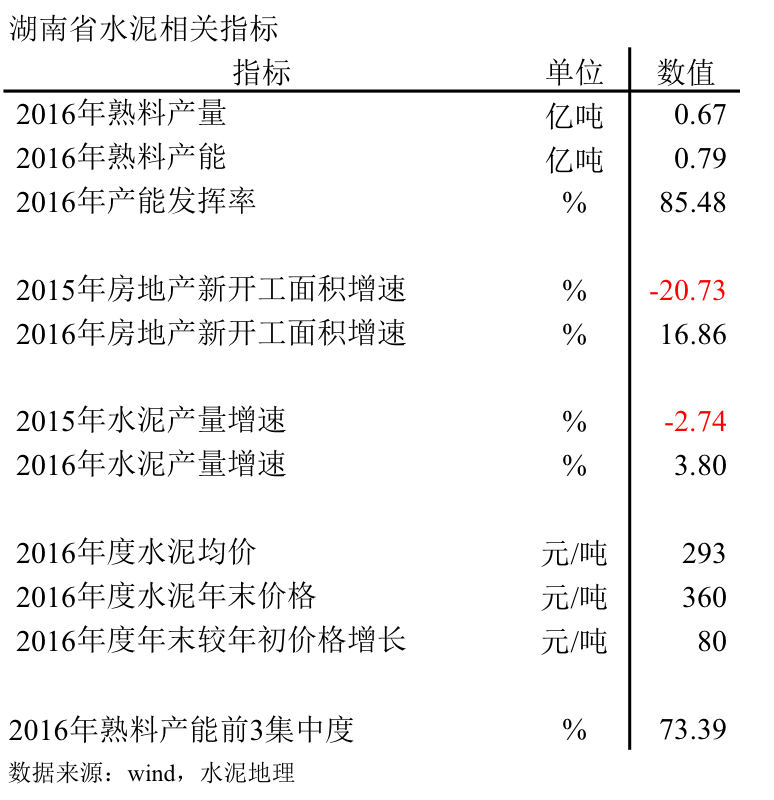

水泥主要经济指标系列之二十一 —— 湖南省

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

湖南地处中南部,与湖北、江西、广东、广西、贵州、重庆交界,除重庆市外,其他地区水泥产量都在1亿吨以上。

湖南省水泥产量1971年既进入全国前10,2012年第九个进入"亿吨俱乐部",2016年,水泥产量名列第7。

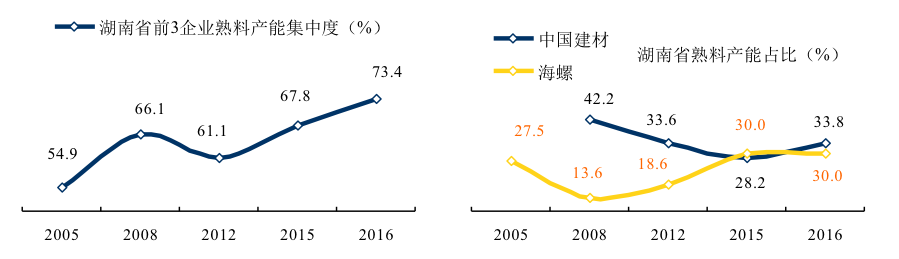

2016年,两家央企重组,中国建材产能再度反超海螺,中国建材、海螺、华新前3熟料产能力占全省比重73.4%,保持一个较高水平。

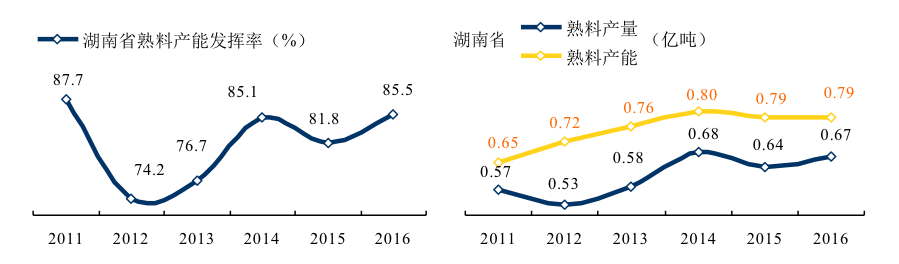

产能发挥率:2016年85.5%,处于全国高位;

房地产新开工面积: 2016年较2015年大幅反转,利好水泥;

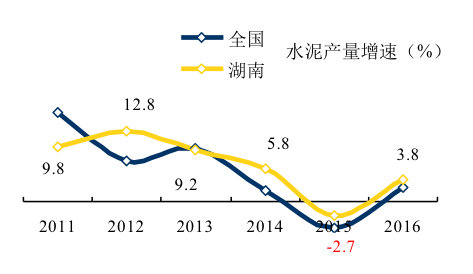

水泥产量:在房地产形势转好下,水泥产量由负转正,高于全国增长速度;

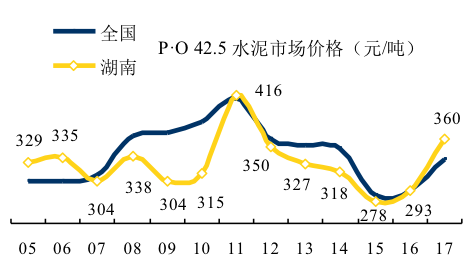

水泥价格:2016年前3季度价格一直在低位运行,9月份开始拉升,进入4季度,受环保治理、煤炭提价等因素和周边价格普涨,价格进步推高,年末较年初增长80元/吨,年末360元/吨;

集中度:湖南省熟料企业19家(运行中),产能前3企业:中国建材、海螺、华新,占全省产能比重73.4%。

一、熟料产能发挥率

湖南和华东、华南、西南相邻,都属南部地区,产能利用率明显高于北方地区。据不完全统计,2011年后,停运产能500万吨,其中4条属中国建材南方水泥名下。熟料产能运转率在需求不断提升背景下,产能利用率保持较高的水平。

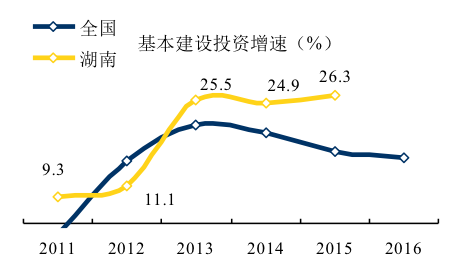

二、房地产&基本建设

二、房地产&基本建设

2011年以来,湖南省房地产新开工面积波动幅度过大,起落相差很大。2016年,在超低位置强劲反弹,幅度达到38%,一改低迷颓势之势。

2011年以来,湖南省基本建设投资速度2013年后高于全国水平,2015年,同比增长26.3%高出全国10个百分点。(2016年国家统计局仅发布全国数据)

三、水泥产量

2012年以来,湖南省水泥产量呈递减下滑态势。2015年负增长,较2014年缩量400万吨。2016年产量反弹,略低于2014年水平。

四、水泥价格

2011年是湖南水泥价格分水岭,随后价格像过山车一样,一路下行,2015年价格较2011年低138元/吨。

当前价格已为价格第二高点,能否稳住是第一目标,是否还能继续上攻。

五、集中度

2008年南方水泥进入湖南之前,集中度很低,占全省产能39%,海螺只有一条5000 t/d 线,浙江民企兆山新星规模最大,5000、2500 t/d 线各一条,占全省产能比重15.8%。

南方进入湖南,将当地主导企业"一网打尽",韶峰、金磊、坪塘、兆山新星一并网入旗下,合计熟料产能960万吨,占全省42%,海螺排二,中材第三,3家企业占比66%,较2007年大幅提高。

2008年之后,南方水泥占比呈下降趋势,2015年为28.2%,较2008年下降14个百分点。海螺产能规模不断扩张,由2008年13.6%追涨到2015年30%,反超南方水泥。

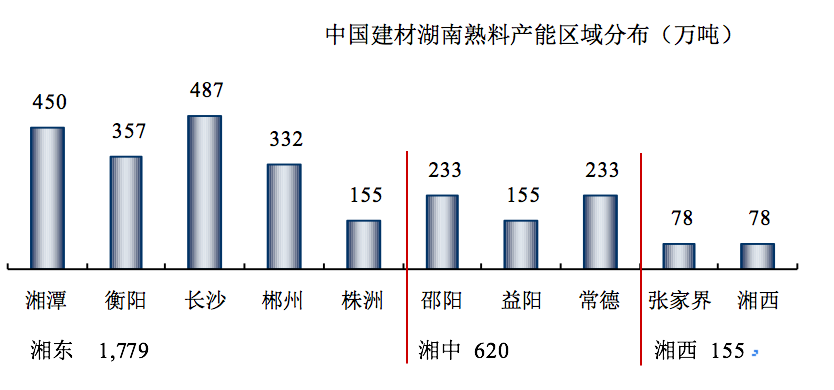

2016年,两材合并为中国建材,中国建材合计产能2,353万吨,产能占比33.8%;海螺占30%,华新占9.57%,3家企业占到全省73.4%。

2016年,两材合并为中国建材,中国建材合计产能2,353万吨,产能占比33.8%;海螺占30%,华新占9.57%,3家企业占到全省73.4%。

六、企业变迁

湖南水泥发展史上有一个目前已为很多人不了解的企业—— 湖南辰溪华中水泥有限公司。它有一段曲折的故事:

1938年,日寇进逼武汉,华中地区的民族工业不得不向内地转移。1941年 4月,该厂奉经济部令增资改组为华中水泥厂股份有限公司。华中水泥厂在战火中书写了中国水泥工业不平凡的篇章:粤汉铁路、滇缅铁路、黔桂铁路、湘桂铁路上都有华中水泥!桂惠公路、西南公路、湖南公路、湖南第一纺织厂、赣南制糖厂、江西炼油厂等一大批建设工程都使用华中水泥!1943年5月,该公司与昆明水泥股份有限公司合并在昆明成立华新水泥股份有限公司,后又在怀化市辰溪县火马冲镇成立华中特种水泥厂。华中厂为国家输送培养了很多水泥专业人才。

~2001年

湖南第一条新型干法生产线始建于1996年,由韶峰水泥所建,2000t/d 规模。韶峰水泥集前身为湖南湘乡水泥厂,始建于1958年,是我国重要高标号水泥生产基地,为国家水泥工业结构调整60家重点支持大型企业。

2001年水泥产量2,496万吨,新型干法水泥生产量仅占水泥总量4%。

2002~2005年

湖南新型干法水泥工业发展滞后于周边地区。

海螺2004年在娄底投下第一条5000t/d 线,本地企业金磊、印山台、金大地和浙江民企兆山新星投下4条2500 t/d 线,益阳东方在2003年建成投产1300 t/d 线。

湖南拥有7条新型干法生产线,熟料产能564万吨。

2005年,水泥产量3,571万吨,新型干法水泥发展空间巨大。

2006~2008年

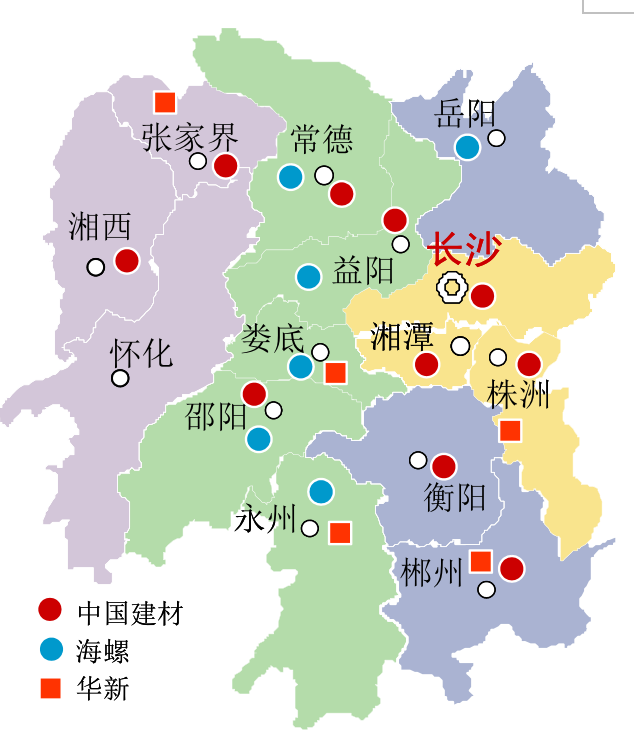

中国建材实施水泥工业发展蓝图,组建南方水泥,目标全国东南地区,"南"就是指湖南、江西。韶峰是湖南水泥骨干企业,是进入湖南首选目标,此前曾有交往。此次在湖南区域收购,韶峰、金磊、坪塘、兆山新星12条生产线,熟料产能960万吨,区域集中在长沙、湘潭、衡阳、郴州一带。

南方水泥的进入改变了市场格局,一是迅速提高了集中度,南方产能占到全省42%,二是开启区域划分格局。推动了湖南水泥工业发展进程。

时隔4年,海螺在常德再投5000t/d 线;几经波折,中材在株洲、常德投下5000、2500 t/d 线;印山台投产2×2500 t/d 线;华中水泥2007、2008投下1200、1500两条小规模生产线。

南方、海螺、中材3家企业脱颖而出,产能占全省66%,南方市场主要在湘南地区,海螺分布在湘中,中材在株洲和常德。

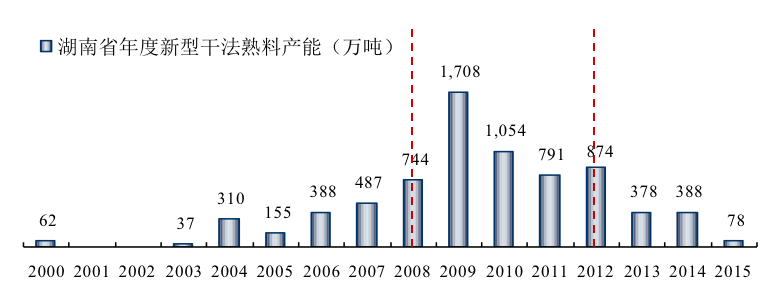

这一期间,新投21条线,新增熟料产能1,680万吨,合计熟料产能2,275万吨。

2008年,湖南水泥产量6,044万吨。

2009~2012年

2009~2012年

这一期间是4万亿投资高潮期,全国大部分地区水泥需求都有很大增长,平均增长11.9%,湖北增长14.9%,高于全国。2012年湖南水泥产量突破1亿吨,第9个进入"亿吨俱乐部"。

期间投产24条线,新增熟料产能4,400万吨,是湖南水泥工业发展最快时期。

期间投产24条线,新增熟料产能4,400万吨,是湖南水泥工业发展最快时期。

南方,在巩固加强东南地区实力后,向中西部推进,在中部常德、益阳、邵阳布局,在西部张家界、湘西落子,南方水泥在湖南框架格局基本形成。

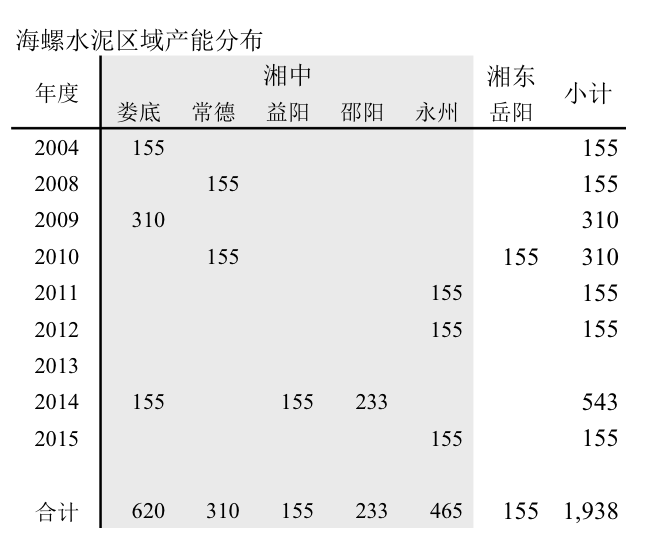

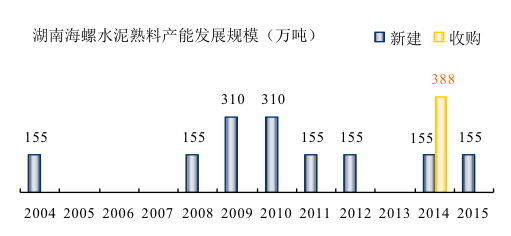

海螺,前期由于在新化收购中的问题,推迟了海螺在湖南的推进速度。而后海螺开始加快推进在湖南的战略布局。2009年,新化海螺、娄底二线相继投产;2010年,岳阳海螺、常德二线落地;2011、2012年,在永州祁阳、江华下线;海螺在湖南中线形成贯通,两翼延伸布局。

华新,2009年进入湖南株洲、郴州两地,开启"十"字战略南端布局,2010、2012年向永州、娄底推进。

中材,2009年湘潭5000 t/d 线落地,形成株洲、常德、湘潭单点单线布局。

冀东,5000 t/d 线在常德投产。

至此,全国五大企业集团聚焦湖南,悉数登场。

2012年,湖南水泥产量1.04亿吨,熟料产能6,670万吨。

2013~2016年

水泥产量稳定在1.13~1.22亿吨高位平台上。期间新上7条线,产能920万吨,大大放慢了新建建设速度。其中海螺4条5000 t/d线,华新、红狮各一条。

海螺在益阳新建和通过收购在邵阳各建设一条5000 t/d 线,新化、祁阳二线相继在2014、2015年建成投产。

2014年,都被看好但未能如愿的金大地装到了台泥名下。台泥的大规模基地建设,到收购昌兴、赛德、科华,直至金大地,都有其出彩的独到之处,尽管交织各种矛盾,但台泥已故辜总把握的是游刃有余,结局都还不错。

2016年,两家央企经过十多年的征战,走到一起,合计熟料产能2,353万吨,占全省产能33.8%。

海螺2093万吨,华新667万吨,产能分别占30.0%和9.6%,三家占到全省73.4%

七、点评

七、点评

湖南是中国水泥工业发展的缩影,在4万亿投资背景下,加快落后淘汰产能淘汰和发展新型干法并举,完成了技术结构调整。

2008~2012年,5年建成投产43条线,熟料产能5,170万吨,总产能70%,相当于每年有7条5000 t/d 线投产。

中国建材、海螺在湖南是领军企业,海螺2004年进入,

中国建材、海螺在湖南是领军企业,海螺2004年进入,

南方水泥采用区域集中收购、市场整合为主,然后根据布局,新建产能找平补齐,分步扩张,形成市场联动,加强市场控制力。

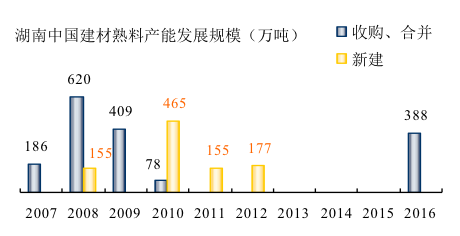

期间,中国建材收购/合并产能1,680万吨,新建950万吨,合计2,554万吨(含退出成本高、落后产能280万吨)。

2007~2009年,集中、大规模收购,集中在湘东长沙、湘潭地区;

2010~2012年,向湘东南部衡阳、湘中、湘西地区延伸;

2013~2015年,市场进入下行期,停止扩张;

2016年,两家央企合并,熟料运行产能2,353万吨,占全省33.8%。

海螺2004年同步两广进入湖南,建设第一条5000 t/d 线,由于收购中的问题,海螺在冻结3年后再度启程,2008年在常德落下5000 t/d 线。

海螺布局避开湘东,集中在湘中布局,以新建为主,市场向两翼延伸。北起常德、益阳,中到娄底、邵阳,南至永州,连建代收13条线,跨度12年,完成了湘中的布局,是安徽以外,海螺在外省的最大熟料基地。

怀化金大地是海螺收购目标对象,位置在贵州海螺和湖南娄底海螺两省熟料基地之间。海螺在多地的布局都是在省内形成合围,省间进行对接。怀化金大地这步棋被台泥"打劫"了,这是海螺在湖南布局中的"美中不足"。从中也可看出企业在发展中的博弈。

中国建材、海螺两家是大兵团作战,全区域布局,在湖南征战都有十年以上历史,两家企业在产能规模上此起彼落,在市场上掰手腕。面对市场的变化,都在调整策略,以期应对。

华新同在湖北以外其他地区一样,化整为零,单点作战,避免市场风险。2009年在郴州、株洲试水后,在永州、娄底、张家界进行单点单线布局,5条线5个点,东中西都有分布,熟料产能667万吨,成为湖南产能前3一员。

中材在2016年并入中国建材后,完成其历史使命。全国前12企业中,金隅冀东、台泥、红狮在湖南拥有小规模产能。

中国建材、海螺两家企业全区域布局,中国建材产能主要在湘东、海螺产能在湘中,两家产能占到全省64%。

注:2016年熟料产能未包含停运产能。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录