水泥主要经济指标系列之七 —— 内蒙古

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

2015年,内蒙古熟料产量占华北24.98%,熟料产能占华北29.55%,熟料产能7,800万吨,超出当年熟料产量5,200万亿吨。

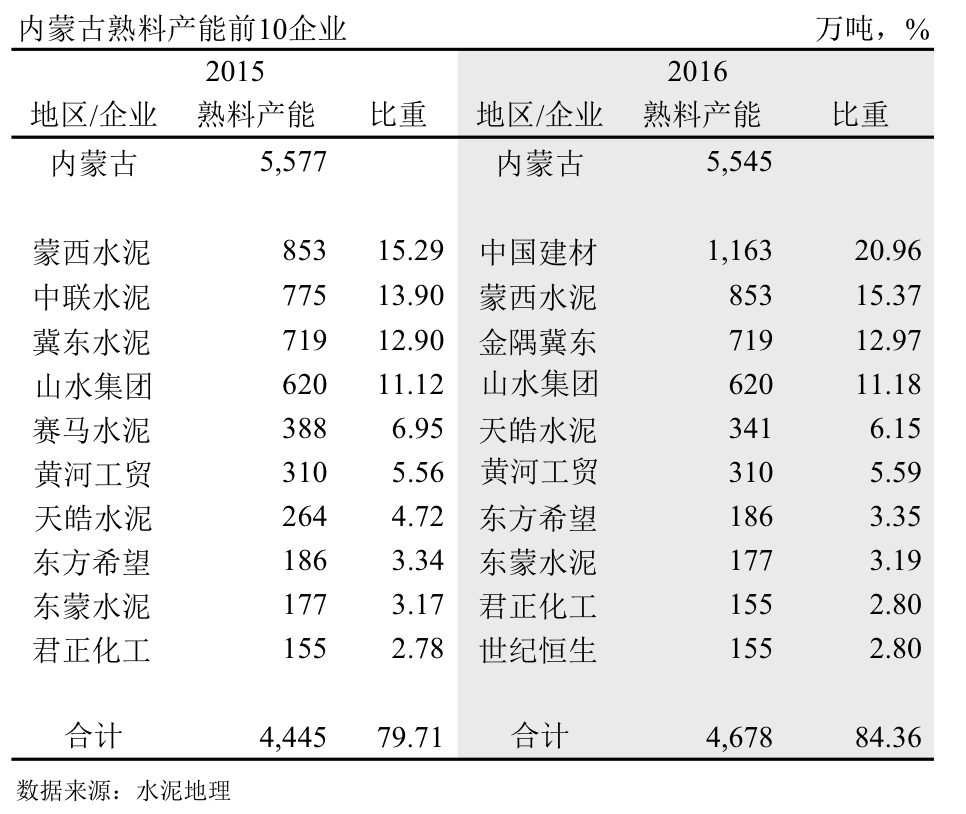

中国建材、蒙西水泥、金隅冀东前3家产能占全区47.97%,集中度不高。

产能发挥率:2015年33%,全国产能发挥率最低地区;

房地产新开工面积:止跌企稳,截止2016年10月,-0.31%;

水泥产量:全国经济回暖,由负转正,6.20%;

水泥价格:受京津冀市场传导,价格回暖,年末价格攀升至290元/吨,年末较年初增长60元/吨,处于全国最低价位;

集中度:前10集中度85.75%,中国建材、蒙西水泥、金隅冀东,占全区49.31%。山水产能位于第4,集中在蒙东。

一、熟料产能发挥率

内蒙古熟料产能发挥率一路下行,2015年熟料产能发挥率33.1%。

熟料产量、产能呈喇叭口走势,2011~2015年,熟料产量下降1,300万吨;熟料产能增长2,200万吨。

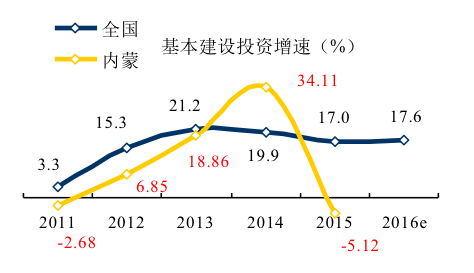

二、房地产&基本建设

内蒙古房地产新开工面积先于2012年开始大幅跳水,连续5年负增长,拖累水泥需求。2016年,和全国一样,房地产新开工面积虽有反弹,当仍然为负增长。

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,基本建设一直处在高位。2014年内蒙古基本建设投资增速34.1%,2015年迅速掉头向下,负增长5.12%。(2016年国家统计局仅发布全国数据)

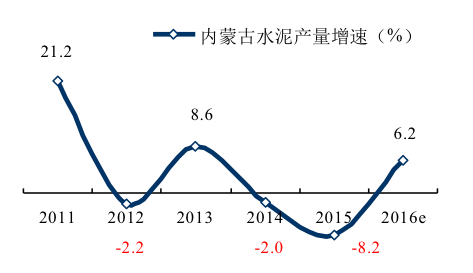

三、水泥产量

水泥产量增速走势同步房地产新开工面积增速走势,内蒙古关联度更强。

2016年水泥需求有起色,止跌回稳,截止10月,同比增长6.2%,刹住了车。

水泥需求反弹和房地产、基建投资恢复相关。

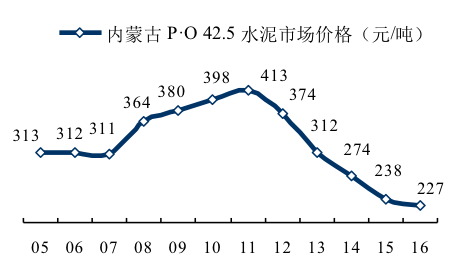

四、水泥价格

价格是是市场晴雨表,2011年内蒙古水泥价格顶峰,价格一路走低,2014年跌破前期低位。

2016年全国水泥价格回升,山西借此东风,9月开始反弹,但力度有限。由年初200元/吨拉升至275元/吨,年末再度下滑到255元/吨,全年平均价格227元/吨,仍未改变价格下行走势。

五、集中度

内蒙古区域辽阔,划分为东中西部。中国建材、蒙西水泥分布在全境;金隅冀东集中在呼包鄂;山水产能集中在与辽宁交界的赤峰。

中国建材以收购为主;蒙西、冀东以新建为主;收购、新建并举。

中国建材、蒙西、金隅冀东、山水4家产能占全区60.5%。

2009年,中国建材收购乌兰水泥;

2009年,中国建材收购乌兰水泥;

2010年,赛马收购西水;

2011年,华润水泥以15.631亿元人民币受让高盛公司所持有蒙西水泥40.6%水泥股权;

2016年,央企中建材旗下中联、中材旗下赛马重组;地方国企金隅、冀东重组;

市场格局在悄然发生变化。

中国建材、蒙西水泥2,170万吨熟料产能,2015年熟料产量2,575万吨,几近满足内蒙古水泥消费量。内蒙古还有一大特点,有相当化工企业,消纳工业废渣生产水泥,在业内也有争议。

内蒙古水泥2002~2011年连续10年保持高位增长,平均增速25.95%,创造了连续高增长的全国水泥发展记录,2012~2015年,形势急转直下,4年平均负增长3.90%,真是两重天。

截止2016年11月,内蒙水泥产量同比增长6.4%,再度翻转,对2017年应该是利好。

六、企业变迁

内蒙古第一条新型干法生产线始建于1999年,乌兰察布市乌兰水泥投资建设2500 t/d 生产线。

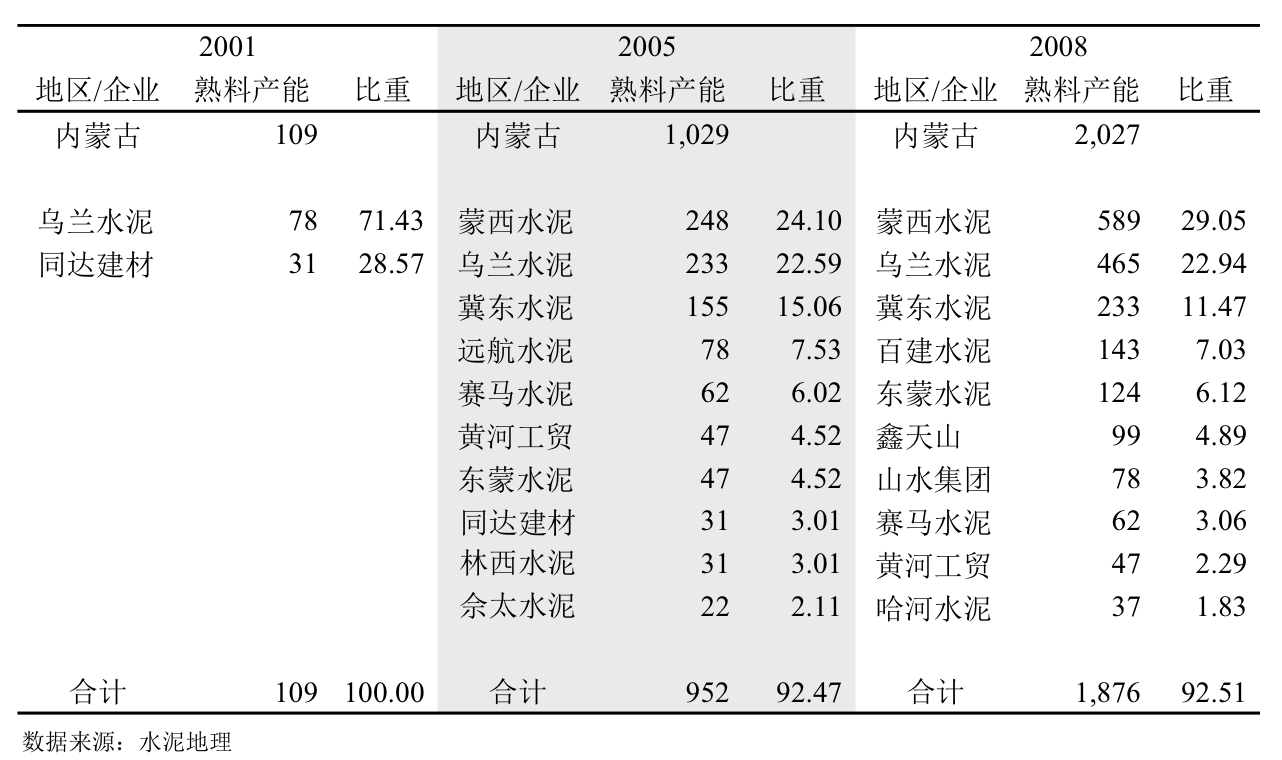

2001年,内蒙古只有2条新型干法生产线,除乌兰水泥,在蒙西巴彦淖尔市同达1000 t/d 线,熟料产能109万吨。当年水泥产量698万吨,新型干法水泥远远不能满足市场需要。

2005年,熟料产能快速增长,1,029万吨,。当年水泥产量1,632万吨,基本满足市场需要。生产线规模偏小,17条生产线中,9条是1000 t/d 级规模生产线。蒙西水泥在鄂尔多斯、乌海、呼伦贝尔三地布点,占领市场制高点,成为蒙西产能最大企业;乌兰水泥在乌兰察布市一地3条2500 t/d 线;冀东在呼和浩特建成投产第1条5000 t/d 线。3家鼎立局面开始形成。

2008年,内蒙古经济快速发展,市场供需同比增长。当年熟料产能2,027万吨。水泥产3,424万吨。蒙西继续加大投入在鄂尔多斯、呼伦贝尔投下2条5000 t.d 线,产能规模进一步提上,占全区产能29%;乌兰产能规模同步增长,在乌兰察布新增5000 t/d 线,东进通辽,建设2500 t/d 线;冀东西扩,在鄂尔多斯建设2500 t/d 线,是成本最低,利润最高生产线。3家产能占到全区63%。

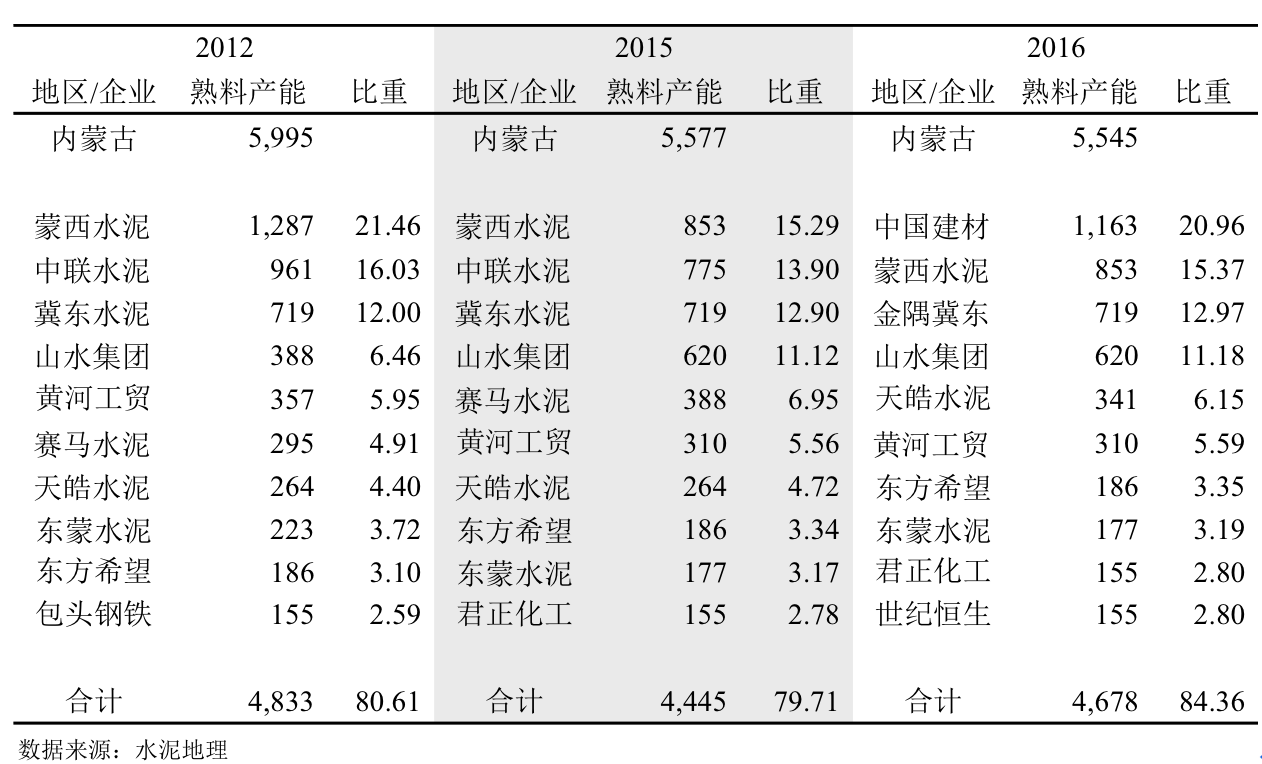

2012年,2003~20011年,水泥产量增速连续9年保持高速增长,平均增速28%,供给端熟料产能增长更快。2009~2015年,水泥产量平均增长8.74%,熟料产能平均增长21.31%.供给增长大大高于需求增长。2012年水泥产量6,062万吨,首度负增长6.72%,市场供需关系加快恶化,产能发挥率较上年下跌16个百分点。

2012年,2003~20011年,水泥产量增速连续9年保持高速增长,平均增速28%,供给端熟料产能增长更快。2009~2015年,水泥产量平均增长8.74%,熟料产能平均增长21.31%.供给增长大大高于需求增长。2012年水泥产量6,062万吨,首度负增长6.72%,市场供需关系加快恶化,产能发挥率较上年下跌16个百分点。

此间,2009年,中国建材收购乌兰水泥;2010年,赛马收购西水;2010年山水通过收购赤峰远航进入内蒙;2011年,华润水泥持有蒙西水泥40.6%水泥股权。

此间,2009年,中国建材收购乌兰水泥;2010年,赛马收购西水;2010年山水通过收购赤峰远航进入内蒙;2011年,华润水泥持有蒙西水泥40.6%水泥股权。

蒙西仍然保持产能第一;蒙西、中联、冀东3家产能占全区48.9%,较2008年下跌14个百分点。

2012年,水泥产量负增长,产能发挥率走低、集中度下降,三箭齐发,对内蒙水泥市场走向发出严重挑战。

2015年,市场持续下行,当年水泥产量5,807万吨,同比负增长9.33%。期间,针对市场严重供大于需,蒙西、中联带头压缩产能,停运产能550万吨。据不完全统计,近30条线处于停运状态,合计熟料产能1,580万吨,被阶段性逼停更难于统计。即便如此,供给仍然远处超出需求。

2016年,央企两家合并进入中国建材,产能反超蒙西。中国建材、蒙西两家贯穿全境,金隅冀东产能主要在呼包鄂地区,山水集中在东部地区。

内蒙古地区水泥市场有如下特点:

幅员辽阔资源丰富,由蒙西、蒙中、蒙东地区组成;

增速高居全国榜首,2001~2011年水泥产量平均增速高达24.06%;

市场需求迅速回落,2012~2015年,4年中3年负增长,市场下行走在全国前面;

周边地区产能严重过剩,山西、辽宁、宁夏、陕西都为全国产能严重过剩地区;

蒙西水泥、中国建材、金隅冀东、山水产能分布较散,区域重叠,尤以呼包鄂为中心,此区域还有黄河工贸、天皓水泥、东方希望等企业,产能非常集中。

据跟踪统计,内蒙古近30条中生产线在市场激烈搏杀中停运两年以上,合计产能1,600万吨,甚至有5000 t/d 线。不能说没有去产能,而是产能供给没有同步市场需求下行。

市场上行,供给增加,市场下行,供给下不来,这是目前市场存在的普遍问题。新疆和内蒙情况类似,产能过剩程度与内蒙旗鼓相当。新疆在破解产能过剩方法值得借鉴,总结有如下经验:

将全疆划分为9个水泥产销区,预测水泥需求,根据产能分布,确定区域过剩产能和退出数量,通过市场和政策挤压,政府和企业密切配合,迫使过剩产能退出。

应该说,市场这只手已迫使一些生产线停运,还有些开开停停。2016年政府在北方实施大面积错峰生产,应该说在控制产能上已做了大量工作。如何进一步推进,以大企业为主导,划分区域推进,在内蒙古地区还有很多文章要做。

注:2016年熟料产能未包含停运产能。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录