水泥主要经济指标系列之十一 —— 东北地区

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

东北:辽宁、吉林、黑龙江。

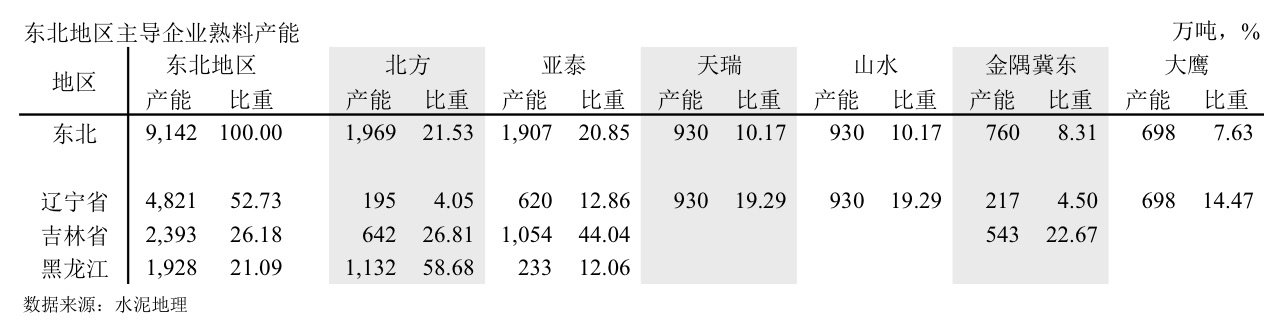

2015年熟料产量占全国3.85%,熟料产能占全国5.57%,供给远大于需求。

北方水泥熟料产能占在黑龙江58.68%,位居第一位;亚泰在吉林占比44.04%,位列榜首;天瑞、山水在辽宁占比19.29%,并列第一。北方、亚泰、冀东在东北都有布局。

产能发挥率:2015年46.64%,仅高于华北地区;

房地产新开工面积:截止2016年11月,较2015年大幅减少下跌幅度,-13.53%。下滑幅度有所改善,下行趋势没有改变;

水泥产量:需求拖累水泥需求,继续负增长,幅度减小;

水泥价格:全国价格都有反弹,由于受市场低迷,价格较上年下跌18元/吨,一反往年行情,年末价格处于全国最低水平;

一、熟料产能发挥率

东北地区2015年熟料产能发挥率46.64%,低于全国20%,同比2011年大幅下滑24个百分点。主要是需求下滑过快,辽宁最低,为43.29%。

2011~2015年,全国熟料产量平均增速3.70%,东北熟料产量持续走低,平均负增长4.41%,熟料产量下降3,000多万吨。

熟料产能有增无减,一路走高,从2011年9,200万吨,增加到2015年1.1亿吨,净增1,800万吨,同期产量、产能之间的变化是产能发挥率快速下降的根本原因。

二、房地产&基本建设

东北地区2012年以来,房地产新开工面积连续5年负增长,是水泥需求下滑主要原因,截止2016年11月,房地产新开工面积虽有反弹,但仍然负增长13.53%,没有改变下行趋势。

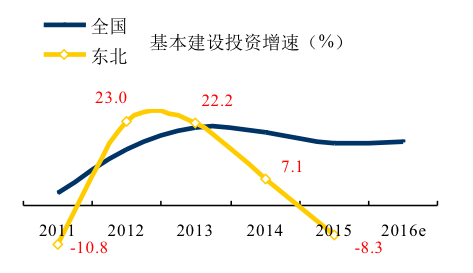

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,基本建设一直处在高位。东北基本建设投资2014年就出现滑坡,走在全国前列,2015年负增长8.3%,领跌全国,全国只有东北负增长。(2016年国家统计局仅发布全国数据)

房地产、基本建设投资"霜降",都是负增长。东北水泥需求端表现最差,下滑速度较其他地区幅度要大。

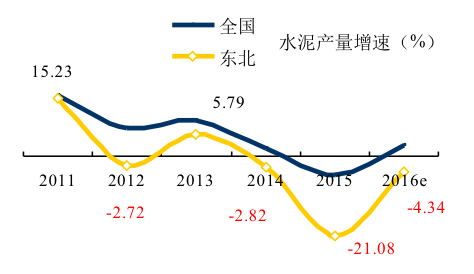

三、水泥产量

2012年市场下行,东北地区有4年负增长,是全国负增长年度最多地区,平均负增长4.6%,2016年在全国反弹背景下,仍然是负增长。

需求端的大幅下滑对水泥市场影响很大,2016年增速下滑速度有较大回升,但仍然是负增长。国家明确要通过改革振兴东北经济,2017年可谓关键年,能否止跌?

四、水泥价格

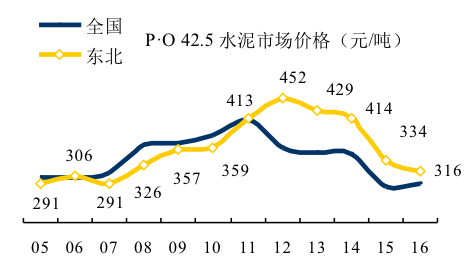

2011年,是东北价格的转折点,连续持4年保持400元/吨以上价格,领先全国。

2015年价格跳水,2016年在全国价格反弹背景下,仍逆势下行。

2016年全年均价316元/吨,为全国最高,但年末价格310元/吨,为全国最低。2017年价格走势令人关注。

五、集中度

国内大企业集团进入东北,新建、收购并举,历经数次市场整合,提高东北产业集中度:

2003年,冀东进入吉林;

2004年,冀东涉足辽宁;

2005年,亚泰重组黑龙江哈水;

2007年,天瑞、山水入主辽宁;

2009年,中国建材组建北方,大规模进行区域市场整合,重点在黑龙江、吉林;

2010年;亚泰收购辽宁铁岭铁新水泥;

2011年,北方收购黑龙江宾州双5000 t/d 线,确立其在黑龙江市场地位;

2012年,亚泰收购辽宁本煤集团水泥板块双5000 t/d 线,天瑞、山水在辽宁定点收购,北方收购黑龙江浩良河、北疆水泥。

东北企业可以分成几个层面:

东北全境:北方、亚泰,北方重点在黑龙江和吉林;亚泰重点在吉林、辽宁,黑龙江有一席之地;

辽宁、吉林两地:山水产能集中在辽宁,但在吉林白山4000 t/d 线未投产,在蒙东地区有6条线,熟料产能620万吨,形成区域;冀东在吉林、辽宁两地;黑龙江7200 t/d 线还悬在弦上;

辽宁:天瑞、大鹰产能集中在辽宁一地。在市场上握有话语权。

六、点评

东北前6企业各有表现:

北方水泥

2009年进入东北吉林、黑龙江,以收购为主线。尤在黑龙江,有别于中国建材在其他地区收购(集中一次性大规模区域收购),分阶段跨区域持续收购,不断夯实对市场控制,在黑龙江产能比重占58.68%,一家独大;吉林是亚泰大本营,长春是其重镇;冀东先于北方进入,集中布局吉林市三地;北方避其锋芒,在辽源、白山、延边、四平分布布局,产能规模迅速上升,反超冀东;2010年,进入辽宁,面对山水、天瑞亚泰三强,北方在大连、朝阳、铁岭三点弱势布局,由于市场原因,铁岭线迟迟未能下线。

亚泰水泥

亚泰在东北全境布局,以吉林为基地,通过不断增加和收购产能规模,保持市场话语权,在吉林始终保持40%以上产能比重;黑龙江产能集中在哈尔滨;辽宁通过收购铁煤、本煤旗下水泥板块在辽宁占有一席之地。

天瑞

天瑞

天瑞在辽宁以基地方式集中布局,大连3×5000 t/d线为基地,目标大连、天津两大市场。不料基地建成投产之日,正值天津市场快速走软之时。基地规模、海上物流成本优势都未能发挥。天瑞本拟在辽阳布局4×5000 t/d线,瞄准以沈阳为中心城市群,在2008年投下第一条5000 t/d 线时,而2008、2009两年在辽宁密集建成投产17条线,2,046万吨产能。大家都看中了同一目标市场,炸开了窝。天瑞在辽宁出手够大、够狠,在大连遭遇市场需求下行,在辽阳撞上业内供给盲投。企业的战略发展如何把握机会,既要超前市场、又要超前同业,看来学问非比一般。

山水

同步天瑞进入辽宁,所不同是新建、收购并举,通过收购工源进入辽宁,相继在辽阳、大连、葫芦岛、朝阳、沈阳分布式布局,化解产能过于集中风险。

天瑞、山水在辽宁的战略,都是企业水泥发展战略的成熟模式,并在很多地区获取成功。但在辽宁却水土不服,没有得到应有投资回报,值得推敲。

金隅冀东

冀东先行一步,2003年进入吉林,2004年进入辽宁,后挥师西进,重兵投入陕西、内蒙,获取丰厚利润后回师吉林,追加投资巩固吉林市场规模与市场竞争力。

大鹰

辽宁本地民营企业,面对众多外来大企业"兵临城下",并没有按兵不动,反而逆势迎上。2007、2008、2010、2011、2012、2015年在阜新、大连、丹东、铁岭,6个年头在4地上了6条线,紧追天瑞、山水之后,产能规模排位辽宁第3。

写到这里,笔者想起广西,海螺在桂林、玉林、扶绥三基地大规模布局,合围广西,在每一点都拥有市场话语权;华润西江两点一线突破重围,回首在防城港、百色、贺州、来宾、玉林贴近市场布局。两家企业在广西强强对话,笔者曾撰文形容:老大老二出手,老三老四出局。

辽宁市场格局非常雷同重庆,强者缺失,都处于一个相互牵制位置。天瑞、山水未能脱颖而出,不仅两家未做到真正"老大老二'"的地位,反被"老三老四"掣肘。

目前东北市场格局,不仅要看东北,要将华北和东北一盘考虑:

金隅冀东

金隅、冀东重组后,在京津冀形成一家独大,市场影响力遥遥领先,并将推动华北市场的进一步整合;金隅冀东在东北吉林集有"重兵",在辽宁、黑龙江亦有策应,相对来说华北强,东北偏弱。

中国建材

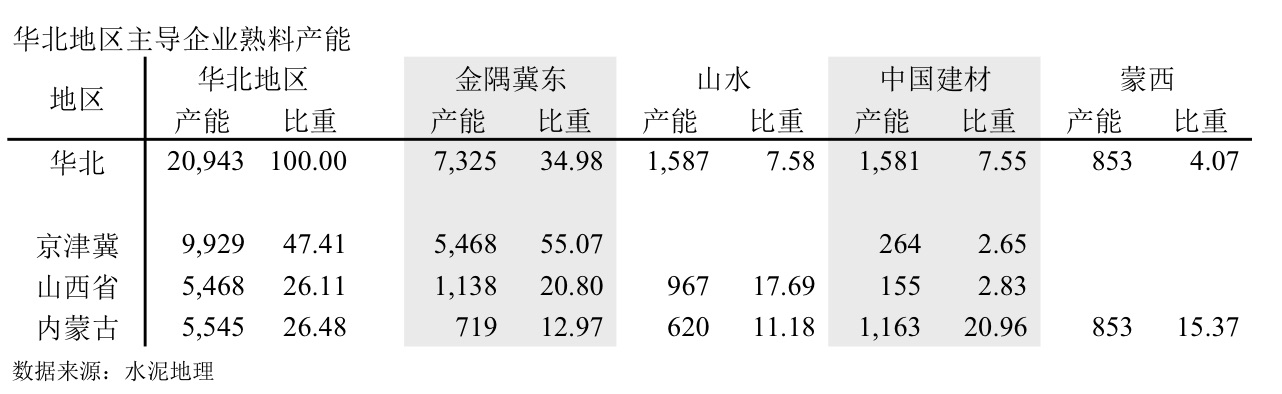

在东北后来居上,由南到北越来越强,在黑龙江拥有60%产能;华北产能主要集中在内蒙,京津冀、山西,和金隅冀东正相反,东北强、华北稍弱,产能主要集中在内蒙。

山水集团

产能主要集中在辽宁、山西、内蒙蒙东和吉林,是继金隅冀东、中国建材之后,区域跨度最大,产能排在两者之后。区别于,山水未能形成核心区域,和其他企业市场多有交集。

亚泰水泥

贯穿东北全境,在吉林最强,好似一副扁担肩上挑,在黑龙江、辽宁都具一定规模。

天瑞、蒙西、大鹰都在一地,但地方话语权强。

金隅、冀东在市场成长期,两家企业借助国家政策、市场之势、资本之力,把企业迅速做大,成为区域龙头、推动产业发展。随着国家调整经济调整,水泥需求下行,资本不再追捧,股市、债市、贷款都谨慎出手或受调控。面对市场发生变化,两家从竞争走向竞合,抱团取暖,是大势所趋。2016年,华北市场,尤其京津冀市场表现最为突出,金隅冀东的重组应是最大推手。

金隅冀东、中国建材横跨华北、东北全境;山水、亚泰坐拥局部区域;天瑞、蒙西、大鹰、曲寨都具一定规模。几家企业之间既有强项又有短板,市场上升期,有锦上添花背景;市场下行期,谈不上秋风扫落叶,但抱团取暖是一致的,尤其是对上述企业。

北方地区市场下行领先全国,市场整合的力度、速度必然会早于南方地区。北方地区在市场上升期的下行波段已积累不少市场整合经验,只是下行期,企业的发展战略更是向市场整合方向偏移,适者生存,这就要看产业的智慧,企业的共识和能力。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录