刘作毅看湖北:控制新增产能,保证集中度,持续推进市场整合

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

湖北省,与河南、安徽、江西、湖南、重庆、陕西交界,2010年以来水泥产量平均保持7%以上增速,2012~2014年产量均超过1亿吨,2014年产量1.17亿吨,上升到全国第9位。

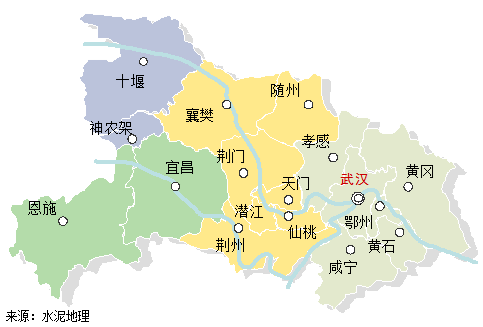

湖北有16个地级市,分为东中西部,根据水泥流向划分成4个区域:

鄂东:武汉、黄石、鄂州、黄冈、咸宁、孝感,湖北的核心市场;

鄂中:襄樊、随州、荆门、天门、仙桃、荆州;

鄂西北:十堰、神农架;

鄂西南:宜昌、恩施。

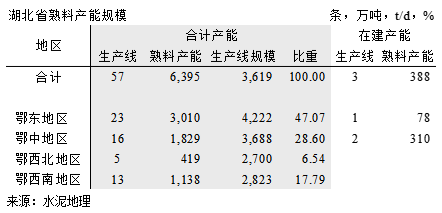

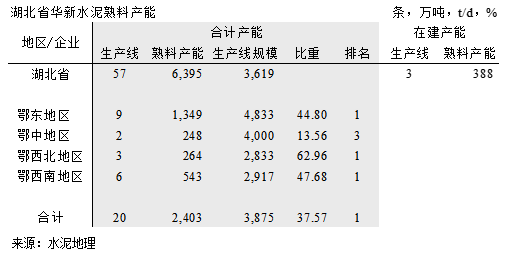

湖北57条生产线,熟料产能6,395万吨,生产线平均规模3600 t/d,在建3条。鄂东地区产能规模最大,23条线,熟料产能3,000万吨,生产线规模4200 t/d 。

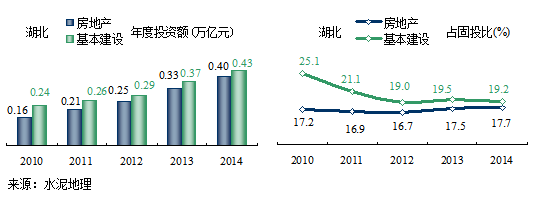

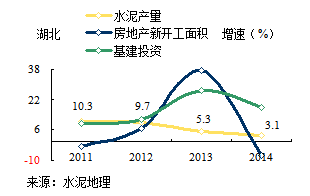

房地产、基础设施建设投资齐头并进,增速下滑明显

从比重上看,湖北基础设施建设投资略高于房地产,所占固定资产投资比重呈下滑态势,投资额都列全国第11位。

从比重上看,湖北基础设施建设投资略高于房地产,所占固定资产投资比重呈下滑态势,投资额都列全国第11位。

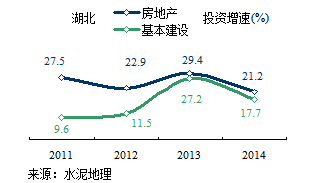

从增速看,房地产总体呈下降趋势,但幅度较其他地区波动要小,2012下降至7百分点,2014年较2013年下滑至21.2%;2011年以来,基建一直稳定增长,2014年受大环境影响,增速下滑10个百分点。

房地产、基本投资下行,水泥产量增速走低

房地产、基本投资下行,水泥产量增速走低

2014年,房地产新开工面积增速从2013年的37.66%跌到-7.63%,一年间跌去44个百分点;基建投资下滑10个百分点,受此影响水泥产量增速下跌至3.1%。

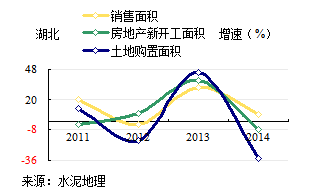

房地产相关指标全线走低

房地产相关指标全线走低

和房地产投资最相关的房地产销售面积、新开工面积、土地购置面积,2014年和全国一样,都呈下滑态势,意味中后期房地产形势依然严峻。

房地产投资相关指标在2014年全国及各地区几乎都是负增长,今年是否会止跌企稳或进一步下滑,对今年市场会产生很大影响。

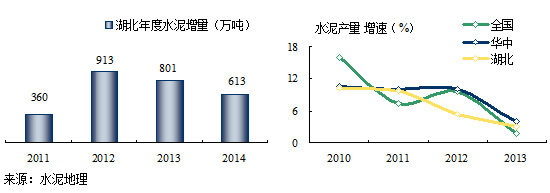

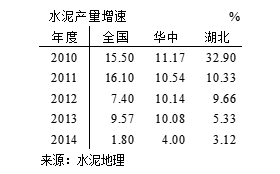

需求稳步低速增长

“十二五”以来,湖北水泥产量平均增速7.11%,仍保持一定的增长态势,但弱于全国和华中地区,2014年增速高于全国但低于华中。

“十二五”以来,湖北水泥产量平均增速7.11%,仍保持一定的增长态势,但弱于全国和华中地区,2014年增速高于全国但低于华中。

湖北产量位于全国第9位,需求进入稳步低速成长,华北、东北、西北的大部地区已出现产量负增长,中部地区省份增速开始出明显回落现象。

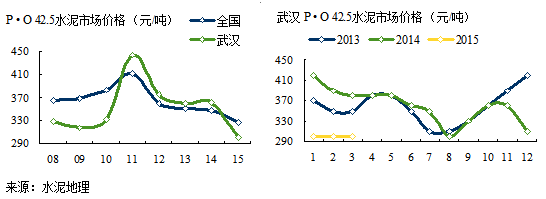

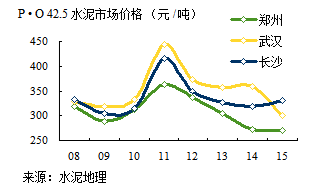

水泥价格同步2013,后期取决于需求

2011年以来,湖北水泥市场需求持续增长,价格高于全国;2014年末价格下行,省会武汉价格高于同处华中的郑州、长沙;2015年第一季度价格回落至300元/吨,处于低位水平。

2011年以来,湖北水泥市场需求持续增长,价格高于全国;2014年末价格下行,省会武汉价格高于同处华中的郑州、长沙;2015年第一季度价格回落至300元/吨,处于低位水平。

水泥供需走势双双放缓

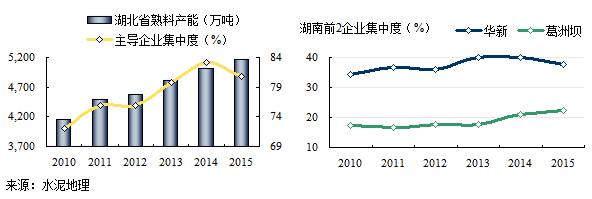

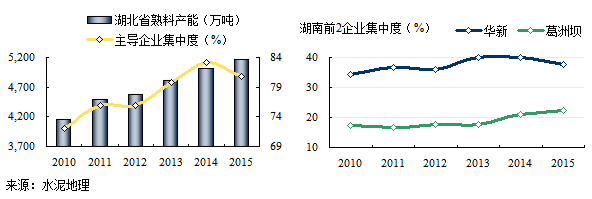

“十二五”(2011~2015)湖南水泥需求持续走高,但增速呈下降趋势,从需求(水泥产量)和供给(熟料产能)的增长趋势来看,都呈现出一个下降趋势,供给回落的速度较需求回落的速度要快,湖北的供需情况要比其他地区好。

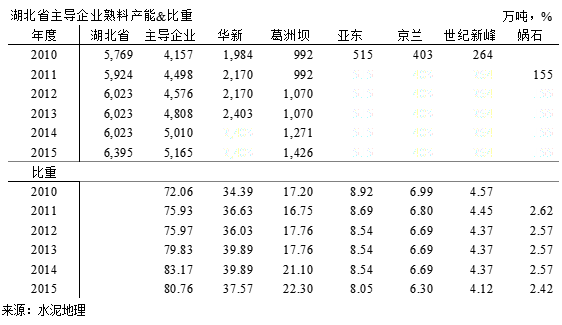

华新、葛洲坝两家独大

湖北前6家主导企业集中度不断提高,2014年超过80%。华新、葛洲坝两家独大,集中度保持在60%左右。

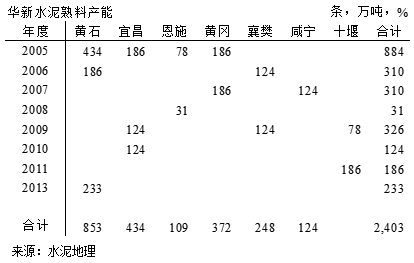

华新:

华新:

国内为数不多的百年老店,黄石是大本营,产能布局湖北全境。华新在4个地区中3个地区产能比重位于首位,都在40%以上。7个地级市有熟料生产线,3个地级市有粉磨站,说明其在湖北市场的影响力及控制力。

鄂东地区23条线,产能3,000万吨,华新在此处布有9条线,黄石西塞2条线,上个世纪90年代投产,5000、2500 t/d 线;黄石阳新、黄冈武穴双6000 t/d 线配置,是华新核心骨干企业;赤壁4000 t/d 线;2013年收购大冶华祥5000、2500 t/d 线,产能1,350万吨,分布在5地。华新在鄂东的产能占到44.80%,是华新在湖北的生命线。鄂中是华新的软肋,在襄樊南漳2条4000 t/d 线,外加几个粉磨站,当年寄希望收购京兰打进鄂中,最终未果,留下无尽遗憾;华新在鄂西南、鄂西北具有明显优势。

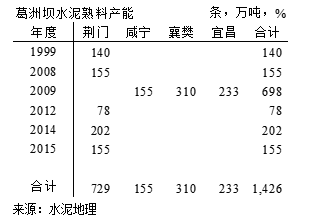

葛洲坝:

葛洲坝:

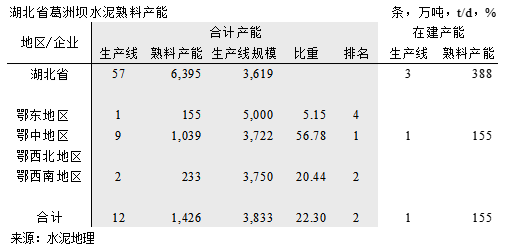

起家荆门,"耐住性子"沉寂多年后,蓄势爆发,2009年在宜昌、襄樊、咸宁3地投下5条线,随后又加强荆门的实力,在松滋和钟祥通过收购继续加强在中部的实力,葛洲坝合计共12条线,产能1426万吨,占湖北产能比重22.30%。

鄂中地区,共16条线,1,830万吨熟料产能,其中葛洲坝9条线,1,039万吨熟料,占鄂中地区产能的56.78%;另葛洲坝在鄂东咸宁1条5000 t/d 线;鄂西南宜昌3条线。葛洲坝地处中部,市场竞争力强,也是湖北价格较高地区。

第二梯队

亚东,台湾企业,携世界最精良装备在大陆崭露头角,在江西九江得手之后,2009年得到唯一进入武汉市场的"水泥门票",在武汉阳逻区拥有两条4200 t/d的熟料生产线,江夏区一条2500 t/d的熟料生产线,东西湖地区200万吨的研磨厂,在武汉地区形成了“三足鼎立,中心开花”之势,抢占了湖北核心市场──武汉。黄冈市武穴1条4200 t/d生产线,策应武汉,加强鄂东布局。

京兰,浙江民营企业,至2004年进入湖北以来,历时11年,严防死守占有一席之地,京兰所在之地对华新和葛洲坝都有战略意义,华新拿下京兰,全盘皆活;葛洲坝取走京兰,鄂中尽在囊中,两家收购的意愿越强,京兰愈看到了自己的价值。2010年京兰宁愿受罚2,000万收回了自己的合约,时隔5年京兰既没有自我扩张也没有加盟一方。

第三梯队

鄂东生产线众多,除华新、葛洲坝、亚东外,第三梯队也有一定规模:

世纪新峰,同系浙江民营企业,2004年进入投产2500 t/d 线,时隔6年再建6000 t/d 线。主打黄冈市场,部分产品流向武汉黄梅、新洲等地。

值得一提是,2011年在黄石阳新新投产5000 t/d 线的娲石水泥,好似一幅扁担两头挑,一端是矿山,一端是码头,直线运输距离都在500米左右,本地布有60万吨粉磨站;又沿江而上在武汉阳逻布下250万吨粉磨站,其物流成本优势显而易见。并可通过沿长江水路到下游江西、江苏等地同时把握时代脉搏,推进骨料、水泥、商混产业链发展。

尖峰一条5000 t/d 线,南方水泥占其24%股份,此外还有成美、四棵等家企业,在鄂东23条线,产能3,010万吨,华新一家独大,9条线,1,350万吨,占45%;葛洲坝在咸宁赤壁1条5000 t/d 线;亚东4条线,510万吨,占17%;其他8家企业9条线,1,000万吨熟料产能。

鄂中地区,葛洲坝在此实力最强,9条线横贯中部南北,产能1,040万吨,占比57%;京兰4条线,产能400万吨;华新2条4000 t/d 线,产能248万吨;泰隆在建1条4500 t/d 线。

鄂西南,宜昌、恩施两地,与重庆、湖南接壤,13条线,熟料产能1,140万吨,宜昌8条线,熟料产能800万吨,恩施5条线,熟料产能330万吨。华新、葛洲坝两家全区产能的68%,华新6条线,产能540万吨,占48%,两家对市场形成主控,恩施泰丰、腾龙、金风、宜昌花林、弘洋等5家企业分布在两地。

鄂西北,十堰、神农架两市,仅在十堰一地有5条线,华新3条线,产能260万吨,占63%,瑞城、武当都是2500 t/d 线,

评价:

湖北市场有其特点:主导者是华新和葛洲坝两家本地企业,虽有外埠企业进入,但对市场影响力有限,两家企业市场的份额多年稳定保持在60%左右,重叠区域不大,各有各的核心市场;其二,湖北在2009、2010年两年先后建设投产24条线,2,700万吨产能,导致价格急度回落,华新、葛洲坝带头刹车,锁定新建产能,2011、2012年各新投1条线,2013、2014没有新增线,2015年在建3条。

上述分析,清晰地看到,在2014年大环境经济下行背景下,湖北也未能独善其身。2015年一季度表现亦是如此。湖北省在市场供需、集中度上要比其他地区好的多,但也存在一些问题:

湖北与周边河南、安徽、湖南、陕西交界,尤以和重庆、江西同一条江,接壤地区因供需、价格关系变化互有流动。这些地区市场发展、整合节奏较湖北要慢,38号文后新建产能并没有刹车,河南新投产能2,000万吨、湖南2,400万吨、重庆1,800万吨、陕西1,600万吨,其中与湖北接壤的区域新增产能合计1,690万吨,生产线平均规模5000 t/d左右。

整合力度大的湖北市场,价格回升,周边水泥企业对湖北市场虎视眈眈,水泥的流入导致湖北水泥市场激烈加剧:西面重庆,东面江西、安徽的水泥借长江水路之便,沿江向湖北销售熟料或水泥;南面湖南常德,西面陕西安康,北面河南南阳在当地水泥价格走低时,同样会从陆路进入,与当地的水泥企业争抢市场份额。

在调研过程中,验证了“人往高处走,水往低处流”,“水泥流向走高不走低”,这也反映了市场秩序与市场竞争的矛盾,以及区域间的市场差别。南方水泥在浙江面临小区域市场整合已并不足以形成市场防御圈,这个问题在湖北同样也有出现。这是市场演变的过程,大区域之间的市场整合愈发摆在先行市场整合者的面前,大企业间整合大市场的过程正在到来,尤其是在市场下行期。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录